Rapport actuariel 2025 sur le taux de cotisation d'assurance-emploi

ISSN : 2291-7969

Le 22 août 2024

Commissaires de la Commission de l’assurance‑emploi du Canada

Mesdames et Messieurs les commissaires,

Conformément à l’article 66.3 de la Loi sur l’assurance‑emploi, j’ai le plaisir de vous transmettre le rapport de 2025 qui fournit les prévisions et estimations actuarielles aux fins des articles 4, 66 et 69 de la Loi sur l’assurance‑emploi.

Les estimations présentées dans ce rapport sont fondées sur les dispositions du régime d’assurance‑emploi et les changements proposés en date du 22 juillet 2024.

Veuillez agréer mes salutations distinguées,

Mathieu Désy, FICA, FSA

Actuaire principal, Assurance-emploi fixation du taux de cotisation

Bureau de l’actuaire en chef

Bureau du surintendant des institutions financières Canada

Table des matières

Liste des tableaux

- Rapport actuariel sur le taux de cotisation d’assurance-emploi pour 2025

- Tableau 1 Sommaire du compte des opérations de l'assurance-emploi (millions $)

- Tableau 2 Hypothèses pour la base de rémunération

- Tableau 3 Hypothèses pour les dépenses

- Tableau 4 Base de rémunération et nombre de cotisants

- Tableau 5 Dépenses (millions $)

- Tableau 6 Prestations d'AE - Partie I (millions $)

- Tableau 7 Réduction des cotisations et remise (millions $)

- Tableau 8 Calcul du taux d'équilibre prévu sur sept ans (millions $)

- Tableau 9 Projections du Compte des opérations de l'AE en utilisant le taux d'équilibre prévu sur sept ans (millions $)

- Tableau 10 Dépenses MP (millions $)

- Tableau 11 Calcul de la réduction du RQAP (millions $)

- Tableau 12 Réduction des cotisations patronales en raison des régimes d'assurance-salaire admissibles

- Tableau 13 Sensibilité du taux d'équilibre prévu sur sept ans au taux de chômage (TC)

- Tableau 14 Sensibilité du taux d'équilibre prévu sur sept ans au taux d'indemnisation (TI)

- Tableau 15 Sensibilité du solde du COAE au taux d'équilibre prévu sur sept ans

- Tableau 16 Sensibilité du taux d'équilibre prévu sur sept ans au taux de chômage (TC) et au taux d'indemnisation (TI)

- Tableau 17 Hypothèses utilisées dans le scénario de base

- Tableau 18 Hypothèses pour le scénario de choc modéré

- Tableau 19 Impact du scénario de choc modéré sur le taux d'équilibre prévu sur sept ans (milliards $)

- Tableau 20 Hypothèses pour le scénario de choc élevé

- Tableau 21 Impact du scénario de choc élevé sur le taux d'équilibre prévu sur sept ans (milliards $)

- Tableau 22 Conciliation du changement dans le taux d'équilibre prévu sur sept ans

- Tableau 23 Maximum de la rémunération assurable ($)

- Tableau 24 Informations fournies par le ministre de l'EDS - Partie I (millions $)

- Tableau 24 Informations fournies par le ministre de l'EDS - Partie II (millions $)

- Tableau 25 Informations fournies par la ministre des Finances (milliers)

- Tableau 26 Comparaison historique du nombre d'employés et du nombre d'individus ayant un revenu d'emploi (milliers)

- Tableau 27 Nombre projeté d'individus ayant un revenu d'emploi (milliers)

- Tableau 28 Répartition historique des individus ayant un revenu d’emploi par niveau de revenu d'emploi moyen

- Tableau 29 Nombre d'individus ayant un revenu d'emploi inférieur et supérieur au MRA

- Tableau 30 Revenu d'emploi total projeté

- Tableau 31 Répartition historique du revenu d'emploi en pourcentage du revenu d'emploi moyen

- Tableau 32 Ventilation du revenu d'emploi entre les individus ayant un revenu d'emploi inférieur et supérieur au MRA (milliers $)

- Tableau 33 Calcul de la rémunération assurable à partir des cotisations traitées (millions $)

- Tableau 34 Rémunération assurable totale projetée

- Tableau 35 Répartition de la rémunération assurable entre le Québec et les autres provinces, selon la province d'emploi (données des T4)

- Tableau 36 Redressements historiques entre le gouvernement du Canada et le gouvernement du Québec afin de refléter la province de résidence (milliers $)

- Tableau 37 Ajustement au fractionnement de la rémunération assurable afin de refléter la province de résidence (milliers $)

- Tableau 38 Fractionnement de la rémunération assurable des salariés selon la province de résidence

- Tableau 39 Calcul des remboursements ajustés de cotisations salariales (millions $)

- Tableau 40 Rémunération assurable totale assujettie à un remboursement de cotisations salariales subséquent (millions $)

- Tableau 41 Projection du nombre de travailleurs indépendants participant à l'AE

- Tableau 42 Rémunération admissible projetée des travailleurs indépendants participant à l'AE (milliers $)

- Tableau 43 Pourcentage des semaines de prestations dont la rémunération assurable des demandeurs est au-dessus du MRA

- Tableau 44 Facteurs de croissance des prestations hebdomadaires moyennes

- Tableau 45 Historique du nombre de demandeurs potentiels (milliers)

- Tableau 46 Projection du nombre de demandeurs potentiels

- Tableau 47 Taux d'indemnisation historique

- Tableau 48 Nombre de semaines

- Tableau 49 Prestations régulières (millions $)

- Tableau 50 Prestations de pêcheurs (millions $)

- Tableau 51 Prestations pour travail partagé (millions $)

- Tableau 52 Prestations spéciales

- Tableau 53 Prestations d'AE à rembourser (millions $)

- Tableau 54 Mesures de soutien à l'emploi - MSE (exercice) (millions $)

- Tableau 54 Mesures de soutien à l'emploi - MSE (année civile) (millions $)

- Tableau 55 Frais administratifs (exercice) (millions $)

- Tableau 55 Frais administratifs (année civile) ($ million)

- Tableau 56 Frais administratifs variables (millions $)

- Tableau 57 Dépenses pour créances douteuses (exercice) (millions $)

- Tableau 57 Dépenses pour créances douteuses (année civile) (millions $)

- Tableau 58 Pénalités (millions $)

- Tableau 59 Intérêt prélevé sur les comptes débiteurs en souffrance (millions $)

- Tableau 60 Ratio de coût du premier payeur pour le calcul des taux de réduction pour l'année 2025

- Tableau 61 Prestations de maladie d'AE liées à un emploi par catégorie de RAS ($)

- Tableau 62 Ventilation de la rémunération assurable pour les employeurs parrainant un RAS (millions $)

- Tableau 63 Ratio de coût réel

- Tableau 64 Taux de réduction pour l'année 2025

- Tableau 65 Montant estimatif de la réduction des cotisations pour l'année 2025

Rapport en un coup d’oeil

Message de l’actuaire

Le taux de cotisation pour 2025 devrait être fixé à 1,64 % (1,31 % pour les résidents du Québec). Cela représente une diminution de 0,02 % par rapport au taux de cotisation de 1,66 % en 2024.

En bref (2025)

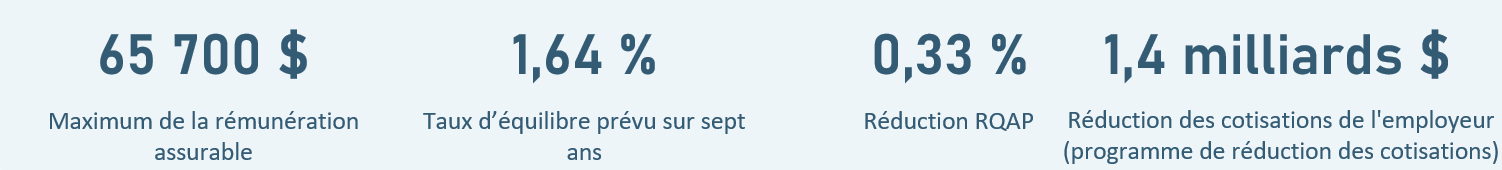

En bref (2025) - version textuelle

- Maximum de la rémunération assurable de 65 700 $

- Taux d’équilibre prévu sur sept ans de 1,64 %

- Réduction RQAP (Régime québécois d’assurance parentale) de 0,33 %

- 1,4 milliards $ de réduction des cotisations de l’employeur (programme de réduction des cotisations

Changements récents au programme

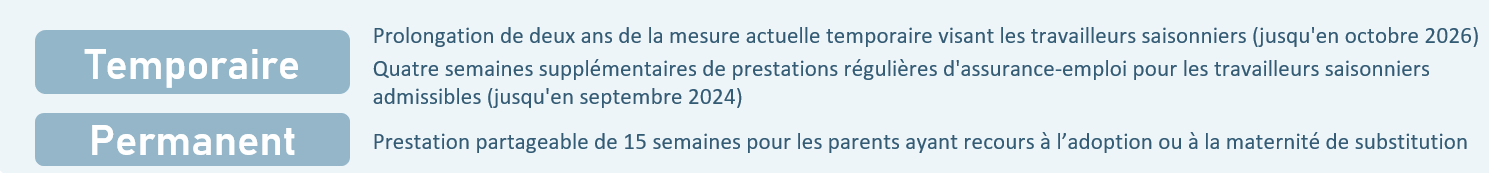

Changements récents au programme - version textuelle

Temporaire

- Prolongation de deux ans de la mesure actuelle temporaire visant les travailleurs saisonniers (jusqu'en octobre 2026)

- Quatre semaines supplémentaires de prestations régulières d'assurance-emploi pour les travailleurs saisonniers admissibles (jusqu'en septembre 2024)

Permanent

- Prestation partageable de 15 semaines pour les parents ayant recours à l’adoption ou à la maternité de substitution

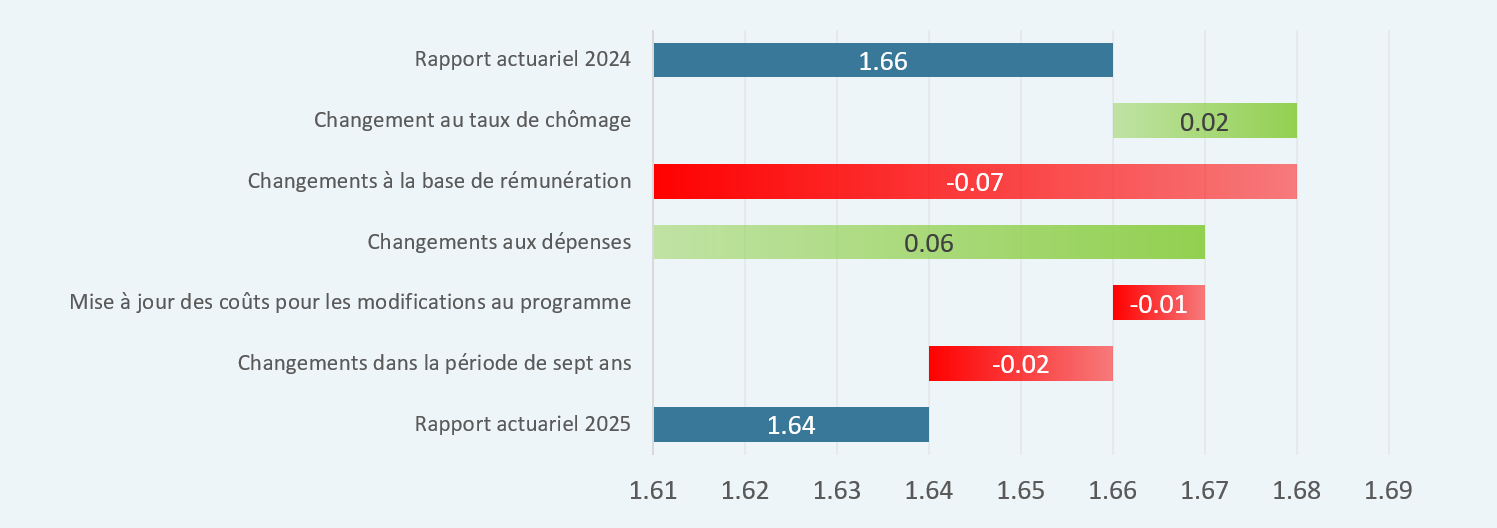

Conciliation du taux d’équilibre prévu sur 7 ans

Conciliation du taux d’équilibre prévu sur 7 ans - version textuelle

- 1,66 pour le rapport actuariel de 2024

- Plus 0,02 en raison d'un changement dans les hypothèses de taux de chômage

- Moins 0,07 en raison de changements dans la base de rémunération

- Plus 0,06 en raison de changements dans les dépenses

- Moins 0,01 en raison de la mise à jour des coûts pour les modifications au programme

- Moins 0,02 en raison du changement de la période de 7 ans

- Le résultat est de 1,64 pour le rapport actuariel de 2025

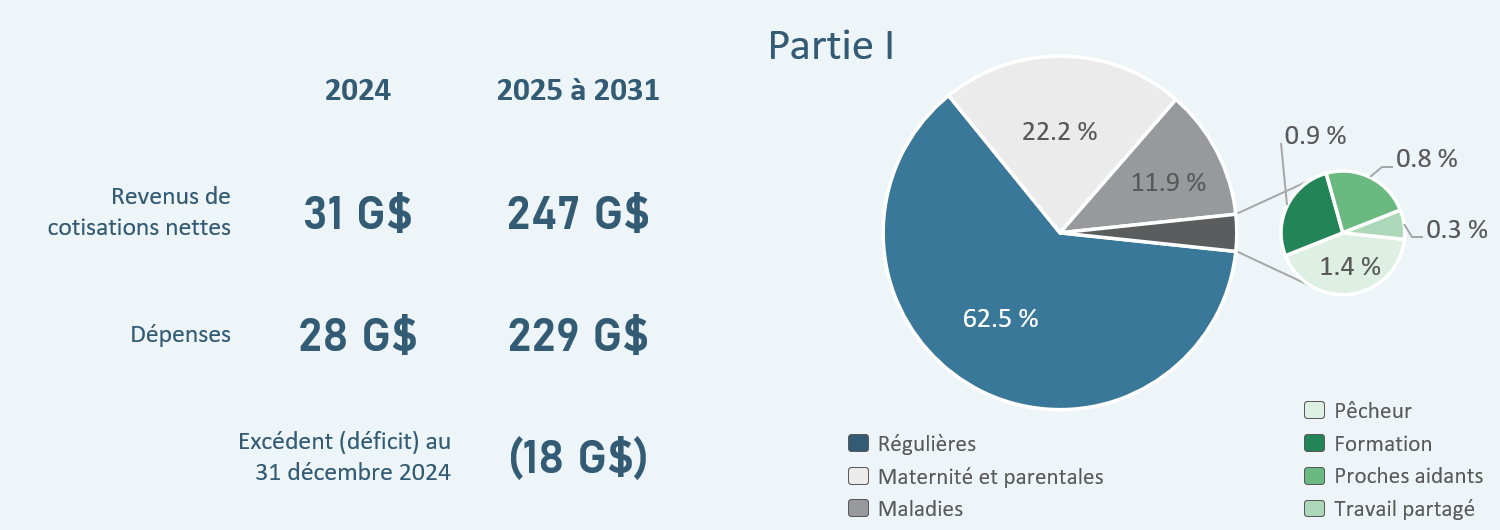

Dépenses pour 2025 à 2031

Dépenses pour 2025 à 2031 - version textuelle

- Revenus de cotisations nettes de 31 milliards de dollars en 2024 et 247 milliards de dollars entre 2025 et 2031.

- Dépenses de 28 milliards de dollars en 2024 et 229 milliards de dollars entre 2025 et 2031.

- Déficit de 18 milliards de dollars au 31 décembre 2024.

| Travail partagé | 0,3 % |

|---|---|

| Proches aidants | 0,8 % |

| Formation | 0,9 % |

| Pêcheur | 1,4 % |

| Maladies | 11,9 % |

| Maternité et parentales | 22,2 % |

| Régulières | 62,5 % |

1 Sommaire

1.1 Observations principales

| 2025 | 2024 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| Maximum de la rémunération assurable (MRA) | 65 700 $ | 63 200 $ | |||||||

| Taux d’équilibre prévu sur sept ansNote 1 du tableau 0 | 1,64 % | 1,66 % | |||||||

| Réduction pour le Régime québécois d’assurance parentale (RQAP) | 0,33 % | 0,34 % | |||||||

| Régimes d’assurance-salaire admissibles : Économies au régime d’AE | 1 365 millions de dollars | 1 320 millions de dollarsNote 2 du tableau 0 | |||||||

| Régimes d’assurance-salaire admissibles : Réductions de cotisations pour employeurs | Catégorie 1 : 0,21 % Catégorie 2 : 0,37 % Catégorie 3 : 0,37 % Catégorie 4 : 0,41 % |

Catégorie 1 : 0,23 % Catégorie 2 : 0,37 % Catégorie 3 : 0,37 % Catégorie 4 : 0,41 % |

|||||||

|

Si la Commission fixait le taux de cotisation d'AE pour 2025 au taux d'équilibre prévu sur sept ans, il serait égal à 1,64 %. Les employeurs paient des cotisations au taux de 1,4 fois celui des employés, avant toute réduction de cotisations accordée aux employeurs qui parrainent un régime d’assurance-salaire admissible. Les multiples réduits des employeurs sont présentés ci-dessous. |

|||||||||

| Multiples de l’employeur : Hors Québec Selon un taux de cotisation de 1,64 % en 2025 et 1,66 % en 2024 |

Catégorie 1: 1,269 Catégorie 2: 1,172 Catégorie 3: 1,173 Catégorie 4: 1,150 |

Catégorie 1 : 1,263 Catégorie 2 : 1,175 Catégorie 3 : 1,177 Catégorie 4 : 1,155 |

|||||||

| Multiples de l’employeur : Québec Selon un taux de cotisation de 1,31 % en 2025 et 1,32 % en 2024 |

Catégorie 1: 1,236 Catégorie 2: 1,114 Catégorie 3: 1,116 Catégorie 4: 1,087 |

Catégorie 1 : 1,228 Catégorie 2 : 1,116 Catégorie 3 : 1,119 Catégorie 4 : 1,092 |

|||||||

|

Notes du tableau 0

|

|||||||||

Ces estimations sont fondées sur les dispositions du régime d’AE au 22 juillet 2024, sur les renseignements fournis au plus tard le 22 juillet 2024 par le ministre de l’Emploi et du Développement social et la ministre des Finances ainsi que sur la méthodologie et les hypothèses développées par l’actuaire.

Par conséquent, un taux de cotisation correspondant au taux d’équilibre prévu sur sept ans (1,64 %) de 2025 à 2031 permettrait d’équilibrer le Compte des opérations de l’AE à la fin de 2031Note de bas de page 1.

Le tableau 1 présente l’état du Compte des opérations de l’AE en 2023, ainsi que la projection de son évolution pour 2024 et 2025. La projection est basée sur le taux de cotisation de 1,66 % pour 2024 et sur un taux de cotisation pour 2025 égal au taux d’équilibre prévu sur sept ans (1,64 %).

| Année civile | Taux de cotisation | Revenus de cotisations | Dépenses | Excédent (déficit) annuel | Excédent (déficit) cumulatif au 31 décembre |

|---|---|---|---|---|---|

| 2023 | 1,63 % | 29 276 | 25 514 | 3 762 | (20 899) |

| 2024 | 1,66 % | 31 122 | 28 452 | 2 671 | (18 229) |

| 2025 | 1,64 % | 31 832 | 29 442 | 2 390 | (15 839) |

Il est important de noter que les résultats relatifs aux dépenses et à la base de rémunération futures montrés dans ce rapport sont des projections. Les différences éventuelles entre l’expérience à venir et ces projections seront analysées et considérées dans les prochains rapports.

1.2 But du rapport

Le présent rapport actuariel préparé par l’actuaire, Assurance-emploi fixation du taux de cotisation, est le douzième à être soumis à la Commission de l’assurance-emploi du Canada (la Commission) en conformité avec l’article 66.3 de la Loi sur l’assurance-emploi (Loi sur l’AE).

L’actuaire est un Fellow de l’Institut canadien des actuaires et un employé du Bureau du surintendant des institutions financières dont les services sont retenus par la Commission pour exécuter des tâches conformément à l’article 66.3 de la Loi sur l’AE. En vertu de cet article, l’actuaire établit des prévisions et des estimations actuarielles pour le calcul du maximum de la rémunération assurable (MRA) selon l’article 4 de la Loi sur l’AE, du taux de cotisation d’assurance-emploi (AE) selon l’article 66 de la Loi sur l’AE et des réductions des cotisations selon l’article 69 de la Loi sur l’AE pour les employeurs qui parrainent un régime d’assurance-salaire admissible ainsi que pour les employés et les employeurs d’une province ayant mis en place un régime provincial. Au plus tard le 22 août de chaque année, l’actuaire doit également fournir à la Commission un rapport comprenant les renseignements suivants :

- le taux de cotisation prévu pour l’année suivante, analyse détaillée à l’appui;

- les calculs faits aux fins des articles 4 et 69 de la Loi sur l’AE;

- les renseignements communiqués aux fins de l’article 66.1 de la Loi sur l’AE; et

- la source des données, les hypothèses économiques et actuarielles et les méthodes actuarielles utilisées.

Le présent rapport a pour but de fournir à la Commission toute l’information prévue à l’article 66.3 de la Loi sur l’AE. Au plus tard le 14 septembre, la Commission mettra à la disposition du public ce rapport ainsi que le résumé de ce rapport. L’annexe A fournit des précisions au sujet du processus de fixation du taux de cotisation et des échéances applicables.

1.3 Portée du rapport

Les récentes annonces et modifications au régime sont résumées à la section 2.

La méthodologie utilisée pour calculer le taux d’équilibre prévu sur sept ans, la réduction du taux de cotisation pour les employés et les employeurs d’une province qui a mis en place un régime provincial, comme le Québec, de même que la réduction des cotisations patronales en raison des régimes d’assurance-salaire admissibles, est présentée à la section 3.

La section 4 donne un aperçu des principales hypothèses utilisées pour projeter la rémunération assurable et les dépenses d'assurance-emploi, tandis que la section 5 présente les principaux résultats, y compris le calcul du taux d'équilibre prévu sur sept ans de l'AE pour 2025 et la projection du Compte des opérations de l'AE. Les tests de sensibilité sur les principales hypothèses sont décrits à la section 6.

Une conciliation entre le taux d’équilibre prévu sur sept ans de 2024 et de 2025 est présentée à la section 7.

La conclusion et l’opinion actuarielle sont présentées aux sections 8 et 9, respectivement. Les différentes annexes fournissent des renseignements complémentaires à propos du régime d’AE et sur les données, la méthodologie et les hypothèses utilisées. L’annexe C renferme des renseignements additionnels sur le calcul du maximum de la rémunération assurable (MRA).

1.4 Tests de sensibilité sur le taux d’équilibre prévu sur sept ans

Deux des hypothèses les plus pertinentes utilisées pour déterminer le taux d’équilibre prévu sur sept ans sont le taux de chômage fourni par la ministre des Finances et le taux d’indemnisation projeté par l’actuaire.

La section 6 présente les tests de sensibilité. Les résultats sont les suivants :

- une variation de 0,5 % du taux moyen de chômage sur la période 2025-2031 entraînerait une augmentation ou une diminution de 0,07 % sur le taux d’équilibre prévu sur sept ans de l’AE pour 2025;

- une variation de 5 % du taux d’indemnisation sur la période 2025-2031 entraînerait une augmentation ou une diminution d’environ 0,05 % sur le taux d’équilibre prévu sur sept ans de l’AE pour 2025; et

- une variation du taux de cotisation de 0,01 % de la rémunération assurable entraînerait une augmentation ou une diminution d’environ 1 656 millions de dollars sur le solde cumulatif du Compte des opérations de l’AE à la fin de la période de projection de sept ans.

1.5 Conclusion

Le présent rapport a été préparé par l'actuaire conformément à la législation pertinente.

Conformément à la méthodologie décrite dans la Loi sur l'AE et aux données économiques pertinentes, le MRA pour 2025 est de 65 700 $.

Si la Commission fixait le taux de cotisation pour 2025 au taux d'équilibre prévu sur sept ans, le taux de cotisation pour 2025 serait égal à :

- 1,64 % de la rémunération assurable pour les résidents de toutes les provinces à l’exception du Québec (2,30 % pour les employeurs qui versent 1,4 fois le taux de l'employé), pour une contribution maximale de l'employé de 1 077,48 $; et

- 1,31 % de la rémunération assurable pour les résidents du Québec, compte tenu de la réduction RQAP de 0,33 % (1,83 % pour les employeurs qui versent 1,4 fois le taux de l'employé), pour une contribution maximale de l'employé de 860,67 $.

Une conciliation du taux d'équilibre prévu sur sept ans de 1,66 % dans le rapport actuariel de 2024 à 1,64 % dans le présent rapport, est présenté à la section 7. Un déficit plus élevé au 31 décembre 2023, un taux de chômage moyen prévu plus élevé entre 2024 et 2030 et des dépenses plus élevées pour d'autres causes exercent une pression à la hausse sur le taux. Toutefois, cette pression est plus que compensée par l'augmentation des revenus d’emploi d'un plus grand nombre de travailleurs, la baisse des coûts attendus des mesures et le changement dans la période de sept ans, qui passe de 2024-2030 à 2025-2031.

Le montant de la réduction des cotisations patronales en 2025 en raison des régimes d'assurance-salaire admissibles est estimé à 1 365 millions de dollars.

2 Récentes annonces et modifications au régime

2.1 Travailleurs saisonniers

Le budget de 2024 a prolongé de deux ans, jusqu’en octobre 2026, la mesure actuelle temporaire visant les travailleurs saisonniers. Cette mesure prévoit cinq semaines supplémentaires de prestations régulières d'AE, pour un maximum de 45 semaines, aux travailleurs saisonniers admissibles dans 13 régions économiques de l'AE ciblées.

L'Énoncé économique de l'automne de 2023 a annoncé l'introduction d'une mesure temporaire de septembre 2023 à septembre 2024. Cette mesure prévoit jusqu'à quatre semaines supplémentaires (en plus des cinq semaines décrites dans la mesure ci-haut) de prestations régulières d'AE aux travailleurs saisonniers admissibles dans 13 régions économiques de l’AE ciblées. Le maximum de 45 semaines de prestations régulières d'AE demeure en vigueur.

2.2 Prestations pour les parents ayant recours à l'adoption ou à la maternité de substitution

L'Énoncé économique de l'automne de 2023 a annoncé une prestation d'AE partageable de 15 semaines pour les parents ayant recours à l'adoption ou à la maternité de substitution.

2.3 Prestations de maladie

À compter du 18 décembre 2022, la durée des prestations de maladie a été bonifiée de 15 à 26 semaines.

2.4 Soutien à la formation

Emploi et Développement social Canada a indiqué que la nouvelle prestation de soutien à la formation de l'AE (qui fait partie de l'Allocation canadienne pour la formation), initialement annoncée dans le budget de 2019 et dont la mise en œuvre était prévue à la fin de 2020, serait retardée. Les éléments de cette prestation sont :

- La prestation de soutien à la formation de l'assurance-emploi, conçue pour aider les travailleurs à couvrir leurs frais de subsistance lorsqu'ils ont besoin de s'absenter du travail pour suivre une formation; et

- La remise des cotisations d'assurance-emploi pour les petites entreprises, conçue pour aider à atténuer la hausse des cotisations d'AE en raison de l'introduction de la nouvelle prestation de soutien à la formation.

2.5 Autre

Le budget de 2024 a annoncé la migration sur cinq ans des prestations de la Sécurité de la vieillesse et de l'AE vers une plateforme sécuritaire et conviviale, à compter de l'exercice financier 2024-2025.

Le financement supplémentaire pour les ententes sur le développement du marché du travail (EDMT) ne sera pas prolongé au delà de l’exercice financier 2023-2024.

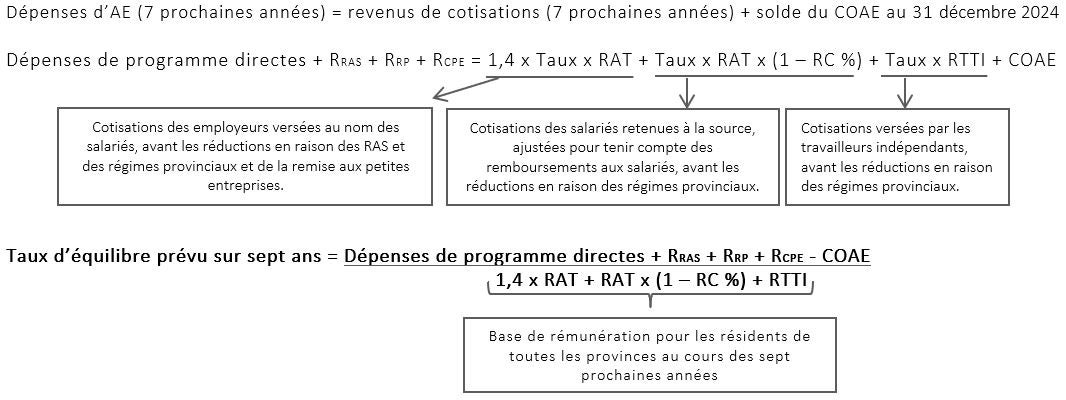

3 Méthodologie

Conformément au paragraphe 66(1) de la Loi sur l’AE, la Commission doit établir le taux de cotisation chaque année de manière que le montant des cotisations à verser au cours des sept prochaines années soit juste suffisant pour qu’à la fin de cette période de sept ans, le total des sommes portées au crédit du Compte des opérations de l’AE après le 31 décembre 2008 soit égal au total des sommes portées au débit de ce compte après cette date. Le taux de cotisation ainsi calculé correspond au taux d’équilibre prévu sur sept ans.

À partir des hypothèses pertinentes, le taux d’équilibre prévu sur sept ans pour 2025 est le taux de cotisation qui devrait générer suffisamment de revenus de cotisations pour faire en sorte qu’à la fin de l’année 2031, le Compte des opérations de l’AE soit de 0 $. Il est donc basé sur :

- le solde projeté du Compte des opérations de l’AE au 31 décembre 2024; et

- la projection sur une période de sept ans de :

- la base de rémunération;

- les dépenses de l’AE;

- le montant des réductions des cotisations accordé aux employeurs qui parrainent un régime d’assurance-salaire admissible; et

- le montant des réductions des cotisations accordé aux employés et employeurs d’une province qui a mis en place un régime provincial.

Les montants projetés de remise des cotisations pour les petites entreprises dans le cadre de la prestation de soutien à la formation qui devrait être lancée en 2025 sont également considérés.

La base de rémunération représente la rémunération assurable totale à l’égard de laquelle les salariés et leurs employeurs versent des cotisations d’AE, et la rémunération au titre de laquelle les travailleurs indépendants qui ont choisi de participer au régime d’AE versent des cotisations d’AE. Avant l’ajustement pour le remboursement des cotisations salariales, la base de rémunération des employeurs équivaut à 1,4 fois celle des salariés.

Aux fins de la détermination du taux d’équilibre prévu sur sept ans, la base de rémunération et les dépenses d’AE sont projetées sur une période de sept ans.

L’année de référence pour la base de rémunération est 2022, soit l’année la plus récente pour laquelle des données complètes sur les feuillets T4 (État de la rémunération payée) sont disponibles. Cependant, pour certaines hypothèses, les données partiellement traitées pour l’année 2023 sont utilisées. Les données complètes pour l’année 2023 seront disponibles en janvier 2025.

Les prestations d’assurance-emploi sont projetées à partir des prestations réelles versées en 2023 (année de référence) mais ajustées en fonction des six premiers mois de données connues pour 2024.

La base de rémunération et les dépenses d’AE sont projetées à partir de l’année de référence, en utilisant :

- les données et hypothèses fournies par le ministre de l’Emploi et du Développement social (EDS), y compris les renseignements prescrits, tels qu’indiqués à l’article 66.1 de la Loi sur l’AE (présenté au tableau 24, annexe D);

- les hypothèses et prévisions fournies par la ministre des Finances, conformément à l’article 66.2 de la Loi sur l’AE (présenté au tableau 25, annexe D);

- les données supplémentaires fournies par Service Canada, Emploi et Développement social Canada (EDSC) et l’Agence du revenu du Canada (ARC); et

- la méthodologie et d’autres hypothèses élaborées par l’actuaire.

Conformément à l’article 69 de la Loi sur l’AE et son règlement d’application, des réductions de cotisations sont accordées aux employeurs qui parrainent un régime d’assurance-salaire ainsi qu’aux employés qui habitent dans une province ayant mis en place un régime provincial et leurs employeurs. De plus, le budget de 2019 a proposé une remise des cotisations pour les petites entreprises (liée à la nouvelle prestation de soutien à la formation de l’AE et qui devrait être lancée en 2025). Les montants prévus de ces réductions et remise au cours des sept prochaines années sont inclus dans les dépenses de l’AE aux fins de la détermination du taux d’équilibre prévu sur sept ans.

Les cotisations d’AE versées par l’employeur sont égales au multiple de l’employeur fois les cotisations retenues par l’employeur pour le compte de ses salariés. Généralement, ce multiplicateur est égal à 1,4. Toutefois, en vertu du paragraphe 69(1) de la Loi sur l’AE, les cotisations patronales d’un employeur peuvent être réduites par l’entremise d’un multiple de l’employeur inférieur lorsque ses salariés participent à l’un des quatre types de régimes d’assurance-salaire admissibles qui réduisent les prestations spéciales d’AE payables. Les réductions accordées à ces employeurs pour l’année 2025 sont déterminées conformément au paragraphe 69(1) de la Loi sur l’AE et son règlement d’application. Elles sont basées sur la méthodologie et les hypothèses développées par l’actuaire.

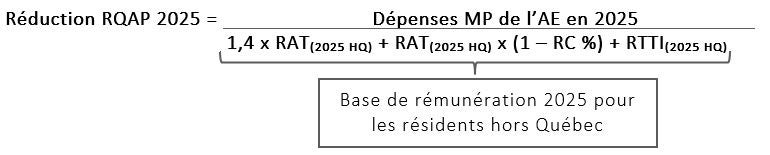

La province de Québec est présentement la seule province à avoir mis en place un régime provincial, soit le Régime québécois d’assurance parentale (RQAP), qui fournit des prestations de maternité et parentales aux résidents du Québec depuis le 1er janvier 2006. Conformément au paragraphe 69(2) de la Loi sur l’AE et son règlement d’application, un mécanisme visant à réduire les cotisations d’AE payées par les résidents du Québec et leurs employeurs a été introduit. La réduction en 2025 pour les résidents du Québec et leurs employeurs est déterminée conformément à la législation et est basée sur la méthodologie et les hypothèses développées par l’actuaire. La réduction est accordée par le biais d’un taux de cotisation réduit. Pour 2025, cette réduction est appelée la réduction RQAP de 2025.

L’annexe B contient plus d’informations sur la méthodologie utilisée pour calculer le taux d’équilibre prévu sur sept ans et les réductions de cotisations pour 2025.

4 Hypothèses

La présente section contient un bref aperçu des principales hypothèses utilisées pour projeter les variables comprises dans le calcul du taux d’équilibre prévu sur sept ans. Cette section est divisée en deux sous-sections : les hypothèses pour la base de rémunération prévue et les hypothèses pour les dépenses prévues. Des renseignements plus détaillés et les données sous-jacentes sont fournis à l’annexe D.

4.1 Base de rémunération

Le calcul de la base de rémunération est détaillé au dénominateur des formules du taux d’équilibre prévu sur sept ans et de la réduction RQAP présentées à l’annexe B. La base de rémunération se compose de :

- la rémunération assurable totale à l’égard de laquelle les employeurs versent des cotisations d’AE avant tout ajustement pour tenir compte des régimes d’assurance-salaire et des régimes provinciaux;

- la rémunération assurable totale à l’égard de laquelle les salariés versent des cotisations d’AE, ajustée pour tenir compte du remboursement de cotisations salariales; et

- la rémunération à l’égard de laquelle les travailleurs indépendants qui ont choisi de participer au régime d’AE versent des cotisations d’AE.

Les hypothèses principales utilisées pour déterminer la base de rémunération sont présentées au tableau 2.

| Hypothèses | 2023 | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | 2030 | 2031 |

|---|---|---|---|---|---|---|---|---|---|

| Augmentation du maximum de la rémunération assurable | 1,99 % | 2,76 % | 3,96 % | 2,74 % | 2,96 % | 3,17 % | 3,07 % | 3,25 % | 3,01 % |

| Augmentation du nombre d'individus ayant un revenu d'emploi | 4,15 % | 0,64 % | 0,13 % | 0,50 % | 0,83 % | 0,85 % | 1,05 % | 1,05 % | 0,98 % |

| Augmentation du revenu d'emploi moyenNote a du tableau 2 | 2,86 % | 2,47 % | 2,84 % | 2,42 % | 2,55 % | 2,88 % | 2,63 % | 2,64 % | 2,66 % |

| Augmentation du revenu d'emploi total | 7,13 % | 3,12 % | 2,97 % | 2,94 % | 3,40 % | 3,76 % | 3,70 % | 3,71 % | 3,67 % |

| Augmentation de la rémunération assurable totale | 5,99 % | 3,14 % | 3,57 % | 3,12 % | 3,64 % | 3,92 % | 3,95 % | 4,05 % | 3,86 % |

| Transfert net de rémunération assurable vers le Québec pour refléter la province de résidence | 0,21 % | 0,21 % | 0,21 % | 0,21 % | 0,21 % | 0,21 % | 0,21 % | 0,21 % | 0,21 % |

| Ajustement pour le remboursement des cotisations versées par les salariés (% de la rémunération assurable totale) | 2,64 % | 2,64 % | 2,64 % | 2,64 % | 2,64 % | 2,64 % | 2,64 % | 2,64 % | 2,64 % |

| Augmentation de la rémunération des travailleurs indépendants : | |||||||||

| Total | 12 % | 10 % | 9 % | 9 % | 8 % | 9 % | 8 % | 8 % | 7 % |

| Résidents hors Québec | 13 % | 11 % | 10 % | 9 % | 9 % | 9 % | 8 % | 8 % | 8 % |

| Résidents du Québec | 11 % | 9 % | 8 % | 8 % | 7 % | 8 % | 7 % | 7 % | 7 % |

|

Notes du tableau 2

|

|||||||||

4.1.1 Maximum de la rémunération assurable

Le MRA représente la rémunération maximale sur laquelle les cotisations d’AE sont versées et les prestations d’AE sont calculées. Le MRA est un élément clé pour déterminer la base de rémunération. L’article 4 de la Loi sur l’AE énonce la méthodologie à utiliser pour le calcul du MRA annuel. Conformément à cette section, le MRA augmente annuellement selon la hausse de la rémunération hebdomadaire moyenne publiée par Statistique Canada.

En 2025, le MRA est 65 700 $, ce qui représente une augmentation de 4,0 % par rapport à son niveau de 63 200 $ en 2024. Les MRA projetés pour les années 2026 à 2031 sont calculés à partir de l’estimation de rémunération hebdomadaire moyenne fourni par la ministre des Finances. Les explications et calculs détaillés du MRA pour 2025 sont fournis à l’annexe C.

4.1.2 Nombre d’individus ayant un revenu d’emploi

Le nombre total d’individus ayant un revenu d’emploi et leur répartition dans les diverses catégories de revenu sont utilisés pour déterminer la base de rémunération des salariés. Les données fournies par la ministre des Finances sur le nombre prévu d’employés par année sont basées sur le nombre moyen d’employés par mois. Le nombre total d’individus ayant un revenu d’emploi dans une année est plus élevé que le nombre d’employés fourni étant donné qu’il comprend tous les particuliers qui ont touché une rémunération à un moment dans l’année plutôt qu’une moyenne mensuelle.

Le nombre préliminaire d’individus ayant un revenu d’emploi pour l’année 2023 est déterminé de sorte que la rémunération assurable qui en découle soit cohérente avec les cotisations prévues pour 2023, lesquelles sont basées sur les cotisations traitées pour l’année 2023 à ce jour et l’augmentation du revenu moyen pour 2023 fournie par la ministre des Finances. Le nombre projeté d’individus ayant un revenu d’emploi de 2024 à 2031 est obtenu à partir d’une régression basée sur le nombre d’individus ayant un revenu d’emploiNote de bas de page 2 et le nombre d’employésNote de bas de page 3.

Le nombre d’individus ayant un revenu d’emploi devrait augmenter de 4,15 % en 2023 et de 0,64 % en 2024. L’augmentation annuelle moyenne pour les sept années suivantes est de 0,77 %. La projection des individus ayant un revenu d’emploi en pourcentage du revenu d’emploi moyen est basée sur la distribution de 2022.

4.1.3 Revenu d’emploi moyen et total

La hausse du revenu d’emploi moyen, de même que la hausse du nombre d’individus ayant un revenu d’emploi, sont utilisées pour déterminer l’augmentation du revenu d’emploi total. La répartition du revenu d’emploi total de 2022 par tranche de revenu sert à déterminer la répartition future du revenu d’emploi total.

La hausse du revenu d’emploi moyen est fournie par la ministre des Finances et est prévue être de 2,86 % et de 2,47 % en 2023 et 2024 respectivement. L’augmentation annuelle moyenne pour les sept années suivantes est de 2,66 %.

D’après ces hausses du revenu d’emploi moyen et les variations prévues du nombre d’individus ayant un revenu d’emploi, le revenu d’emploi total devrait augmenter de 7,13 % en 2023 et de 3,12 % en 2024. L’augmentation annuelle moyenne pour les sept années suivantes est de 3,45 %.

4.1.4 Rémunération assurable totale

La rémunération assurable totale des salariés correspond au revenu d’emploi total, jusqu’à concurrence du MRA annuel, gagné par une personne qui occupe un emploi assuré. Elle est utilisée pour déterminer la base de rémunération des salariésNote de bas de page 4.

La base de rémunération des salariés équivaut à 2,4 fois la rémunération assurable totale puisque les cotisations des salariés sont basées sur leur rémunération assurable totale et que les cotisations des employeurs sont généralement égales à 1,4 fois les cotisations des salariés, pour un total combiné de 2,4.

La rémunération assurable totale historique est déterminée à partir des données agrégées sur les cotisations d’AE figurant sur les feuillets T4 (fournies par l’ARC) de l’ensemble des salariés. Dans le cas des salariés qui ont plusieurs emplois au cours de l’année, ces données incluent les cotisations totales combinées d’AE. C’est-à-dire que, même si la rémunération assurable liée à chaque emploi est limitée au MRA, la rémunération assurable totale combinée peut dépasser le MRA. L’ajustement de la rémunération assurable et de la base de rémunération pour tenir compte des emplois multiples est présenté à la section sur le remboursement des cotisations versées par les salariés, ci-après.

Le revenu d’emploi total limité au MRA annuel pour la période de 2023 à 2031 est dérivé de :

- la répartition du revenu d’emploi total en 2022;

- la répartition du nombre d’individus ayant un revenu d’emploi en pourcentage du revenu d’emploi moyen pour l’année 2022; et

- les hausses prévues de ces variables.

D’après cette méthodologie, il est prévu que la rémunération assurable totale, avant l’ajustement pour les remboursements des cotisations salariales, augmente de 5,99 % en 2023 et de 3,14 % en 2024. L’augmentation annuelle moyenne est de 3,73 % pour les sept années suivantes. Pour 2023, la rémunération assurable est cohérente avec l’estimation des cotisations totales pour 2023 à partir des cotisations traitées à ce jour.

4.1.5 Fractionnement de la rémunération assurable totale en raison d’un régime provincial

Afin de déterminer la réduction pour les résidents d’une province ayant mis en place un régime provincial, la base de rémunération des salariés doit être fractionnée entre les résidents des provinces avec et sans régime provincial. Présentement, le Québec est la seule province avec un régime provincial. Par conséquent, la base de rémunération pour les salariés doit être fractionnée en fonction de la province de résidence (entre les résidents hors Québec et les résidents du Québec).

L’information fournie par l’ARC, qui est utilisée pour calculer la rémunération assurable historique, est basée sur les feuillets T4 et repose donc sur la province d’emploi. L’expérience passée montre que la proportion de la rémunération assurable liée à l’emploi au Québec a généralement diminué jusqu’en 2015. Une légère augmentation a ensuite été observée entre 2015 et 2021. En se basant sur la tendance historique, il est présumé que la proportion de la rémunération assurable liée à l'emploi au Québec atteindra 22,5 % en 2023. Elle diminuera légèrement au cours de la période de projection de sept ans, tout en demeurant près de 21,5 %.

L’information sur l’historique des cotisations traitées fournie par l’ARC comprend les redressements annuels effectués entre le gouvernement du Canada et celui du Québec pour tenir compte de la province de résidence de chaque employé plutôt que de la province d’emploi. Ces redressements font l’objet d’une entente administrative entre les deux gouvernements et servent de fondement pour ajuster la répartition de la rémunération assurable afin de tenir compte de la province de résidence.

La méthodologie utilisée pour ajuster la répartition de la rémunération assurable selon les redressements agrégés a été vérifiée avec les données administratives. Ces données, fournies par l’ARC, font partie de l’échange d’information annuel entre le gouvernement du Canada et celui du Québec.

En se basant sur les données fournies par l’ARC, le transfert annuel net de la rémunération assurable selon les feuillets T4, pour tenir compte de la province de résidence, représente en moyenne 0,21 % de la rémunération assurable totale pour les trois dernières années de données disponibles (2020 à 2022). Le transfert de rémunération assurable d’après les feuillets T4 est effectué vers le Québec à partir du reste du Canada. Il est présumé que le transfert net annuel demeurera à 0,21 % de la rémunération assurable totale jusqu’en 2031.

4.1.6 Remboursement des cotisations versées par les salariés

De façon générale, les salariés versent des cotisations d’AE en fonction de leur rémunération assurable totale au cours d’une année, jusqu’à la limite du MRA annuel. Toutefois, lorsqu’ils produisent leur déclaration de revenus, certains d’entre eux peuvent dépasser le maximum des cotisations et toucher un remboursement de la totalité ou d’une partie des cotisations d’AE versées au cours de l’année (par exemple, les employés avec plusieurs employeurs pendant l’année et les employés avec rémunération assurable inférieure à 2 000 $). La rémunération assurable assujettie à tout remboursement de cotisations subséquent doit être exclue de la base de rémunération.

Puisque les données figurant sur les feuillets T4 qui sont utilisées pour projeter la rémunération assurable totale comprennent la rémunération assurable pour laquelle des cotisations pourraient ensuite être remboursées, un ajustement doit être effectué pour réduire la base de rémunération. Il est important de noter que l’employeur ne reçoit pas de remboursement. Seule la partie de la base de rémunération totale afférente aux employés est ajustée, tel que présenté dans les formules qui figurent à l’annexe B.

Les données historiques fournies par l’ARC montrent que la rémunération assurable totale assujettie à un remboursement subséquent, exprimée en pourcentage de la rémunération assurable totale, est relativement stable. En se basant sur la moyenne des cinq dernières années de données disponibles (2018 à 2022), il est présumé que ce pourcentage sera de 2,64 %, de 2023 à 2031.

4.1.7 Rémunération des travailleurs indépendants

Depuis le 31 janvier 2010, les travailleurs indépendants peuvent volontairement choisir d’adhérer au régime d’AE pour recevoir des prestations spéciales d’AE offertes aux personnes malades, aux femmes enceintes ou qui ont récemment donné naissance, ou aux parents qui prennent soin de leur nouveau-né ou de leur(s) enfant(s) récemment adopté(s), et aux personnes qui s’occupent d’un membre de la famille atteint d’une maladie grave (prestations pour proches aidants) ou en fin de vie (prestation de compassion). Même si les travailleurs indépendants qui résident au Québec ont accès aux prestations de maternité et parentales dans le cadre de leur régime provincial, ils peuvent choisir d’adhérer au régime d’AE pour avoir droit à d’autres prestations spéciales.

Les travailleurs indépendants qui adhèrent au régime d’AE versent des cotisations sur leur rémunération de travailleur indépendant, jusqu’à la limite du MRA annuel, au taux de cotisation salarial qui correspond à leur province de résidence, et il n’y a pas de cotisations d’employeur. Par conséquent, à l’instar de la rémunération assurable des salariés, la rémunération des travailleurs indépendants doit être fractionnée entre la rémunération des résidents du Québec et celle des résidents hors Québec.

La hausse de la rémunération des travailleurs indépendants tient compte de l’augmentation prévue du nombre de participants et de la rémunération moyenne des travailleurs indépendants.

Le nombre prévu de participants repose sur des renseignements touchant les adhésions historiques, ajusté pour tenir compte des changements prévus aux adhésions futures. L’augmentation de la rémunération moyenne est présumée la même que la rémunération moyenne des salariés.

Selon cette méthodologie, la rémunération admissible des travailleurs indépendants devrait augmenter en moyenne de 8 % par année de 2025 à 2031.

4.2 Dépenses

Les dépenses d’AE – Partie I sont projetées à partir des dépenses réelles versées en 2023 (année de référence) mais ajustées en fonction des six premiers mois de données connues pour 2024.

Le tableau 3 présente un sommaire des hypothèses clés utilisées pour projeter les dépenses dans le présent rapport, suivi d’une description sommaire de chacune d’elles. Une description détaillée de la méthodologie utilisée pour la projection des prestations est présentée à l’annexe D.

| Hypothèses | 2023 | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | 2030 | 2031 |

|---|---|---|---|---|---|---|---|---|---|

| Augmentation de la population activeNote a du tableau 3 | 2,6 % | 2,5 % | 0,9 % | 0,9 % | 0,9 % | 0,8 % | 1,0 % | 1,0 % | 0,9 % |

| Taux de chômageNote a du tableau 3 | 5,4 % | 6,3 % | 6,3 % | 6,0 % | 5,9 % | 5,7 % | 5,7 % | 5,7 % | 5,7 % |

| Augmentation de la rémunération hebdomadaire moyenneNote a du tableau 3 | 3,4 % | 2,9 % | 3,0 % | 3,1 % | 3,1 % | 3,3 % | 3,0 % | 3,0 % | 3,0 % |

| Augmentation des prestations hebdomadaires moyennes | 3,3 % | 3,5 % | 3,1 % | 2,9 % | 3,0 % | 3,2 % | 3,0 % | 3,1 % | 3,0 % |

| Demandeurs potentiels (en % des chômeurs) | 54,1 % | 53,5 % | 53,5 % | 53,5 % | 55,5 % | 57,0 % | 57,0 % | 57,0 % | 57,0 % |

| Taux d'indemnisation (en % des demandeurs potentiels) |

66,3 % | 67,0 % | 68,5 % | 70,0 % | 71,5 % | 72,5 % | 72,5 % | 72,5 % | 72,5 % |

| Coefficient de pondération-semaines | 52,0 | 52,4 | 52,2 | 52,2 | 52,2 | 52,0 | 52,2 | 52,2 | 52,2 |

| % des semaines de prestations dont la rémunération assurable des demandeurs est au-dessus du MRA | 47,8 % | 49,3 % | 48,1 % | 48,1 % | 48,1 % | 48,1 % | 48,1 % | 48,1 % | 48,1 % |

|

Notes du tableau 3

|

|||||||||

4.2.1 Population active

La population active influe directement sur la plupart des prestations d’AE de la partie I, en augmentant ou diminuant le nombre de demandeurs potentiels. La population active devrait passer de 21,3 millions en 2023 à 21,9 millions en 2024. La population active moyenne entre 2025 et 2031 est de 22,7 millions. Cette hypothèse est fournie par la ministre des Finances.

4.2.2 Taux de chômage

Le taux de chômage influe directement sur les prestations régulières d’AE en augmentant ou diminuant le nombre de demandeurs potentiels. Le taux de chômage moyen était de 5,4 % en 2023 et est présumé augmenter à 6,3 % en 2024 et 2025. Le taux de chômage est ensuite présumé diminuer au cours des prochaines années pour atteindre une valeur ultime de 5,7 % en 2028. Cette hypothèse est fournie par la ministre des Finances.

4.2.3 Rémunération hebdomadaire moyenne

La croissance de la rémunération hebdomadaire moyenne pour l’année civile est utilisée, en combinaison avec la hausse du MRA, pour projeter les prestations hebdomadaires moyennes. L’hypothèse de la croissance de la rémunération hebdomadaire moyenne est de 2,9 % en 2024 et de 3,0 % en 2025. L’augmentation annuelle moyenne pour les années 2026 à 2031 est de 3,1 %. Cette hypothèse est fournie par la ministre des Finances.

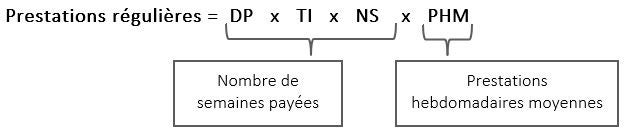

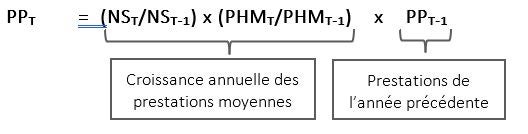

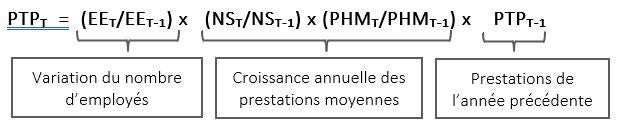

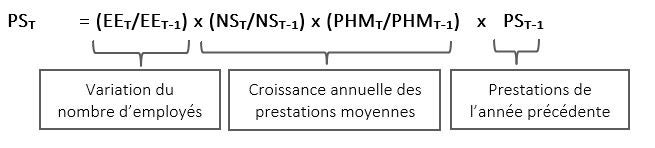

4.2.4 Prestations hebdomadaires moyennes

La croissance des prestations hebdomadaires moyennes influe directement sur les dépenses d’AE avec une augmentation ou une diminution correspondante des dépenses de la partie I. Les prestations hebdomadaires moyennes sont égales aux prestations versées, divisées par le nombre de semaines au cours desquelles des prestations ont été versées en vertu de la partie I.

Le taux de croissance annuel projeté des prestations hebdomadaires moyennes est de 3,5 % en 2024 et de 3,1 % en 2025. La croissance annuelle moyenne pour les années 2026 à 2031 est de 3,1 %. Les taux de croissance sont en général les mêmes pour tous les types de prestations.

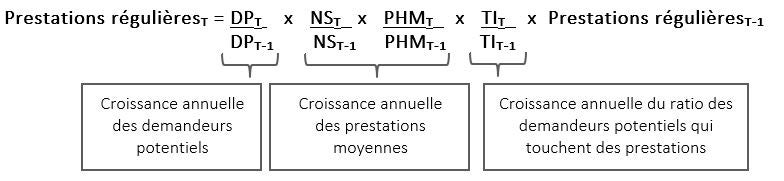

4.2.5 Nombre de demandeurs potentiels

Le régime d’AE est conçu pour offrir un soutien financier temporaire aux personnes assurées admissibles ayant perdu leur emploi sans en être responsables, notamment en raison d’une pénurie de travail ou de mises à pied massives ou saisonnières, et qui sont disponibles pour occuper un emploi. Le nombre de demandeurs potentiels représente le nombre d’individus ou le pourcentage de chômeurs qui satisfont aux critères de base du régime d’AE. Le nombre de demandeurs potentiels en pourcentage des chômeurs a augmenté, passant de 53,3 % en 2022 à 54,1 % en 2023. En se basant sur l’expérience des six premiers mois de 2024, ce ratio devrait diminuer à 53,5 % en 2024. Par la suite, il devrait augmenter pour atteindre 55,5 % en 2025 avant d’atteindre sa valeur ultime de 57,0 % en 2028. L'annexe D présente des informations supplémentaires sur le calcul des demandeurs potentiels.

4.2.6 Taux d’indemnisation

Le taux d’indemnisation représente la proportion des demandeurs potentiels pour une période donnée qui reçoivent des prestations régulières d’AE. Ce taux est directement lié à la population ciblée par le régime d’AE (c’est-à-dire les demandeurs potentiels) et ne tient pas compte des personnes qui ne sont pas dans la population ciblée par le régime d’AE, comme les chômeurs de longue durée et ceux qui n’ont pas cotisé au régime au cours de l’année précédente. Le taux d’indemnisation est normalement inférieur à 100 % pour plusieurs raisons, y compris que certains demandeurs potentiels n’ont pas accumulé le nombre d’heures assurables requis, tandis que d’autres choisissent de ne pas demander la prestation, écoulent leur semaine d’attente ou ont épuisé le nombre de semaines auxquelles ils ont droit et demeurent sans emploi.

Le taux d’indemnisation, sans les mesures d'urgence ou temporaires, a été estimé à 66,8 % en 2022 et à 66,3 % en 2023. Les personnes ayant bénéficié des mesures ne sont pas prises en compte dans le taux d’indemnisation, puisqu'elles ont été comptabilisées séparément comme bénéficiaires de ces mesures. En se basant sur l’expérience des six premiers mois de 2024, le taux est présumé augmenter à 67,0 % pour l’année complète 2024. Il augmente ensuite progressivement jusqu’à atteindre 72,5 % en 2028.

4.2.7 Nombre de semaines

Les dépenses d’AE sont comptabilisées selon la comptabilité d’exercice dans le Compte des opérations de l’AE, c’est-à-dire qu’elles sont comptabilisées à la période pour laquelle elles auraient dû être payées, sans égard au retard de traitement des paiements. De plus, les prestations d’AE sont payées sur une base hebdomadaire, mais seuls les jours de la semaine qui se rapportent à une période donnée sont comptabilisés dans cette période.

Le nombre de semaines influe sur les dépenses de la partie I, car les prestations doivent être versées à chaque jour de la semaine pendant l’année, sans égard aux jours fériés. Le nombre de jours de travail dans une année varie entre 260 et 262 jours. Ainsi, un ajustement est inclus pour tenir compte du nombre de jours de prestations payées dans une année. Le nombre de semaines pour les années 2023 à 2031 se situent entre 52,0 et 52,4.

4.2.8 Pourcentage de semaines de prestations pour les demandeurs dont la rémunération est au-dessus du MRA

D’après une analyse des données administratives fournies par EDSC, 47,8 % des semaines de prestations pour les demandes comptabilisées en 2023 étaient fondées sur une rémunération assurable au-dessus du MRA, comparativement à 45,1 % en 2022. Basé sur les données partielles de 2024, la proportion de semaines de prestations pour les demandeurs avec une rémunération assurable au-dessus du MRA est présumée augmenter à 49,3 % en 2024. Elle devrait diminuer en 2025 pour atteindre 48,1 % (la moyenne observée entre 2018, 2019 et 2024) et demeurer constante par la suite. Le pourcentage plus faible des demandes supérieures au MRA pour 2022 est principalement dû à la pandémie de la COVID-19 qui a entraîné une plus grande augmentation de chômage chez les Canadiens à faible revenu.

4.2.9 Autres dépenses

Les renseignements additionnels utilisés pour projeter les dépenses comme les projets pilotes, les mesures temporaires, le coût des nouveaux changements au régime, les frais administratifs et les mesures de soutien à l’emploi (prestations d’AE – Partie II) sont fournis par EDSC.

5 Résultats

5.1 Aperçu

Ce rapport fournit les prévisions et estimations actuarielles aux fins des articles 4, 66 et 69 de la Loi sur l’AE. Il est basé sur les dispositions du régime d’AE au 22 juillet 2024, sur les renseignements fournis par le ministre de l’EDS et la ministre des Finances, et sur la méthodologie et les hypothèses non prescrites établies par l’actuaire.

Voici les principales observations :

- Le MRA de 2025 correspond à 65 700 $, ce qui représente une augmentation de 4,0 % comparativement au MRA de 2024 correspondant à 63 200 $.

- Le taux d’équilibre prévu sur sept ans pour 2025 est de 1,64 % de la rémunération assurable pour les résidents de toutes les provinces sauf le Québec.

- La réduction de cotisation de 2025 pour les résidents du Québec en raison du régime provincial est de 0,33 %.

- La réduction de cotisation de 2025 pour les employeurs qui parrainent un régime d'assurance-salaire admissible est estimée à 1 365 millions de dollars. Ce qui correspond à une réduction de cotisation pour les employeurs d’environ 0,21 %, 0,37 %, 0,37 % et 0,41 % de la rémunération assurable pour les catégories 1 à 4 respectivementNote de bas de page 5.

- La base de rémunération totale devrait augmenter à chaque année, passant de 1 984 milliards de dollars en 2023 à 2 645 milliards de dollars en 2031.

- Les dépenses totales devraient augmenter de 26 milliards de dollars en 2023 à 28 milliards de dollars en 2024 avant d’atteindre 36 milliards de dollars en 2031.

- Le déficit cumulatif du Compte des opérations de l’AE est de 20,9 milliards de dollars au 31 décembre 2023 . Le déficit cumulatif projeté au 31 décembre 2024 est de 18,2 milliards de dollars.

5.2 Base de rémunération

Les cotisations d’AE avant tout ajustement pour tenir compte des régimes d’assurance-salaire sont déterminées par le produit du taux de cotisation et de la base de rémunération. La base de rémunération nationale est requise pour déterminer le taux d’équilibre prévu sur sept ans tandis que la base de rémunération des provinces qui n’offrent pas de régime provincial est requise pour déterminer la réduction attribuable aux régimes provinciaux. Comme le Québec est la seule province qui offre un régime provincial, la base de rémunération est séparée entre les résidents du Québec et les résidents hors Québec.

Selon la méthodologie et les hypothèses élaborées à la section 4, le tableau 4 présente la base de rémunération des résidents du Québec et hors Québec séparément, de même que le nombre total d’individus ayant un revenu d’emploi.

| Année civile | Base de rémunération (millions $) | Individus ayant un revenu d'emploi (milliers) | ||

|---|---|---|---|---|

| Hors Québec | Québec | Total | ||

| 2022 | 1 442 193 | 426 920 | 1 869 113 | 20 941 |

| 2023 | 1 533 431 | 450 767 | 1 984 198 | 21 810 |

| 2024 | 1 592 586 | 453 856 | 2 046 442 | 21 950 |

| 2025 | 1 653 551 | 466 052 | 2 119 602 | 21 978 |

| 2026 | 1 708 888 | 476 882 | 2 185 770 | 22 089 |

| 2027 | 1 774 687 | 490 605 | 2 265 292 | 22 272 |

| 2028 | 1 846 587 | 507 473 | 2 354 061 | 22 461 |

| 2029 | 1 921 749 | 525 319 | 2 447 068 | 22 696 |

| 2030 | 2 001 965 | 544 325 | 2 546 290 | 22 933 |

| 2031 | 2 081 201 | 563 511 | 2 644 711 | 23 158 |

Ces résultats sont utilisés pour calculer le taux d’équilibre prévu sur sept ans de l’AE pour 2025 et la réduction RQAP de 2025. Une explication détaillée de la méthodologie et des hypothèses utilisées pour calculer les résultats figure à l’annexe D.

5.3 Dépenses

Cette section présente les dépenses liées au calcul du taux d’équilibre prévu sur sept ans. Les dépenses d’AE comprennent les prestations de la partie I (prestations de revenu) et de la partie II (mesures de soutien à l’emploi), les frais administratifs, les remboursements des prestations et les créances douteuses. Les prestations d’AE peuvent également inclure des initiatives de dépenses temporaires, notamment des projets pilotes ou des mesures spéciales annoncées par le gouvernement du Canada. Une explication détaillée de la méthodologie et des hypothèses utilisées pour calculer les résultats figure à l’annexe D.

Aux fins du calcul du taux d’équilibre prévu sur sept ans, les pénalités et les intérêts appliqués aux comptes débiteurs en souffrance sont inclus dans l’équation comme étant une dépense.

Le tableau 5 présente la répartition des dépenses d’AE en 2023 de même que la projection jusqu’en 2031.

| Année civile | Partie INote a du tableau 5 | Partie II | Frais administratifs | Remboursements | Créances douteuses | Pénalités | Intérêts | Total | |

|---|---|---|---|---|---|---|---|---|---|

| 2023 | 20 380 | 2 521 | 2 843 | (252) | 113 | (52) | (40) | 25 514 | |

| 2024 | 23 592 | 2 208 | 2 975 | (317) | 108 | (68) | (47) | 28 452 | |

| 2025 | 24 851 | 2 101 | 2 853 | (355) | 105 | (71) | (41) | 29 442 | |

| 2026 | 25 710 | 2 101 | 2 796 | (360) | 109 | (74) | (39) | 30 244 | |

| 2027 | 27 194 | 2 101 | 2 794 | (382) | 115 | (78) | (41) | 31 703 | |

| 2028 | 28 648 | 2 101 | 2 691 | (404) | 121 | (82) | (43) | 33 032 | |

| 2029 | 29 868 | 2 101 | 2 252 | (421) | 126 | (86) | (44) | 33 796 | |

| 2030 | 31 082 | 2 101 | 2 117 | (439) | 131 | (89) | (46) | 34 857 | |

| 2031 | 32 290 | 2 101 | 2 117 | (457) | 136 | (93) | (48) | 36 047 | |

|

Notes du tableau 5

|

|||||||||

Le tableau 6 présente la répartition des dépenses d’AE de la partie I.

| Année civile | Régulières | De pêcheur | Travail partagé | Soutien à la formationNote a du tableau 6 | Prestations spéciales | Total | ||||

|---|---|---|---|---|---|---|---|---|---|---|

| MP | Maladies | Soignant | Proches aidants | Sous-total | ||||||

| 2023 | 12 200 | 373 | 35 | - aucune donnée | 5 005 | 2 585 | 54 | 130 | 7 774 | 20 380 |

| 2024 | 14 743 | 359 | 64 | - aucune donnée | 5 256 | 2 976 | 57 | 138 | 8 426 | 23 592 |

| 2025 | 15 737 | 369 | 65 | 22 | 5 397 | 3 062 | 58 | 141 | 8 658 | 24 851 |

| 2026 | 15 948 | 380 | 67 | 285 | 5 666 | 3 158 | 60 | 146 | 9 030 | 25 710 |

| 2027 | 16 927 | 391 | 70 | 294 | 6 030 | 3 268 | 62 | 151 | 9 511 | 27 194 |

| 2028 | 17 874 | 402 | 73 | 296 | 6 404 | 3 378 | 65 | 157 | 10 003 | 28 648 |

| 2029 | 18 644 | 416 | 76 | 296 | 6 691 | 3 515 | 68 | 164 | 10 437 | 29 868 |

| 2030 | 19 419 | 429 | 79 | 296 | 6 970 | 3 648 | 70 | 171 | 10 859 | 31 082 |

| 2031 | 20 190 | 442 | 82 | 296 | 7 248 | 3 782 | 73 | 177 | 11 280 | 32 290 |

|

Notes du tableau 6

|

||||||||||

5.4 Réductions et remise des cotisations

Les cotisations de l’employeur peuvent être réduites en appliquant un multiple de l’employeur plus faible lorsque les employés sont couverts par un régime d’assurance-salaire admissible qui réduit les prestations spéciales normalement payables, à condition qu’au moins 5/12 de la réduction soit remise aux employés. Les cotisations des employés et de leurs employeurs peuvent aussi être réduites lorsque les employés sont couverts par un régime établi par une loi provinciale réduisant les prestations d’AE de maternité et parentales autrement payables. Une entente entre le gouvernement du Canada et la province doit être conclue pour établir un mécanisme réduisant les cotisations payées par les résidents de la province et leurs employeurs.

Le budget de 2019 a annoncé une remise des cotisations d'AE pour les petites entreprises afin de compenser la pression à la hausse exercée sur les cotisations découlant directement de la prestation de soutien à la formation (initialement prévue pour la fin de 2020, mais maintenant reportée à 2025). Il est prévu que cette remise soit offerte à toute entreprise qui verse des cotisations d’employeur égales ou inférieures à 20 000 $ pour l’année civile 2025. En utilisant les dépenses projetées reçues du ministre de l'EDS, le coût de la prestation de soutien à la formation de l'AE en 2025, incluant les frais d’administration liés à cette prestation, devrait représenter 1,3 cent (1,34 cent non arrondi ou 0,0134 %). Ce coût est inclus dans le taux d’équilibre prévu sur sept ans de 1,64 %.

Le tableau 7 présente la projection des réductions et remise des cotisations jusqu’en 2031 qui sont considérées pour déterminer le taux d’équilibre prévu sur sept ans. Les mesures temporaires et permanentes récemment annoncées sont considérées dans la projection des réductions des cotisations pour les régimes d’assurance-salaire admissibles et les régimes provinciaux.

| Année civile | Régimes d'assurance-salaire admissibles | Régimes provinciaux | RCPENote a du tableau 7 |

|---|---|---|---|

| 2025 | 1 365 | 1 538 | 26 |

| 2026 | 1 371 | 1 574 | 27 |

| 2027 | 1 553 | 1 668 | 28 |

| 2028 | 1 756 | 1 776 | 29 |

| 2029 | 1 866 | 1 839 | 29 |

| 2030 | 1 959 | 1 905 | 29 |

| 2031 | 2 029 | 1 972 | 29 |

|

Notes du tableau 7

|

|||

5.5 Taux d’équilibre prévu sur sept ans

Le taux d’équilibre prévu sur sept ans est le taux qui, basé sur les hypothèses pertinentes, génèrera suffisamment de revenus provenant des cotisations durant les sept prochaines années de sorte qu’à la fin de cette période, le total des sommes portées au crédit du Compte des opérations de l’AE (COAE) après le 31 décembre 2008 soit égal au total des sommes portées au débit de ce compte après cette date.

Selon les projections, ce taux génèrera suffisamment de revenus de cotisations au cours de la période 2025-2031 pour payer les dépenses d'AE au cours de cette même période et pour éliminer le déficit projeté du COAE au 31 décembre 2024.

La réduction estimée des cotisations au cours des sept prochaines années en raison des régimes d’assurance-salaire admissibles (RAS) et des régimes provinciaux (RP), de même que la remise des cotisations aux petites entreprises, liée à la prestation de soutien à la formation de l’AE qui devrait être lancée en 2025, sont considérées comme une dépense d’AE pour la détermination du taux d’équilibre prévu sur sept ans. De cette façon, en l’absence des RAS et des RP, et de la remise pour les petites entreprises, un taux de cotisation correspondant au taux d’équilibre prévu sur sept ans génèrerait suffisamment de revenus pour payer toutes les dépenses d’AE pour les employés de tous les employeurs et de toutes les provinces.

Le tableau 8 montre la projection des variables utilisées pour déterminer le taux d’équilibre prévu sur sept ans. Le taux annuel par répartition est le taux requis dans une année donnée pour payer les dépenses prévues dans cette année. Le taux d'équilibre prévu sur sept ans est supérieur à la moyenne des taux annuels par répartition, car le déficit projeté au 31 décembre 2024 est pris en compte.

| Année civile | Dépenses couvertes par le taux d'équilibre prévu sur sept ans | Excédent (déficit) dans le COAE au 31 décembre 2024 | Base de rémunération | Taux annuel par répartition / taux d'équilibre prévu 7 ans | ||||

|---|---|---|---|---|---|---|---|---|

| Dépenses d'AE | Réduction en raison des RAS | Réduction en raison des RP | RCPENote a du tableau 8 | Dépenses totales avant réductions et remise | ||||

| 2025 | 29 442 | 1 365 | 1 538 | 26 | 32 372 | aucune donnée | 2 119 602 | 1,53 % |

| 2026 | 30 244 | 1 371 | 1 574 | 27 | 33 217 | aucune donnée | 2 185 770 | 1,52 % |

| 2027 | 31 703 | 1 553 | 1 668 | 28 | 34 952 | aucune donnée | 2 265 292 | 1,54 % |

| 2028 | 33 032 | 1 756 | 1 776 | 29 | 36 593 | aucune donnée | 2 354 061 | 1,55 % |

| 2029 | 33 796 | 1 866 | 1 839 | 29 | 37 530 | aucune donnée | 2 447 068 | 1,53 % |

| 2030 | 34 857 | 1 959 | 1 905 | 29 | 38 750 | aucune donnée | 2 546 290 | 1,52 % |

| 2031 | 36 047 | 2 029 | 1 972 | 29 | 40 077 | aucune donnée | 2 644 711 | 1,52 % |

| 2025-31 | 229 122 | 11 899 | 12 272 | 198 | 253 491 | (18 229) | 16 562 793 | 1,64 %Note b du tableau 8 |

|

Notes du tableau 8

|

||||||||

Le tableau 9 présente la projection des revenus, des dépenses d’AE et le solde du Compte des opérations de l’AE en utilisant le taux d’équilibre prévu sur sept ans et les réductions des cotisations.

| Année civile | Taux de cotisation (%) | Revenus | Cotisations nettes | Dépenses | Excédent (déficit) annuel | Excédent (déficit) cumulatif au 31 décembre | ||||

|---|---|---|---|---|---|---|---|---|---|---|

| Cotisations brutes après remboursements | Réduction en raison des RAS | Réduction en raison des RP | RCPENote a du tableau 9 | Autres ajustementsNote b du tableau 9 | ||||||

| 2023 | 1,63 % | 32 342 | (1 341) | (1 623) | - aucune donnée | (103) | 29 276 | 25 514 | 3 762 | (20 899) |

| 2024 | 1,66 % | 33 971 | (1 320) | (1 543) | - aucune donnée | 14 | 31 122 | 28 452 | 2 671 | (18 229) |

| 2025 | 1,64 % | 34 761 | (1 365) | (1 538) | (26) | - aucune donnée | 31 832 | 29 442 | 2 390 | (15 839) |

| 2026 | 1,64 % | 35 847 | (1 371) | (1 574) | (27) | - aucune donnée | 32 874 | 30 244 | 2 630 | (13 209) |

| 2027 | 1,64 % | 37 151 | (1 553) | (1 668) | (28) | - aucune donnée | 33 901 | 31 703 | 2 198 | (11 011) |

| 2028 | 1,64 % | 38 607 | (1 756) | (1 776) | (29) | - aucune donnée | 35 046 | 33 032 | 2 014 | (8 997) |

| 2029 | 1,64 % | 40 132 | (1 866) | (1 839) | (29) | - aucune donnée | 36 398 | 33 796 | 2 602 | (6 395) |

| 2030 | 1,64 % | 41 759 | (1 959) | (1 905) | (29) | - aucune donnée | 37 866 | 34 857 | 3 009 | (3 386) |

| 2031 | 1,64 % | 43 373 | (2 029) | (1 972) | (29) | - aucune donnée | 39 343 | 36 047 | 3 297 | (90) |

|

Notes du tableau 9

|

||||||||||

Le taux d’équilibre prévu sur sept ans pour 2025 est de 1,64 %. Ce taux devrait générer juste assez de revenus pour que le solde du Compte des opérations de l’AE soit nul à la fin de 2031. Le solde cumulatif du Compte des opérations de l’AE à la fin de l’année 2031 n’est pas exactement 0 $ puisque le taux d’équilibre prévu sur sept ans est arrondi au centième de point de pourcentage le plus près.

5.6 Réduction en raison du Régime québécois d’assurance parentale (RQAP) pour 2025

Afin de déterminer la réduction RQAP, les prestations de maternité et parentales (MP) d’AE incluses dans les prestations spéciales de la partie I, ainsi que les frais administratifs directs de l’AE encourus pour le versement des prestations MP (frais administratifs variables (FAV)), sont requis. Les FAV représentent les frais de fonctionnement directs assumés par le régime d’AE pour administrer les prestations MP d’AE à l’extérieur du Québec. Ils sont déterminés à chaque année par EDSC conformément à l’entente finale Canada-Québec qui stipule le montant minimal pour les FAV.

Les prestations MP d’AE sont projetées à partir de l’année de référence (2023) et tiennent compte des impacts des changements au régime et des mesures spéciales. Les dépenses MP projetées qui sont utilisées pour obtenir la réduction RQAP pour 2025 sont présentées au tableau 10. Elles incluent les coûts estimés par EDSC pour les mesures temporaires.

| Réel | Prévision | ||

|---|---|---|---|

| 2023 | 2024 | 2025 | |

| Prestations MP d'AE | 5 005 | 5 256 | 5 397 |

| Frais administratifs variables | 29 | 30 | 31 |

| Dépenses MP | 5 034 | 5 287 | 5 428 |

La réduction RQAP correspond au ratio des dépenses MP d’AE (prestations MP d’AE et FAV) sur la base de rémunération des résidents de toutes les provinces sans régime provincial, c’est-à-dire les résidents de toutes les provinces à l’exception du Québec. Il s’agit de la réduction des cotisations pour les résidents du Québec puisque cette réduction est liée aux économies du régime d’AE qui découlent du RQAP.

Le tableau 11 présente les variables nécessaires pour calculer la réduction RQAP de 2025 ainsi que la réduction RQAP de 2025.

| Prévision 2025 | |

|---|---|

| Dépenses MP | 5 428 |

| Base de rémunération MP (résidents hors Québec) | 1 653 551 |

| Réduction du RQAP non-arrondi | 0,3282 % |

| Réduction du RQAP | 0,33 % |

Par conséquent, le taux de cotisation applicable aux résidents de toutes les provinces à l’exception du Québec pour 2025 serait de 1,64 %Note de bas de page 6. Le taux de cotisation applicable aux résidents du Québec serait de 1,31 % (1,64 % moins 0,33 %).

5.7 Réduction en raison des régimes d’assurance-salaire pour 2025

Basé sur la méthodologie développée à l’annexe B et la rémunération assurable projetée pour 2025 pour les employés couverts par un régime d’assurance-salaire admissible, la réduction des cotisations patronales pour 2025 est estimée à 1 365 millions de dollars, comparativement à 1 320 millions de dollars en 2024.

Les cotisations d'AE versées par l'employeur sont égales au multiple de l'employeur multiplié par les cotisations retenues par l’employeur pour le compte de ses salariés. En général, le multiple de l'employeur est égal à 1,4. Toutefois, les cotisations de l'employeur peuvent être réduites grâce à un multiple de l'employeur inférieur lorsque ses employés sont couverts par l'un des quatre types de régimes d'assurance-salaire admissibles.

Le tableau 12 présente les principaux résultats. Une explication détaillée des données et de la méthodologie utilisée pour obtenir ces résultats est disponible à l’annexe E.

| Catégorie de régimes d'assurance-salaire | Taux de réduction non arrondis | Taux de réduction arrondis | Multiple de l'employeur (hors Québec)Note a du tableau 12 | Multiple de l'employeur (Québec)Note a du tableau 12 | Rémunération assurable estimée en 2025 (millions $) | Réduction de cotisation estimée en 2025 (millions $) |

|---|---|---|---|---|---|---|

| Catégorie 1 | 0,2149 % | 0,21 % | 1,269 | 1,236 | 69 914 | 150 |

| Catégorie 2 | 0,3742 % | 0,37 % | 1,172 | 1,114 | 32 586 | 122 |

| Catégorie 3 | 0,3725 % | 0,37 % | 1,173 | 1,116 | 255 413 | 951 |

| Catégorie 4 | 0,4095 % | 0,41 % | 1,150 | 1,087 | 34 476 | 141 |

| Total | s.o. | s.o. | s.o. | s.o. | 392 389 | 1 365 |

|

Notes du tableau 12

|

||||||

6 Sensibilité des projections

Le taux d’équilibre prévu sur sept ans et l’impact subséquent sur le Compte des opérations de l’AE (COAE) dépendent de différents facteurs démographiques et économiques. Étant donné que l’expérience réelle au cours des sept prochaines années va probablement dévier des hypothèses présentées tout au long de ce rapport, cette section présente des tests individuels, des tests combinés et des scénarios alternatifs à des fins d’illustration.

6.1 Tests individuels

Les tests individuels illustrent la sensibilité du taux d’équilibre prévu sur sept ans aux changements des hypothèses du taux de chômage et du taux d’indemnisation. Par la suite, l'effet d'une variation du taux de cotisation sur le COAE est examiné.

6.1.1 Taux de chômage

Le taux de chômage est étroitement lié à la situation économique et l’offre de la main d’œuvre. Le tableau suivant illustre qu’une variation du taux de chômage moyen de 0,5 % sur la période 2025-2031 augmenterait ou diminuerait le taux d’équilibre prévu sur sept ans pour 2025 de 0,07 % (en supposant que toutes les autres hypothèses demeurent inchangées).

| Variation du TC moyen (2025-2031) | TC moyen (2025-2031) | Taux d'équilibre prévu sur sept ans |

|---|---|---|

| (1,0 %) | 4,9 % | 1,50 % |

| (0,5 %) | 5,4 % | 1,57 % |

| Base | 5,9 % | 1,64 % |

| 0,5 % | 6,4 % | 1,71 % |

| 1,0 % | 6,9 % | 1,78 % |

6.1.2 Taux d’indemnisation

La volatilité du taux d’indemnisation dans le passé peut être attribuée à un nombre de facteurs, tels que la décision des personnes admissibles à l'assurance-emploi de demander, ou non, les prestations. Le tableau suivant illustre qu’une variation du taux d’indemnisation moyen de 5 % sur la période 2025-2031 augmenterait ou diminuerait le taux d’équilibre prévu sur sept ans pour 2025 d’environ 0,05 % (en supposant que toutes les autres hypothèses demeurent inchangées).

| Variation du TI moyen (2025-2031) | TI moyen (2025-2031) | Taux d'équilibre prévu sur sept ans |

|---|---|---|

| (10,0 %) | 61,4 % | 1,54 % |

| (5,0 %) | 66,4 % | 1,59 % |

| Base | 71,4 % | 1,64 % |

| 5,0 % | 76,4 % | 1,69 % |

| 10,0 % | 81,4 % | 1,74 % |

6.1.3 Taux de cotisation

Le tableau suivant illustre qu’une variation du taux de cotisation d’un centième de point de pourcentage (0,01 % de la rémunération assurable) comparativement au taux d’équilibre prévu sur sept ans augmenterait ou diminuerait le solde cumulatif du COAE à la fin de la période de projection de sept ans de 1 656 millions de dollars.

| Variation du taux d'équilibre prévu sur sept ans | Taux d'équilibre prévu sur sept ans | Solde cumulatif du COAE au 31 déc. 2031 (millions $) | Variation du solde cumulatif du COAE au 31 déc. 2031 (millions $) |

|---|---|---|---|

| (0,05 %) | 1,59 % | (8 371) | (8 281) |

| (0,01 %) | 1,63 % | (1 746) | (1 656) |

| Base | 1,64 % | (90) | - aucune donnée |

| 0,01 % | 1,65 % | 1 566 | 1 656 |

| 0,05 % | 1,69 % | 8 192 | 8 281 |

6.2 Tests combinés

Les tests combinés illustrent la sensibilité du taux d’équilibre prévu sur sept ans aux variations simultanées du taux de chômage et du taux d’indemnisation. Des augmentations ou des diminutions du taux de chômage moyen et du taux d’indemnisation moyen, de 0,5 % et de 5 % respectivement au cours de la période 2025-2031, entraîneraient une augmentation ou une diminution de 0,12 % à 0,13 % du taux d’équilibre prévu sur sept ans de l’AE pour 2025 (en supposant que toutes les autres hypothèses demeurent inchangées). Si le taux de chômage augmente de 0,5 % alors que le taux de prestations diminue de 5 % (ou vice-versa), il en résulte une variation entre 0,01 % et 0,02 % du taux d’équilibre prévu sur sept ans de l’AE pour 2025.

| Variation du TC moyen (2025-2031) | TC moyen (2025-2031) | Variation du TI moyen (2025-2031) | TI moyen (2025-2031) | Taux d'équilibre prévu sur sept ans |

|---|---|---|---|---|

| (0,5 %) | 5,4 % | (5,0 %) | 66,4 % | 1,52 % |

| (0,5 %) | 5,4 % | 5,0 % | 76,4 % | 1,62 % |

| Base | 5,9 % | Base | 71,4 % | 1,64 % |

| 0,5 % | 6,4 % | (5,0 %) | 66,4 % | 1,65 % |

| 0,5 % | 6,4 % | 5,0 % | 76,4 % | 1,77 % |

6.3 Scénarios

Les perspectives macroéconomiques du Canada demeurent incertaines et pourraient entraîner des résultats différents des hypothèses du scénario de base qui ont été utilisées pour déterminer le taux d’équilibre prévu sur sept ans de l’AE.

Deux scénarios alternatifs sont présentés dans cette section pour démontrer certains impacts possibles de différents environnements économiques par rapport au scénario de base. Ces scénarios de rechange sont à des fins d’illustration seulement et pourraient ne pas être considérées comme étant entièrement cohérents. Par conséquent, la probabilité que ces scénarios se réalisent n’a pas été prise en compte.

Ces scénarios sont créés en modifiant diverses hypothèses. À des fins de comparaison, le tableau 17 présente les hypothèses clés qui varient dans les scénarios alternatifs.

| Année civile | Augmentation de la population active | Taux de chômage | Augmentation du revenu d'emploi moyen | Taux d'indemnisation |

|---|---|---|---|---|

| 2025 | 0,9 % | 6,3 % | 2,8 % | 68,5 % |

| 2026 | 0,9 % | 6,0 % | 2,4 % | 70,0 % |

| 2027 | 0,9 % | 5,9 % | 2,6 % | 71,5 % |

| 2028 | 0,8 % | 5,7 % | 2,9 % | 72,5 % |

| 2029 | 1,0 % | 5,7 % | 2,6 % | 72,5 % |

| 2030 | 1,0 % | 5,7 % | 2,6 % | 72,5 % |

| 2031 | 0,9 % | 5,7 % | 2,7 % | 72,5 % |

6.3.1 Scénario de choc modéré

Dans ce scénario, chacune des hypothèses présentées dans le tableau 17 est changée pour créer une pression à court terme sur le taux d’équilibre prévu sur sept ans pour 2025. Cela représenterait un scénario hypothétique de ralentissement économique modéré à compter de l’année 2025 (quelle que soit la raison du changement économique). Comme le montre le tableau 18, les hypothèses alternatives sont présumées revenir progressivement au scénario de base.

| Année civile | Augmentation de la population active | Taux de chômage | Augmentation du revenu d'emploi moyen | Taux d'indemnisation |

|---|---|---|---|---|

| 2025 | (2,2 %) | 7,0 % | 2,1 % | 75,0 % |

| 2026 | 0,8 % | 6,5 % | 1,9 % | 75,0 % |

| 2027 | 0,9 % | 6,0 % | 2,3 % | 74,0 % |

| 2028 | 0,8 % | 5,7 % | 2,6 % | 73,0 % |

| 2029 | 1,0 % | 5,7 % | 2,6 % | 72,5 % |

| 2030 | 1,0 % | 5,7 % | 2,6 % | 72,5 % |

| 2031 | 0,9 % | 5,7 % | 2,7 % | 72,5 % |

Les impacts de ce scénario sur le taux d’équilibre prévu sur sept ans de 2025 sont présentés dans le tableau 19. Le taux d’équilibre prévu sur sept ans calculé pour 2025 augmenterait de 1,64 % dans le scénario de base à 1,70 % dans ce scénario.

| Année civile | Taux d'équilibre prévu sur sept ans (%) | Cotisations nettes | Dépenses | Surplus / déficit annuel du COAE | Surplus / déficit cumulatif du COAE (31 déc.) |

|---|---|---|---|---|---|

| 2024 | aucune donnée | aucune donnée | aucune donnée | aucune donnée | (18,2) |

| 2025 | 1,70 % | 31,8 | 31,8 | 0,0 | (18,3) |

| 2026 | 1,70 % | 32,7 | 31,6 | 1,1 | (17,1) |

| 2027 | 1,70 % | 33,8 | 31,6 | 2,1 | (15,0) |

| 2028 | 1,70 % | 34,9 | 32,0 | 2,9 | (12,1) |

| 2029 | 1,70 % | 36,2 | 32,6 | 3,6 | (8,5) |

| 2030 | 1,70 % | 37,7 | 33,6 | 4,1 | (4,4) |

| 2031 | 1,70 % | 39,1 | 34,7 | 4,4 | 0,1 |

6.3.2 Scénario de choc élevé

Dans ce scénario, chacune des hypothèses présentées dans le tableau 17 est changée pour créer une pression à court terme sur le taux d’équilibre prévu sur sept ans pour 2025. Cela représenterait un scénario hypothétique de ralentissement économique sévère à compter de l’année 2025 (quelle que soit la raison du changement économique). Comme le montre le tableau 20, les hypothèses alternatives sont présumées revenir progressivement au scénario de base.

| Année civile | Augmentation de la population active | Taux de chômage | Augmentation du revenu d'emploi moyen | Taux d'indemnisation |

|---|---|---|---|---|

| 2025 | (6,9 %) | 9,5 % | 1,3 % | 77,5 % |

| 2026 | 0,8 % | 8,5 % | 1,4 % | 77,5 % |

| 2027 | 0,9 % | 7,5 % | 2,1 % | 76,5 % |

| 2028 | 0,8 % | 7,0 % | 2,4 % | 75,5 % |

| 2029 | 1,0 % | 6,5 % | 2,6 % | 74,5 % |

| 2030 | 1,0 % | 6,0 % | 2,6 % | 73,5 % |

| 2031 | 0,9 % | 5,7 % | 2,7 % | 72,5 % |

Les impacts de ce scénario sur le taux d’équilibre prévu sur sept ans de 2025 sont présentés dans le tableau 21. Le taux d’équilibre prévu sur sept ans calculé pour 2025 augmenterait de 1,64 % dans le scénario de base à 1,91 % dans ce scénario.

| Année civile | Taux d'équilibre prévu sur sept ans (%) | Cotisations nettes | Dépenses | Surplus / déficit annuel du COAE | Surplus / déficit cumulatif du COAE (31 déc.) |

|---|---|---|---|---|---|

| 2024 | aucune donnée | aucune donnée | aucune donnée | aucune donnée | (18,2) |

| 2025 | 1,91 % | 33,3 | 37,3 | (4,0) | (22,2) |

| 2026 | 1,91 % | 34,3 | 35,8 | (1,5) | (23,8) |

| 2027 | 1,91 % | 35,5 | 34,8 | 0,8 | (23,0) |

| 2028 | 1,91 % | 36,7 | 34,5 | 2,2 | (20,8) |

| 2029 | 1,91 % | 38,3 | 33,6 | 4,7 | (16,1) |

| 2030 | 1,91 % | 40,1 | 32,9 | 7,2 | (8,9) |

| 2031 | 1,91 % | 41,7 | 33,0 | 8,8 | (0,1) |

7 Conciliation du taux d’équilibre prévu sur sept ans

Le tableau 22 présente les principaux éléments expliquant le changement du taux d’équilibre prévu sur sept ans depuis le rapport actuariel 2024.

| Taux d'équilibre prévu sur sept ans (%) | |

|---|---|

| Rapport actuariel 2024 - arrondi | 1,66 |

| Rapport actuariel 2024 - non arrondi | 1,6636 |

| Solde du Compte des opérations de l'AE au 31 décembre 2023 plus bas que prévu | 0,0043 |

| Changement des hypothèses de taux de chômage | 0,0180 |

| Mise à jour des hypothèses économiques - base de rémunération | (0,0682) |

| Mise à jour des hypothèses économiques - dépenses | 0,0562 |

| Mise à jour des coûts pour les modifications au programme | (0,0100) |

| Changements dans la période de sept ans (2024-2030 à 2025-2031) | (0,0231) |

| Rapport actuariel 2025 - Taux non arrondi | 1,6406 |

| Rapport actuariel 2025 - Taux arrondi | 1,64 |

Les dépenses actuelles en 2023 ont été supérieures à celles projetées dans le rapport actuariel 2024. Cela s’est traduit par une hausse du déficit cumulatif dans le Compte des opérations de l’AE, c’est-à-dire 20 899 millions de dollars par rapport au déficit prévu de 20 239 millions de dollars. Ceci a augmenté le taux d’équilibre prévu sur sept ans de près de la moitié d’un cent.

Tel que montré dans la section sur les tests de sensibilité, l’hypothèse du taux de chômage a un impact significatif sur le taux d’équilibre prévu sur sept ans. En comparaison avec le rapport actuariel 2024, l'hypothèse du taux de chômage a été révisée à la hausse, de 5,8 % à 6,0 % en moyenne pour la période 2024-2030. Ceci a augmenté le taux d'équilibre prévu sur sept ans d’environ deux cents.

L’augmentation de la base de rémunération projetée, principalement due à un nombre prévu d’individus ayant un revenu d’emploi plus élévé que celui précédemment estimé dans le rapport actuariel de 2024, a diminué le taux d’équilibre prévu sur sept ans d’environ sept cents.