Plancher de fonds propres de Bâle III - Note technique

Document d’information -

Avis

Une Déclaration du surintendant des institutions financières sur le niveau du plancher de fonds propres de Bâle III a été diffusée le 12 février, 2025.

1. Introduction

La présente note technique donne suite à l'avis relatif à la réglementation publié le 5 juillet 2024 et expose des renseignements complémentaires sur le plancher de fonds propres de Bâle III. Elle aborde les points suivants :

- Les planchers de fonds propres ne sont pas une nouveauté des réformes de Bâle III de 2017; en effet, les anciennes versions du dispositif de Bâle sur les fonds propres comportaient des planchers de fonds propres;

- Les planchers de fonds propres ont de multiples objectifs, notamment : i) réduire la procyclicité des exigences de fonds propres; ii) réduire la variabilité excessive des actifs pondérés en fonction du risque (APR) entre les banques; et iii) favoriser la concurrence entre les banques canadiennes.

- Les réformes de Bâle III comprennent une série de modifications, dont certaines ont entraîné une diminution des APR (moins de fonds propres requis) et d'autres, comme l'adoption du plancher de fonds propres par paliers, une augmentation des APR (plus de fonds propres requis).

- Les modifications qui ont entraîné une diminution des APR ont déjà eu lieu (au deuxième trimestre de 2023), tandis que celles qui ont entraîné une augmentation des APR seront introduites progressivement. L'incidence globale des réformes de Bâle III de 2017 sur l'ensemble des banques canadiennes est, selon nos calculs, généralement neutre sur le plan des fonds propres. Nous présentons ci-dessous les renseignements sur les éléments croissants et décroissants de Bâle III.

2. Contexte

Notre mandat comprend la promotion de la stabilité financière en protégeant les déposants et les autres créanciers contre les pertes indues. Pour ce faire, il faut notamment veiller à ce que les banques disposent de fonds propres suffisants pour faire face aux pertes. Les exigences de fonds propres pour les banques sont énoncées dans la ligne directrice Normes de fonds propres. Ces exigences sont largement fondées sur le cadre accepté à l'échelle internationale qui a été élaboré par le Comité de Bâle sur le contrôle bancaire (CBCB), communément appelé « dispositif de Bâle », et qui comporte des ajustements pour tenir compte du contexte canadien. Conformément au dispositif de Bâle, les exigences de fonds propres fondées sur le risque représentent un pourcentage des APR.

La plus récente révision du dispositif de Bâle est communément appelée « réformes de Bâle III de 2017 ». L'adoption des réformes de Bâle III de 2017 a été inégale d'un pays à l'autre et a suscité un vif intérêt de la part des analystes bancaires, des économistes et des médias financiers.

3. Histoire des planchers de fonds propres au Canada

Le plancher de fonds propres (également appelé « plancher d'APR de Bâle III » dans sa dernière version) qui a été établi aux termes des réformes de Bâle III de 2017 mises en œuvre au deuxième trimestre de 2023 est similaire aux planchers fondés sur des approches standard qui sont en place depuis 2008, lorsque nous avons commencé à permettre aux banques d'utiliser des modèles internes pour déterminer les exigences de fonds propres. Le tableau de l'annexe A compare les différentes versions du plancher de fonds propres, ses composantes et le niveau auquel elles ont été fixées.

4. Objectif du plancher de fonds propres

Le plancher a trois objectifs :

- réduire la procyclicité des exigences de fonds propres fondées sur des modèles;

- réduire la variabilité excessive des APR et assurer une protection contre le risque de modélisation;

- promouvoir la concurrence entre les banques canadiennes.

i) Réduire la procyclicité des exigences de fonds propres fondées sur des modèles

Les exigences modélisées, calculées à l'aide de l'approche fondée sur les notations internes (approche NI), intègrent les pertes réelles historiques d'une banque comme facteur clé pour déterminer les APR. L'utilisation de données historiques injecte toutefois un élément de procyclicité dans le calcul des APR selon l'approche NI; essentiellement, toutes choses étant égales par ailleurs, les périodes de faibles pertes sur prêts se traduisent par des APR plus faibles tandis que les périodes de pertes plus élevées font augmenter les coefficients de pondération du risque.

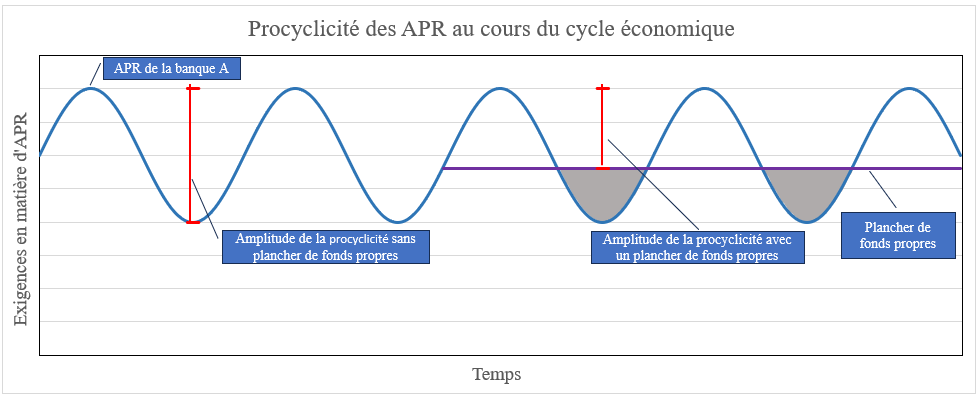

En cas de grave ralentissement économique, les exigences de l'approche NI augmenteraient, ce qui, conjugué à des craintes plus générales quant à la qualité du crédit et à l'incertitude économique, pourrait amener les banques à restreindre l'octroi de prêts. Un plancher contraignant permet de réduire cette procyclicité, en atténuant l'augmentation des exigences de fonds propres en période de ralentissement, ce qui accroît la capacité des banques à octroyer des prêts par rapport à ce qui se passe en l'absence d'un plancher. Le graphique 1 ci-dessous présente un exemple de réduction de la procyclicité grâce à un plancher de fonds propres contraignant.

Graphique 1 - Version textuelle

Graphique linéaire qui illustre comment le plancher de fonds propres fait baisser la procyclicité des exigences en matière d'APR. L'axe Y représente la variation des exigences en matière d'APR, tandis que l'axe X représente le temps. Dans cet exemple stylisé, les exigences en matière d'APR varient au fil du temps. On constate que l'écart entre le sommet et le creux des exigences en matière d'APR passe de 4 unités sans le plancher de fonds propres à moins de 2,5 unités lorsque le plancher de fonds propres est contraignant.

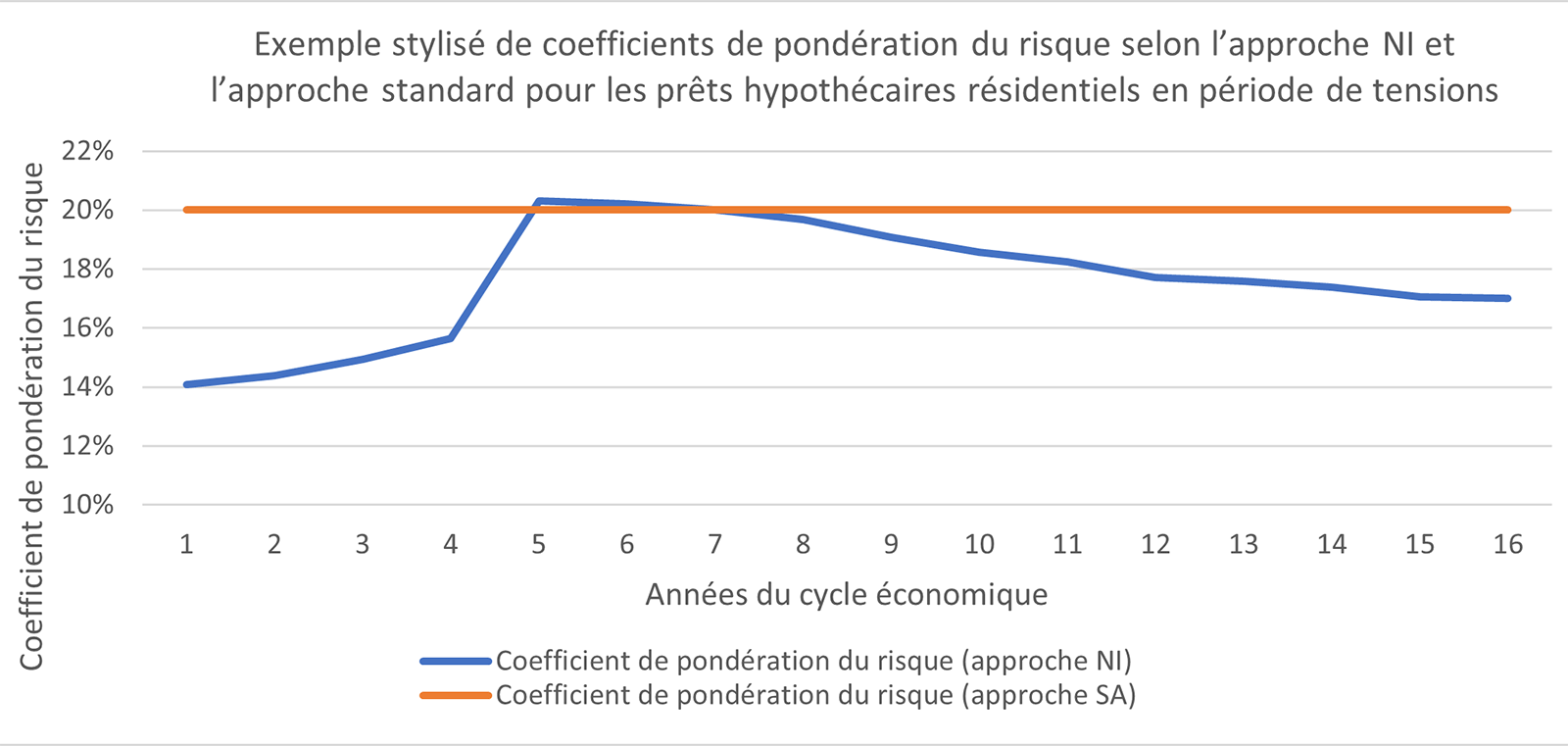

Le graphique 2 ci-dessous illustre, à l'aide d'un exemple, la façon dont les coefficients de pondération du risque selon l'approche NI diffèrent des coefficients de pondération du risque selon l'approche standard, ces derniers étant utilisés pour calculer le plancher de fonds propres.

Graphique 2 - Version textuelle

Dans ce graphique linéaire, l'axe Y représente les coefficients de pondération du risque, tandis que l'axe X représente les années du cycle économique. Le graphique comprend une ligne orange plate correspondant à un coefficient de pondération du risque de 20 % selon l'approche standard, et une ligne bleue correspondant aux coefficients de pondération du risque selon l'approche NI, lesquels oscillent entre 14 % et un peu plus de 20 %. Les coefficients de pondération du risque selon l'approche NI sont presque toujours plus bas que ceux établis selon l'approche standard, sauf au sommet de la période de tensions, c'est-à-dire l'année 5 du cycle économique.

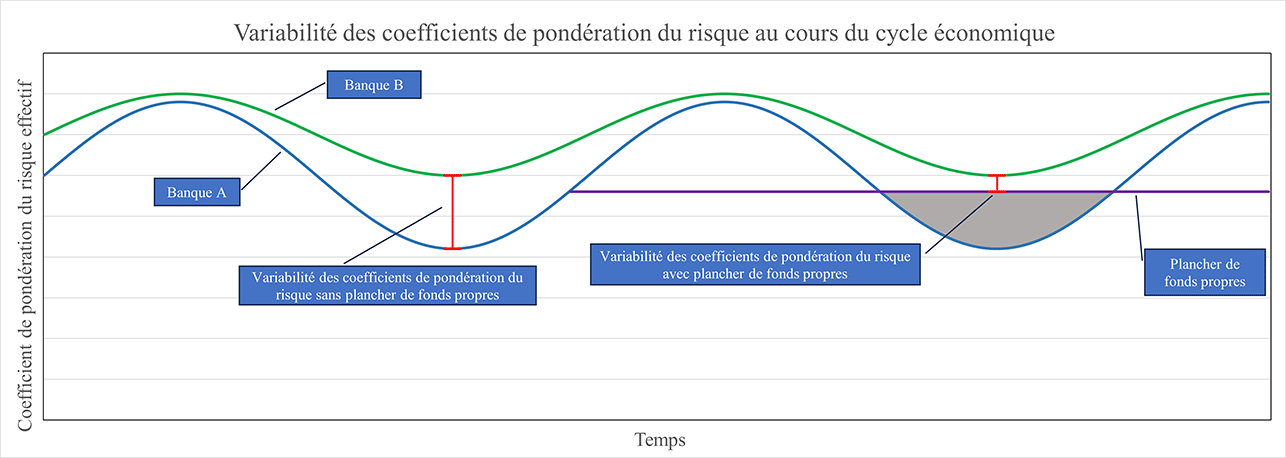

En outre, le plancher de fonds propres contribue à réduire la variabilité des APR entre les banques, comme le montre le graphique 3.

Graphique 3 - Version textuelle

Graphique linéaire qui illustre comment le plancher de fonds propres permet de réduire la variabilité des coefficients de pondération du risque au cours d'un cycle économique. L'axe Y représente le coefficient de pondération du risque effectif, tandis que l'axe X représente le temps. Dans cet exemple stylisé, le coefficient de pondération du risque effectif varie au fil du temps. On constate que l'écart entre le sommet et le creux du coefficient de pondération du risque effectif passe d'environ 1,8 unité sans le plancher de fonds propres à environ 0,4 unité lorsque le plancher de fonds propres est contraignant.

ii) Réduction de la variabilité excessive et protection contre le risque de modélisation

Le plancher de fonds propres sert également de filet de sécurité par rapport aux approches modélisées. Les planchers de fonds propres assurent une protection contre la modélisation agressive et procurent un plafond judicieux et crédible sur l'avantage maximal que les banques peuvent tirer de l'utilisation de modèles internes pour déterminer les exigences de fonds propres réglementaires.

Bien que les réformes de Bâle III aient été convenues en 2017, la nécessité de se protéger contre une variabilité excessive et le risque de modélisation s'est accrue depuis 2020, compte tenu de la distorsion des données utilisées dans les modèles internes en raison de l'important soutien fiscal accordé aux entreprises et aux particuliers pendant la pandémie de COVID-19. Ce soutien aurait artificiellement réduit le nombre de défauts en fonction de l'aide publique, ce qui ne devrait pas se reproduire lors de futurs ralentissements économiques.

En outre, le CBCB a observé une variabilité importante des APR dans les portefeuilles modélisés des banquesNote de bas de page 1. Le plancher de fonds propres compense la variabilité potentiellement importante des APR en veillant à ce que les APR au niveau des banques ne passent pas globalement sous un certain seuil.

iii) Promouvoir la concurrence entre les banques canadiennes

Enfin, le plancher de fonds propres a l'avantage de réduire la différence entre les exigences de fonds propres applicables aux banques qui utilisent des approches fondées sur des modèles et celles applicables aux banques qui utilisent l'approche standard. Cela devrait stimuler la concurrence au niveau national, ce qui, en fin de compte, profitera aux consommateurs canadiens.

5. Mise en œuvre de Bâle III et du plancher de fonds propres au Canada

Les réformes de Bâle III de 2017 ainsi que le plancher de fonds propres révisé ont été mis en œuvre au Canada au deuxième trimestre de 2023. Le plancher de fonds propres a été établi à un niveau de départ de 65 % et passera à 72,5 % d'ici le premier trimestre de 2026. En juillet de cette année, nous avons annoncé un retard d'un an de l'augmentation prévue du plancher de fonds propres, qui passera de 67,5 % en 2025 à 70 % en 2026, ce qui a retardé le passage au plancher final de 72,5 % au premier trimestre de 2027.

Nous avons pris la décision de retarder la transition du plancher de fonds propres pour nous donner le temps d'examiner les échéanciers de mise en œuvre des réformes de Bâle III de 2017 dans d'autres territoires. Nous sommes toujours d'avis que le plancher de fonds propres est un outil prudent et utile, comme nous l'avons expliqué ci-dessus.

Dans l'ensemble, selon nos estimations, la mise en œuvre des réformes de Bâle III de 2017 au Canada devrait être neutre sur le plan des fonds propres, même une fois le niveau final de 72,5 % atteint. Bien que l'ensemble des réformes de Bâle III comportent de nombreuses composantes, les deux ayant la plus grande incidence sur les niveaux de fonds propres des banques ont été : i) la suppression du facteur scalaire de 1,06 qui était auparavant appliqué aux APR modélisésNote de bas de page 2; et ii) l'inclusion du plancher de fonds propres dont il est question plus haut. Selon les informations communiquées publiquement, le total des APR modélisés des banques d'importance systémique intérieure (BISi) s'élevait à environ 1 500 milliards de dollars au deuxième trimestre de 2024, ce qui laisse entendre que la suppression du facteur scalaire de 1,06 permet un allègement des APR d'environ 90 milliards de dollars (6 % de 1 500 milliards), qui varient de 4,8 milliards de dollars à 23,4 milliards de dollars pour les BISi.

Selon l'information publiée par les BISi au deuxième trimestre de 2024 et les données réglementaires accessibles sur notre site Web, nous estimons que l'augmentation des APR attribuable au plancher de fonds propres entièrement mis en œuvre sera d'environ 85 milliards de dollars. Cela a une incidence sur les ratios des fonds propres de catégorie 1 sous forme d'actions ordinaires (CET1) des banques, qui varient de 0 point de baseNote de bas de page 3 (pb) à 86 pb pour les BISi. L'annexe B présente un aperçu détaillé de notre calcul du plancher de fonds propres.

En fonction de ces calculs, l'avantage de la suppression du facteur scalaire de 1,06 sur le plan des fonds propres est légèrement supérieur à l'incidence globale d'un plancher de fonds propres de 72,5 %

6. Les banques disposent de plusieurs outils différents pour faire face aux augmentations des exigences de fonds propres

Bien que la mise en œuvre des réformes de Bâle III de 2017 soit globalement neutre sur le plan des fonds propres, les banques peuvent choisir de répondre de plusieurs manières aux augmentations des exigences de fonds propres dues à la mise en œuvre progressive du plancher de fonds propres, notamment :

- Les banques peuvent prendre des décisions de répartition des fonds propres en fonction de l'évolution des exigences de fonds propres, ce qui peut entraîner une modification de la composition du bilan au fil du temps. Nous avons observé cette pratique au cours des 15 à 20 dernières années (voir le graphique 4 ci-dessous).

- Les banques peuvent transférer le risque lié à cette exposition à des tiers afin de libérer des fonds propres.

- Les banques peuvent absorber toute augmentation des exigences de fonds propres en conservant des réserves moins élevées par rapport à leur ratio cible de fonds propres.

- Au deuxième trimestre de 2024, les BISi disposaient de réserves de fonds propres par rapport à la réserve pour stabilité intérieure allant de 127 à 191 pb, ce qui leur laissait une bonne marge de manœuvre pour absorber l'incidence du plancher entièrement mis en œuvre, qui varie de 0 à 86 pb.

- Les banques canadiennes ont une grande expérience de l'utilisation des outils susmentionnés, ainsi que la capacité de générer des fonds propres à partir de bénéfices, de sorte qu'elles sont en mesure de gérer les baisses temporelles du ratio de fonds propres, y compris après une acquisition, sans entraver la croissance commerciale.

| 1990-2024 | 2001-2006 | 2007-2024 | |

|---|---|---|---|

| Total des actifs en $ CA | 6,5 % | 8,0 % | 4,9 % |

| Prêts non hypothécaires | 6,7 % | 8,6 % | 6,6 % |

| Prêts hypothécaires | 8,6 % | 7,2 % | 8,2 % |

|

Source : Statistique Canada, calculs du BSIF. Tableau 10-10-0109-01 |

|||

Annexe A - Comparaison des planchers de fonds propres au Canada

Le tableau 1 ci-dessous présente les différentes versions du plancher de fonds propres au fil du temps, ses composantes et le niveau auquel le plancher est fixé (facteur plancher).

| Plancher d'APR de Bâle III | Plancher provisoire | Planche de Bâle I | |

|---|---|---|---|

| Période d'effet | Transition jusqu'en 2027 | 2018-2023 | 2008-2018 |

| Facteur scalaire de 1,06 appliqué aux APR fondés sur un modèle | Non | Oui | Oui |

| Plancher d'APR selon l'approche standard au titre du risque de crédit | Bâle III | Bâle II | Bâle I |

| Plancher d'APR selon l'approche standard au titre du risque de marché | Bâle III | Bâle I | Bâle I |

| Plancher d'APR selon l'approche standard au titre du risque opérationnel | Bâle III | Aucun | Aucun |

| Facteur d'ajustement du plancher | 72,5 % | De 70 à 75 % | 90 % |

Annexe B

Le calcul du plancher de fonds propres repose sur les données énumérées dans la première colonne du tableau 2 ci-dessous et produit chacun des résultats selon les calculs indiqués dans la deuxième colonne. Chacune des données d'entrée peut être trouvée soit dans les informations fournies publiquement par les banques, soit dans les déclarations de données réglementaires accessibles sur notre site WebNote de bas de page 4. Le tableau 3 présente les calculs de l'incidence de la suppression du facteur scalaire de 1,06 et du plancher de fonds propres entièrement mis en œuvre de 72,5 % pour les six BISi.

| Données d'entrée et de sortie | Renseignements sur le calcul |

|---|---|

| APR avant plancher | A |

| APR selon l'approche standard - tous | B |

| Provisions nettes pour fonds propres avant plancher | C |

| Provisions totales - phases 1 et 2 | D |

| Fonds propres de catégorie 1 sous forme d'actions ordinaires (CET1) | E |

| Ajustement des APR pour tenir compte du plancher | F = (72,5 ÷ 100) × (B − 12,5 × D) − (A − 12,5 × C) |

| Avantage pour les APR de la suppression du facteur scalaire de 1,06 | G = 0,06 × APR au titre du risque de crédit modélisé |

| Avantage net du plancher et du facteur scalaire de 1,06 | H = G − F |

| Incidence du plancher de 72,5 % (pb CET1) | = 10 000 × ((E ÷ (A + F)) − (E ÷ A)) |

| Avantage du facteur scalaire de 1,06 (pb CET1) | = 10 000 × ((E ÷ (A − G)) − (E ÷ A)) |

| Avantage net (pb CET1) | = 10 000 × ((E ÷ (A − H)) − (E ÷ A)) |

| BMO | BNE | CIBC | BNC | RBC | TD | |

|---|---|---|---|---|---|---|

| APR avant plancher | 418 | 450 | 327 | 136 | 654 | 603 |

| APR selon l'approche standard - tous | 633 | 694 | 492 | 200 | 965 | 865 |

| Provisions nettes pour fonds propres avant plancher | 1 | 2 | 0 | 0 | 1 | 1 |

| Provisions totales - phases 1 et 2 | 3 | 5 | 3 | 1 | 4 | 6 |

| Fonds propres de catégorie 1 sous forme d'actions ordinaires (CET1) | 55 | 59 | 43 | 18 | 83 | 81 |

| Ajustement des APR pour tenir compte du plancher | 21 | 31 | 7 | 5 | 21 | - |

| Avantage pour les APR de la suppression du facteur scalaire de 1,06 | 14 | 12 | 14 | 5 | 21 | 23 |

| Avantage net du plancher et du facteur scalaire de 1,06 | (7) | (19) | 6 | 0 | 0 | 23 |

| Incidence du plancher de 72,5 % (pb CET1) | (63) | (86) | (29) | (42) | (40) | - |

| Avantage du facteur scalaire de 1,06 (pb CET1) | 44 | 37 | 57 | 48 | 43 | 54 |

| Avantage net (pb CET1) | (23) | (54) | 26 | 2 | 1 | 54 |