Réponses de suivi du BSIF aux questions posées par les membres du Comité le 2 mars 2022

Déclaration -

Propriétés du document

Type de publication : Lettre

Date : Le 24 mars 2022

L’honorable Pamela Wallin, présidente

Comité sénatorial permanent des banques et du commerce

Sénat du Canada

Ottawa (Ontario) K1A 0A4

Canada

Par courriel

Madame la présidente,

Lors de la comparution du surintendant devant le Comité le 2 mars 2022, les membres du Comité ont posé des questions pour lesquelles le surintendant s’est engagé à fournir des renseignements supplémentaires. Plus précisément, les membres souhaitaient obtenir de plus amples renseignements sur les questions ci-dessous; les réponses du BSIF suivent.

Quelle est l’exposition totale du gouvernement fédéral aux défauts de paiement hypothécaire?

-

Au 31 décembre 2021, des prêts hypothécaires résidentiels totalisant 697 milliards de dollars étaient couverts par l’assurance prêt hypothécaire. De ce montant, 401 milliards de dollars sont assurés par la Société canadienne d’hypothèques et de logement (SCHL) et entièrement garantis par la Couronne. Les 296 milliards de dollars restants sont assurés par deux assureurs du secteur privé qui détiennent une garantie de sécurité de 261 milliards de dollars du gouvernement du Canada.

-

Cette couverture d’assurance contre les défauts de paiement est financée par les primes versées aux assureurs soit par les acheteurs (pour les prêts assurés individuellement, généralement avec des ratios de prêt-valeur supérieurs à 80 %), soit par les prêteurs (pour les blocs de prêts assurés à faible ratio). Par conséquent, les réclamations valides découlant de l’assurance prêt hypothécaire sont payées à l’aide des fonds provenant de ces paiements de primes. Les niveaux élevés de capital détenus par les assureurs hypothécaires offrent une protection supplémentaire pour couvrir les pertes potentielles avant le recours à la Couronne ou aux contribuables canadiens. De plus, la SCHL et les assureurs du secteur privé versent des frais annuels de gestion des risques à la Couronne en ce qui a trait à la garantie de sécurité offerte.

-

La SCHL, par ses activités de titrisation de prêts hypothécaires, fournit une garantie de paiement en temps opportun à l’égard des prêts hypothécaires qui sous-tendent les titres adossés à des créances hypothécaires en vertu de la Loi nationale sur l’habitation et les obligations hypothécaires du Canada. Le total des garanties en vigueur (représentant l’obligation de capital maximale liée à la garantie de paiement en temps opportun de la SCHL) s’élève à 460 milliards de dollars au 30 septembre 2021. Cette garantie est un complément aux prêts hypothécaires assurés susmentionnés et, à ce titre, constitue un niveau de protection supplémentaire plutôt qu’un ajout à l’exposition globale de la Couronne aux défauts de paiement hypothécaires.

-

La SCHL participe également à d’autres programmes de prêts liés à l’immobilier résidentiel et à l’aide au logement, qui ne sont pas assujettis à la supervision du BSIF.

Quel est le ratio de solvabilité estimatif (RSE) pour tous les régimes de retraite sous la supervision du BSIF?

-

Le BSIF supervise environ 1 200 régimes de retraite privés, ce qui représente quelque 7 % de l’ensemble des régimes au Canada.

-

Étant donné les effets négatifs que l’incertitude des marchés aurait pu avoir sur les ratios de solvabilité des régimes de retraite, le BSIF a instauré une suspension temporaire des options de transfert et de l’achat de rentes aux termes des dispositions à prestations déterminées des régimes.

-

Le BSIF a surveillé de près les conditions du marché et le RSE des régimes de retraite fédéraux et a décidé en août 2021 de lever la suspension des options de transfert, sous réserve de certaines conditions.

-

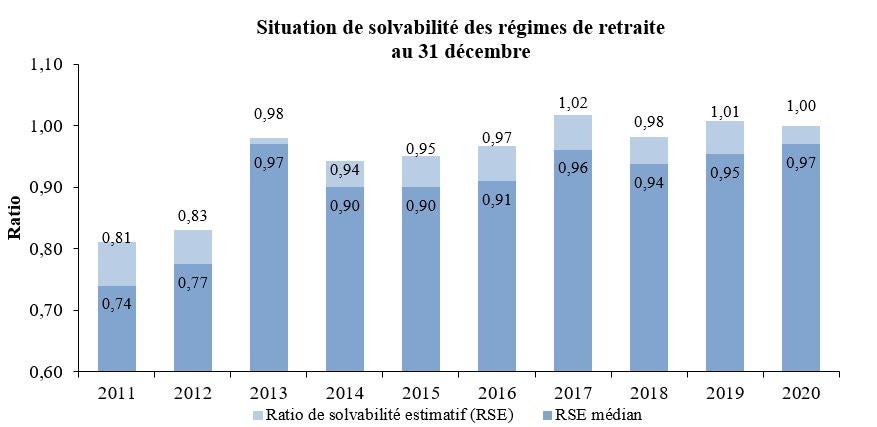

À la fin de 2020, le RSE médian des 342 régimes à prestations déterminées (PD) (contre 348 l’année précédente) s’établissait à 0,97, en hausse par rapport à 0,95 à la fin de 2019. En revanche, le RSE moyen pondéré en fonction du passif pour l’ensemble des régimes a diminué légèrement et est passé à 1,00 au 31 décembre 2020, de 1,01 qu’il était à la fin de 2019. Le graphique ci-après illustre l’évolution du RSE et du RSE médian depuis décembre 2011.

Situation de solvabilité des régimes de retraite au 31 décembre - description du graphique

2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 RSE médian 0,88 0,88 0,74 0,77 0,97 0,90 0,90 0,91 0,96 0,94 0,95 0,97 Ratio de solvabilité estimatif (RSE) 0,90 0,93 0,81 0,83 0,98 0,94 0,95 0,97 1,02 0,98 1,01 1,00 Ratio moyen de solvabilité ajusté estimatif sur une période de 3 ans (RSAE) 0,02 0,05 0,07 0,06 0,01 0,04 0,05 0,06 0,06 0,04 0,05 0,03 -

Bien que nous n’ayons pas encore terminé notre examen du RSE pour 2021, des rapports dans les médias laissent entendre que le RSE pour les régimes à prestations déterminées au Canada au début de l’année était supérieur à 100 %. La conjoncture économique demeure plombée par l’incertitude et la volatilité alors que nous continuons de surveiller la solvabilité des régimes de retraite fédéraux.

Merci d’avoir invité le BSIF à comparaître devant le Comité. Nous serons heureux de répondre à toute autre demande des membres du Comité.

Veuillez agréer l’expression de mes sentiments les meilleurs,

Tracie Noftle

Directrice principale

Communications et affaires courantes

Bureau du surintendant des institutions financières