Points saillants financiers pour la période terminée le 30 juin 2024

Introduction

Raison d’être

Le Bureau du surintendant des institutions financières a été constitué en 1987 sous le régime d’une loi fédérale, la Loi sur le Bureau du surintendant des institutions financières (la « Loi sur le BSIF »). Organisme indépendant de l’administration fédérale, il rend des comptes au Parlement par l’intermédiaire du ministre des Finances.

Le BSIF surveille et réglemente toutes les banques et les caisses de crédit fédérales au Canada, de même que l'ensemble des sociétés de fiducie et de prêt, des sociétés d'assurances, des sociétés de secours mutuels et des régimes de retraite privés constitués ou enregistrés sous le régime des lois fédérales. Aux termes de la Loi sur le BSIF, le surintendant détient seul les pouvoirs que les dispositions législatives à caractère financier confèrent au BSIF, et il lui incombe de rendre périodiquement compte au ministre des Finances de l'application des lois régissant les institutions.

Le Bureau de l’actuaire en chef (BAC) est une unité indépendante au sein du BSIF. Il fournit des évaluations et des conseils actuariels à l’égard du Régime de pensions du Canada, du programme de la Sécurité de la vieillesse, du Programme canadien de prêts aux étudiants et d’autres régimes de retraite et d’avantages sociaux du secteur public.

Responsabilités

Le BSIF s’emploie à maintenir la confiance du public dans le système financier canadien en réglementant et en surveillant environ 400 institutions financières fédérales (IFF) et 1 200 régimes de retraite fédéraux (RRF).

Son mandat se détaille comme suit :

- s’assurer de la bonne santé financière des IFF et RRF

- veiller à ce que les IFF se protègent contre les menaces à leur intégrité ou à leur sécurité

- intervenir rapidement lorsque des problèmes surgissent et exiger que les IFF et les RRF prennent les mesures qui s’imposent pour corriger la situation sans délai

- surveiller et évaluer les risques, de même qu’encourager les IFF et les RRF à les gérer sainement

Dans le cadre de son mandat :

- eu égard aux IFF, il cherche à protéger les droits et les intérêts des déposants et des créanciers, en tenant compte de la nécessité pour les IFF de faire face à la concurrence et de prendre des risques raisonnables

- eu égard aux RRF, son objectif consiste à protéger les droits et les intérêts des participants, des anciens participants et des bénéficiaires des régimes de retraite

Le BSIF assure également la surveillance de la Société canadienne d’hypothèques et de logement aux termes de la Loi nationale sur l’habitation.

Le BAC est une unité indépendante au sein du BSIF qui offre une gamme de services d'évaluation et de conseils actuariels au gouvernement du Canada.

Présentation

Ces états financiers trimestriels ont été établis par la direction conformément à l’article 65.1 de la Loi sur la gestion des finances publiques et aux normes comptables du secteur public (NCSP) selon la méthode de la comptabilité d’exercice.

Ces états financiers trimestriels n’ont pas fait l’objet d’un audit ou d’un examen externe.

Mode de financement du BSIF

Le BSIF recouvre ses coûts à même plusieurs sources. L’essentiel de son fonds de roulement provient de cotisations que lui versent, en fonction de leur actif, de leurs revenus-primes ou de leur effectif, les institutions financières et les régimes de retraite privés qu’il surveille et réglemente, ainsi que d’un programme de l’utilisateur-payeur à l’égard des agréments législatifs et de certains services. Le BSIF tire également des revenus de la prestation de services à frais recouvrés. Cela comprend les sommes que lui versent les provinces dont il surveille les institutions financières aux termes d’un marché de services, les revenus provenant d’autres organismes fédéraux auxquels il fournit un soutien administratif et la contrepartie de services divers.

Les états financiers trimestriels ci-joints témoignent des pouvoirs que le paragraphe 17(2) de la Loi sur le BSIF confère à l’organisme et qui l’autorise à dépenser les recettes provenant des activités qu’il exerce, y compris les cotisations qu’il perçoit, et des pouvoirs dont l’investit le Parlement et dont il se prévaut. En vertu de l’article 16 de la Loi sur le BSIF, l’organisme reçoit un crédit parlementaire annuel qu’il affecte au financement du Bureau de l’actuaire en chef. Les fonds de cette provenance sont compris dans l’élément Financement public à l’état des résultats et correspondent aux sommes figurant dans le Budget principal des dépenses et le Budget supplémentaire des dépenses, conformément à la loi portant affectation de crédits visant la période de déclaration.

Revue financière et faits saillants depuis le début de l’exercice

État de la situation financière et état des flux de trésorerie

Le BSIF tire la plupart de ses revenus des cotisations de base qu’il perçoit des institutions financières fédérales. Ces cotisations sont facturées annuellement, habituellement au cours du deuxième ou troisième trimestre de l’exercice en cours. En raison de ce cycle annuel, le solde de certains comptes à l’état de la situation financière peut varier grandement pendant l’exercice. Entre deux périodes de facturation des cotisations, le solde des liquidités disponibles diminue à mesure que le BSIF règle les dépenses de ses coûts d’exploitation et de l’acquisition des produits et services dont il a besoin. De même, le solde des cotisations de base à recevoir augmente, pour refléter les charges engagées mais non encore facturées. Lorsque les cotisations de base sont facturées, les liquidités et les créances ainsi que les cotisations de base constatées d’avance augmentent. Le BSIF a facturé ses cotisations de base en juillet 2023.

Au cours de la période de trois mois terminée le 30 juin 2024, le solde des liquidités disponibles du BSIF a diminué de 65,0 millions de dollars, les clients et autres débiteurs ont augmenté de 2,0 millions de dollars, et les cotisations de base constatées d’avance ont progressé de 66,9 millions de dollars.

Comme on peut le lire à la note 2 (a) des états financiers, le Secrétariat du Conseil du Trésor accorde au BSIF une autorisation de dépenser renouvelable qui lui permet d’effectuer des prélèvements à même le Trésor, de façon à disposer des fonds dont il a besoin en attendant les encaissements. L’état des flux de trésorerie fournit de plus amples renseignements sur la provenance et l’utilisation des fonds du BSIF.

État des résultats

Le BSIF fonctionne selon le principe du recouvrement des frais. Les revenus tirés des cotisations sont comptabilisés à un montant correspondant à la somme nécessaire pour équilibrer les revenus et les charges une fois toutes les autres sources de revenus prises en compte. Les charges du BSIF pour la période de trois mois se terminant le 30 juin 2024 ont totalisé 74,4 millions de dollars, soit 2,9 millions, ou 4,1 % de plus qu’à la même période l’an dernier.

- Les dépenses au titre de l’effectif se sont accrues de 4,1 millions de dollars (7,0 %) en raison de la dotation de postes vacants et de la création de postes aux termes du dernier plan opérationnel, et de l’indexation et des augmentations au mérite.

- Le coût de la machinerie et de l’équipement a augmenté de 0,3 million de dollars, ou 164,9 %, en raison de l'achat de matériel informatique, de mobilier et d'agencements pour accompagner la croissance des effectifs et continuer à aménager les locaux pour le modèle de travail hybride du BSIF.

- Les coûts des services professionnels ont diminué de 0,9 million de dollars (14,4 %) principalement en raison des coûts engagés l'an dernier pour la mise en œuvre du plan de transformation du BSIF. Le BSIF s'aligne également sur l'annonce faite par le gouvernement dans le budget 2023 de recentrer les dépenses en réduisant les coûts des services professionnels et d'autres dépenses discrétionnaires dans la mesure du possible.

- Les frais de réparation et d'entretien ont diminué de 0,2 million de dollars (59,4 %) en raison de certains coûts non récurrents encourus l'année dernière et qui n'ont pas été nécessaires cette année.

- Les dépenses de voyage ont diminué de 0,1 million de dollars (32,1 %) également en raison du recentrage des dépenses gouvernementales sur les dépenses discrétionnaires.

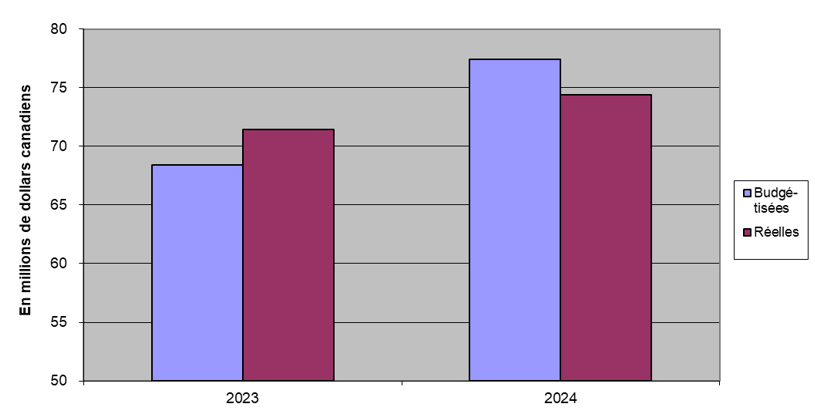

Les dépenses totales se sont chiffrées à 74,4 millions de dollars, soit 3,0 millions, ou 3,9 % de mois que les prévisions (contre 3,0 millions ou 4,4 % de plus qu’à la même période du dernier exercice). Le BSIF surveille son rendement au moyen de rapports mensuels et d’exercices de prévision réguliers.

Graphique 1 – Description texte

| blank | 2023 | 2024 |

|---|---|---|

| Budgétisées | 68,4 $ | 77,4 $ |

| Réelle | 71,4 $ | 74,4 $ |

Financement public

En plus de percevoir des cotisations et de tirer des revenus de la prestation de services à frais recouvrés, le BSIF s’est vu octroyer un crédit parlementaire de 1,2 million de dollars en prévision de l’exercice qui se terminera le 31 mars 2025 (1,2 million en 2024). Durant la période de trois mois terminée le 30 juin 2024, le BSIF a utilisé 0,3 million de dollars de ce montant annuel (contre 0,3 million en 2023).

Facteurs de risque et incertitude

Le BSIF évolue dans un contexte en mutation constante qui se manifeste par une conjoncture économique et financière imprévisible et un secteur d’activité susceptible de traverser des périodes de changement rapide et dont la complexité va croissant. Au vu de l’intensité et du rythme de l’évolution de l’environnement de risque, une refonte de notre approche face à notre propension à prendre des risques s’impose. Nous avons besoin d’un cadre de propension à prendre des risques qui soit désormais plus rigoureux et ciblé et qui couvre les risques courants et futurs ayant été recensés. Les risques présents en l’occurrence peuvent avoir des conséquences financières et, par conséquent, se répercuter sur les états financiers.

Risques d’entreprise

Le BSIF a recours à un cadre de gestion des risques d’entreprise (GRE) pour cerner chaque année les principaux risques externes et internesNote de bas de page 1 auxquels il est exposé. Tout en continuant de composer activement avec les facteurs de risque couverts dans son cadre, le BSIF demeure à l’affût de tous ceux qui pourraient se manifester à chaque nouvelle période de déclaration. Dans le cadre du Plan directeur de 2022-2025 de la transformation du BSIF le BSIF a investi des ressources supplémentaires pour renforcer ses capacités de gestion des risques.

Risques externes

Certains des risques externes notables sont définis ci-dessous. Pour une présentation plus poussée des risques externes, consulter le Regard annuel du BSIF sur le risque.

Risques liés aux prêts hypothécaires et aux prêts garantis par un bien immobilier (prêts RESL)

Du total de l’encours de prêts hypothécaires en février 2024, 76 % feront l’objet d’un renouvellement d’ici la fin de 2026. Les propriétaires du Canada qui renouvelleront leurs prêts hypothécaires pendant cette période pourraient subir un choc de paiement, lequel sera plus fort pour ceux d’entre eux qui ont contracté leur prêt lorsque les taux d’intérêt étaient plus bas, entre 2020 et 2022. Les ménages plus fortement endettés qui ont contracté des prêts hypothécaires à taux variable, mais à versements fixes ressentiront sans doute ce choc plus intensément. Nous nous attendons à ce que la hausse des paiements fasse augmenter le nombre de prêts hypothécaires résidentiels en souffrance ou en défaut.

Les prêts hypothécaires pour lesquels les paiements ont déjà augmenté du fait du renouvellement ou du type de produit, comme les prêts à taux et à versements variables, affichent déjà des taux d’improductivité accrus. Si les marchés de l’immobilier résidentiel venaient à se contracter, on pourrait assister à une hausse du nombre de prêts en défaut, une baisse des taux de recouvrement et, par conséquent, des pertes de crédit plus élevées pour les institutions.

Réponse du BSIF

Le BSIF surveille continuellement les profils de risque associés aux activités de prêts hypothécaires résidentiels des institutions et procède régulièrement à des examens pour veiller à ce qu’elles adoptent des normes de souscription saines et appliquent des pratiques prudentes en matière d’octroi de prêt, de gestion de portefeuille et de gestion de compte.

En décembre 2023, nous avons annoncé que le taux admissible minimal applicable aux prêts hypothécaires non assurés demeurerait le même, soit la valeur la plus élevée entre 5,25 % et le taux hypothécaire contractuel majoré de 2 %. Ce taux permet aux institutions de s’assurer que les emprunteurs demeurent en mesure de rembourser leur prêt hypothécaire en cas de difficultés financières, comme une réduction du revenu, une augmentation des dépenses du ménage ou une hausse des taux d’intérêt hypothécaires. Nous maintiendrons en place notre processus d’examen interne visant l’évaluation, au moins une fois par année, du calibrage du taux admissible minimal.

En mars 2024, nous avons publié un avis relatif à la réglementation qui vient renforcer les attentes du BSIF, à savoir l’adoption de saines pratiques de gestion de comptes et de portefeuilles de prêts hypothécaires résidentiels. Il porte principalement sur la nécessité de mettre en place un solide système de suivi du risque lié aux prêts hypothécaires existants et de mobiliser de manière proactive les emprunteurs vulnérables. Par ailleurs, l’avis souligne aussi les risques inhérents que posent les PHTVVF et renforce l’importance des mesures prises récemment par le BSIF pour resserrer les exigences de fonds propres fondées sur le risque s’appliquant aux expositions sur l’immobilier résidentiel, notamment les attentes au sujet des provisions pour pertes de crédit attendues.

Risques de crédit liés aux services de gros

Le risque de crédit lié aux services de gros, y compris le risque découlant des prêts immobiliers commerciaux ainsi que de la dette commerciale et celle des grandes entreprises, demeure une source d’exposition non négligeable pour les IFF. Les incertitudes économiques et les changements sur ces marchés influent sur l’environnement de risque. Le niveau actuel des taux d’intérêt a créé des conditions de refinancement difficiles pour les emprunteurs qui contractent des prêts commerciaux et des prêts aux grandes entreprises, et ces conditions pourraient nuire aux marchés du crédit de gros au cours de l’année qui vient.

Les taux d’intérêt élevés, l’inflation et la faible demande ont exercé des pressions sur les marchés de l’immobilier commercial et nous nous attendons à ce que ces difficultés perdurent en 2024 et 2025.

Le sous-segment des immeubles de bureaux faisant partie du marché de l’immobilier commercial connaît actuellement des changements supplémentaires associés à la transition vers les environnements de travail hybrides, ce qui entraîne une hausse des taux d’inoccupation et une baisse de la valeur des actifs. Les immeubles de bureaux de mauvaise qualité sont ceux qui font face à des risques plus aigus, tandis que le marché des immeubles plus anciens, mais de bonne qualité subit lui aussi des pressions du fait de la réduction de la demande d’espaces de bureaux.

Si le marché des immeubles de bureaux connaît des difficultés du fait de changements dans les environnements de travail, d’autres actifs du secteur de l’immobilier commercial rencontrent aussi des défis. Le marché de la construction continue de montrer des signes de ralentissement, les promoteurs faisant face à des conditions économiques défavorables. On constate aussi que le secteur industriel fait face à plusieurs obstacles après une période de forte croissance.

Réponse du BSIF

Le BSIF assure un suivi continu des activités de prêts à la clientèle de gros et des expositions s’y rattachant, afin d’évaluer les vulnérabilités des emprunteurs et des portefeuilles, les pratiques de souscription et de gestion de comptes et le provisionnement pour pertes sur prêts.

À ces efforts viendra s’ajouter un nouvel appel de données à l’échelle des prêts concernant les expositions des institutions de dépôt à l’immobilier commercial. Ces données :

- nous aideront à mieux comprendre les répercussions prudentielles de l’évolution du marché;

- nous permettront de comparer le risque entre les institutions et de déterminer les plus fortes expositions au risque, afin d’en discuter avec les institutions;

- faciliteront nos activités de surveillance du respect des attentes énoncées dans l’avis relatif à la réglementation, daté de septembre 2023 et portant sur l’immobilier commercial.

Nous comptons étendre dorénavant le champ d’application de l’appel de données à la totalité des expositions.

Le BSIF continuera de se concentrer sur le suivi des expositions des institutions et de leur gestion du risque de crédit lié aux services de gros au moyen de discussions directes et régulières avec elles, et de l’examen de leurs relevés réglementaires, de leurs rapports sur les risques, de leurs politiques et de leur gouvernance.

Risques de financement et de liquidité

Les conditions de liquidité et de financement demeurent sensibles à l’incertitude du marché des capitaux. La trajectoire actuelle et la trajectoire prévue des taux d’intérêt à l’échelle mondiale mondiaux influeront sur la propension à prendre des risques des intervenants du marché.

Les chocs de liquidité, qui sont une source de préoccupation persistante, pourraient survenir si le comportement des déposants venait à changer de façon spectaculaire. En raison de l’intensification de la numérisation des services bancaires, les sorties de dépôts peuvent survenir de façon plus soudaine et plus intense que ne l’anticipent certains intervenants du marché. La concurrence en matière de dépôts s’est accentuée au cours de la dernière année, car la hausse des taux d’intérêt procure aux déposants et à d’autres investisseurs des occasions de réaliser le meilleur rendement possible, ce qui a une incidence sur leur comportement et pourrait avoir une incidence sur la durabilité des dépôts bancaires et les hypothèses que posent les institutions de dépôt lorsqu’elles estiment les coûts de financement. L’accès au financement de gros et au marché des prises en pension (repo market) demeure ouvert, mais aux taux d’intérêt actuels. Les variations des taux d’intérêt influent aussi sur l’évaluation des actifs de haute qualité que les institutions détiennent en tant que liquidité, et pourraient réduire la capacité des marchés à fournir des liquidités et contribuer à la stabilité financière en période de tensions. Les changements dans le comportement des déposants, dans les coûts de financement et dans les évaluations ont également une incidence sur la gestion du risque de taux d’intérêt dans le portefeuille bancaire.

Réponse du BSIF

En 2024, le BSIF compte élargir et intensifier son évaluation du risque de liquidité.

L’approche du BSIF couvrira des sujets importants et portera surtout sur la gestion du risque de liquidité intrajournalière et sur l’efficacité de la gestion du risque de liquidité et du risque de taux d’intérêt dans le portefeuille bancaire chez les filiales étrangères d’envergure. De plus, le BSIF approfondira son analyse des aspects opérationnels des plans de financement d’urgence afin de mieux comprendre les décisions de monétiser des actifs pendant les événements de crise.

Intégrité, sécurité et ingérence étrangère

Le rythme des conflits politiques et sociaux s’intensifie à l’échelle mondiale, tout autant que le risque pour les institutions. Un événement géopolitique majeur pourrait perturber les marchés et créer de l’instabilité pour les institutions. La montée en flèche des tensions politiques et l’effet polarisant des enjeux géopolitiques peuvent faire en sorte que les institutions canadiennes deviennent la cible d’attaques reposant sur des motifs politiques.

Nous nous préoccupons des menaces à l’intégrité et à la sécurité des institutions, qu’il s’agisse de fraude et de recyclage des produits de la criminalité ou de menaces en matière de cybersécurité et d’ingérence étrangère. De fait, compte tenu des progrès technologiques, la sécurité et la résilience opérationnelle des institutions financières font l’objet de menaces de plus en plus sophistiquées et fréquentes. L’instabilité géopolitique fait augmenter la probabilité que le risque se matérialise, car les conflits géopolitiques peuvent inciter des pays étrangers hostiles, des auteurs de menaces affiliés ou des criminels à déstabiliser nos institutions pour en retirer un gain financier ou satisfaire leurs intérêts.

Les institutions qui ont des vulnérabilités, des lacunes ou des problèmes en matière d’intégrité et de sécurité sont assujetties à des risques d’atteinte à leur réputation, à des risques financiers et à des cyberrisques, ou pourraient même être exposées à un risque pour la sécurité nationale, y compris l’ingérence étrangère. Ces problèmes pourraient amener le BSIF ou le ministre des Finances à prendre des mesures sur le plan de la conformité réglementaire.

Étant donné que le secteur financier a été identifié comme étant une composante de l’infrastructure essentielle du Canada et que les institutions que le BSIF réglemente sont au cœur de la vie de la population canadienne, nous prenons ces menaces au sérieux.

Réponse du BSIF

Pour pouvoir atténuer ces risques nouveaux et grandissants, le BSIF s’est vu confier par le Parlement un mandat élargi et a mis sur pied le Secteur de la sécurité nationale. Ce nouveau secteur est chargé d’aider le BSIF à s’assurer que les IFF gèrent les menaces en matière d’ingérence étrangère et les menaces pour la sécurité nationale qui pèsent sur elles. Le BSIF a aussi créé la Division des risques liés à l’intégrité et à la sécurité pour qu’elle mène les activités de surveillance et de réglementation stratégique en la matière.

En 2024, le BSIF a publié la ligne directrice Intégrité et sécurité afin de communiquer aux institutions ses attentes relatives aux politiques et aux procédures à cet égard. La ligne directrice a pour but de rendre les institutions et le système financier au Canada plus résilients face à ces menaces. Le BSIF a fait parvenir aux institutions un questionnaire sur l’intégrité et la sécurité afin de déterminer où elles se situaient par rapport à ses attentes en la matière. De plus, nous prévoyons de collaborer avec les institutions afin de les renseigner sur l’environnement de menaces.

Pour que le grand public maintienne sa confiance envers le système financier canadien, les institutions doivent agir de manière intègre et se protéger contre diverses menaces, notamment l’ingérence étrangère. Nous travaillons actuellement à renforcer nos capacités et nos alliances avec des partenaires et des acteurs clés afin de tirer profit des informations existantes et de fournir aux institutions des conseils qui les aideront à faire un suivi de l’environnement de menaces qui les concerne.

Autres risques importants

Il importe de souligner les liens entre les quatre risques ciblés par le RAR et leur incidence sur les secteurs que nous surveillons et réglementons. Par exemple, un repli du marché de l’habitation pourrait être à l’origine de tensions dans le secteur de l’assurance hypothécaire. Les risques de crédit et la volatilité des marchés pourraient influer sur les portefeuilles de placements, sur la gestion actif passif et sur les stratégies de couverture de la totalité des assureurs.

Le BSIF étudie les risques relatifs aux institutions de dépôt ainsi que ceux qui sont propres au secteur de l’assurance et aux régimes de retraite. Pensons, par exemple, à l’incidence d’un gros tremblement de terre et de l’évolution des tendances en matière de météorologie et d’inondation sur le secteur de l’assurance multirisque, de même qu’aux effets des changements en matière d’espérance de vie sur deux secteurs : celui de l’assurance vie et celui des régimes de retraite.

Le BSIF évalue également plusieurs autres risques posés par l’utilisation de l’informatique et d’autres technologies, par le climat et par l’impartition d’activités à des tiers, ainsi que le risque de transmission émanant du secteur financier moins réglementé ou non réglementé. Nous continuons de faire le suivi du nombre d’événements perturbateurs découlant de ces risques et de leur gravité. Ces événements font ressortir l’importance de la résilience opérationnelle des institutions et des régimes de retraite. Les coûts directs et, surtout, l’incidence de perturbations ou de pannes prolongées sur la réputation d’une institution peuvent nuire à sa résilience et à sa stabilité et faire naître des risques.

Risques internes

Le BSIF gère un ensemble de risques de nature interne qui pourraient également avoir une incidence sur ses ressources compte tenu des investissements requis pour les atténuer adéquatement. Voici les points où il concentre son attention :

Programme de changement interne et niveau de maturité connexe : Le BSIF a connu de nombreux changements d’envergure dans le domaine du renouvellement des technologies, de la restructuration organisationnelle et de l’examen des processus de surveillance. Il se peut que l’élaboration et l’exécution de son programme de changements internes nuisent à l’exercice de son mandat principal ou à son effectif du fait de la lassitude et de la démotivation face au changement qui pourraient en découler. Pour atténuer le risque, le BSIF a élaboré un plan stratégique triennal qui constitue le fondement d'un seul plan opérationnel à l'échelle de l'organisation et qui remplace la structure des plans sectoriels individuels pour guider cette transformation. En outre, des efforts considérables ont été déployés dans le domaine de la gestion du changement, y compris la formation et les services-conseils ainsi que la mise sur pied d’un réseau des responsables de la gestion du changement d’entreprise composé de représentants de tous les secteurs du BSIF.

Capacité et compétence des ressources humaines : La réussite du BSIF est fonction des connaissances, compétences et expérience de ses employés en matière de réglementation et de surveillance des IF. Il est possible que le capital humain du BSIF ne soit pas en mesure de s’acquitter de son mandat en raison d’écarts de compétences, de lacunes au titre de l’expérience et des connaissances techniques qui permettent de suivre l’évolution des modèles d’affaires des IF (technologies financières), du taux de roulement, de la planification de la relève/du risque lié aux personnes clés ou d’employés dont le rendement laisse à désirer. Pour atténuer le risque, le BSIF poursuit la mise en œuvre de sa vaste Stratégie du capital humain. Les risques liés au bien-être et à la résilience des employés ont changé, car le BSIF revient au Bureau dans un modèle hybride.

Informations et données des institutions financières : Il est possible que le BSIF s’appuie trop sur les renseignements que lui fournit la direction des IF pour évaluer la qualité des portefeuilles, ou encore que les données des IF et la façon dont le BSIF les gère ne lui permettent pas d’exécuter efficacement son mandat. Le BSIF travaille à l’élaboration d’une stratégie de gestion des données d’entreprise afin d’atténuer ce risque.

Protection de l’information : Le BSIF détient des renseignements de nature délicate et des renseignements personnels. Ainsi, il est possible que des tiers tentent d’accéder sans autorisation aux systèmes du BSIF ou que ses employés les utilisent de façon inappropriée. Afin d’atténuer ce risque, le BSIF travaille à la mise en œuvre d’une stratégie et d’un plan d’action en matière de cybersécurité et optimalisera également l’utilisation des technologies de sécurité existantes.

Risque financier

Les risques financiers, principalement le risque de liquidité et le risque de crédit, sont gérés rigoureusement et leur niveau demeure faible. La note 11 des états financiers analyse à fond les risques financiers qu’encourt le BSIF.

Changements importants aux activités, au personnel et aux programmes

Il n’y a aucun changement important à signaler par rapport aux activités, au personnel et aux programmes au cours du trimestre terminé le 30 juin 2024.

Approbation par les cadres supérieurs

Approuvé par :

Michael Hammond CPA, CGA,

Dirigeant principal des finances

Peter Routledge,

Surintendant