Mémoire à l’intention de l’actuaire désigné d’un assureur multirisque conforme à l’IFRS 17 - 2023

Information

Table des matières

Note

Le mémoire de 2023 est valide jusqu’à la fin de la période de déclaration qui se termine le 31 décembre 2024. Le mémoire de 2024 est disponible.

1. Aperçu

Le présent mémoire rend compte des exigences du Bureau du surintendant des institutions financières (« le BSIF » ou le « surintendant ») concernant le rapport de l’actuaire désigné (RAD) prescrit au paragraphe 667(2) de la Loi sur les sociétés d’assurances (LSA). Il énonce les normes minimales régissant l’acceptabilité du RAD et fournit à l’actuaire désigné qui prépare les rapports connexes des consignes sur leur présentation et la nature et l’étendue des renseignements qui doivent y figurer.

Bon nombre d’assureurs doivent produire un RAD intégré à l’état annuel qu’ils présentent à plus d’un organisme de réglementation, provincial ou fédéral, au Canada. Il incombe à l’assureur de veiller à ce que le RAD intégré à l’état annuel présenté à chaque organisme de réglementation respecte les exigences dudit organisme.

Le RAD s’entend du rapport actuariel détaillé remis à un organisme de réglementation. Ce document englobe l’opinion de l’actuaire désigné au sujet du caractère approprié des engagements actuariels et autres liés aux polices figurant dans les états financiers de l’assureur, des observations détaillées, des tableaux de données et des calculs à l’appui de l’opinion fournie.

L’actuaire désigné doit se prononcer, dans le RAD, sur les engagements actuariels et autres liés aux polices figurant dans les états financiers de l’assureur comme le prévoit le paragraphe 367(2) de la LSA, quel que soit le régime comptable de l’IFRS applicable (généralement l’IFRS 9, l’IFRS 15 ou l’IFRS 17). Ces engagements peuvent être liés à des contrats d’assurance (ou de réassurance) émis, à des contrats de réassurance détenus, aux composants investissements ou services de contrats d’investissement avec participation discrétionnaire (PD)Note de bas de page 1, ainsi qu’à des contrats d’investissement ou de service.

Le RAD décrit de manière exhaustive les travaux effectués par l’actuaire désigné pour calculer les engagements actuariels et autres liés aux polices. Le BSIF estime que ce rapport constitue un élément clé de l’examen de la situation financière et du profil financier de l’entité.

Le RAD ne consiste pas seulement en un rapport de l’actuaire désigné de l’entité à l’intention des actuaires du BSIF. Il s’adresse également à la direction de l’entité, et il est consulté par des représentants d’organismes de réglementation qui, bien qu’ils connaissent le domaine de l’assurance, ne sont pas nécessairement des actuaires. Ainsi, le RAD doit être présenté sous une forme généralement compréhensible pour la direction de l’entité et les organismes de réglementation.

2. Exigences réglementaires

2.1 Application des normes professionnelles à l’évaluation de l’actuaire désigné

Les paragraphes 365(2) et 629(2) de la LSA précisent ce qui suit : « L’actuaire applique les normes actuarielles généralement reconnues, avec les modifications déterminées par le surintendant, ainsi que toute autre instruction donnée par le surintendant. »

La ligne directrice E‑15, Actuaire désigné : Dispositions législatives, qualifications et examen par des pairs, du BSIF décrit le rôle de l’actuaire désigné et énonce les attentes du BSIF à cet égard. La ligne directrice prévoit également les qualifications que doit posséder l’actuaire pour s’acquitter de son rôle d’actuaire désigné.

L’Institut canadien des actuaires (ICA) publie une lettre éducative de la Commission des rapports financiers des compagnies d’assurances IARD (CRFCAIARD) une fois l’an et peut faire paraître d’autres notes éducatives à l’occasion. Bien que la lettre et les notes éducatives ne soient pas des normes, l’actuaire désigné doit néanmoins déclarer toute dérogation à leur contenu et la justifier.

Le BSIF estime que l’évaluation, par l’actuaire désigné, des engagements actuariels et autres liés aux polices est valable si elle est conforme à la « pratique actuarielle reconnue » au Canada (telle que la définit l’ICA) et que, le cas échéant, elle répond aux « normes actuarielles généralement reconnues » dont il est question aux paragraphes susmentionnés de la LSA. Par définition, la « pratique actuarielle reconnue » correspond aux normes de pratique professionnelles de l’ICA, auxquelles s’ajoutent les exigences et les indications du présent mémoire. Tout écart par rapport aux normes de pratique de l’ICA et aux autres exigences précisées dans le présent mémoire doit être signalé dans le RAD et justifié.

Le présent mémoire visant les rapports financiers de la fin de l’exercice 2023 conformes à l’IFRS 17 ne contient aucune exigence qui annule ou limite la pratique actuarielle reconnue au Canada.

Pour se conformer à la pratique actuarielle reconnue, l’actuaire désigné doit respecter certaines normes de prudence relatives aux données utilisées dans les évaluations. Ces normes de prudence, qui sont implicites dans les normes de pratique de l’ICA, obligent l’actuaire désigné à procéder à des contre-vérifications convenables des données. La sous-section 1520 des Normes de pratique de l’ICA permet à l’actuaire désigné de recourir aux travaux de l’auditeur. L’actuaire désigné doit indiquer dans le RAD la mesure dans laquelle son rapport s’appuie sur les travaux de l’auditeur. Lorsque l’actuaire désigné utilise les travaux de l’auditeur, il ne doit pas les décrire en détail dans le RAD. Dans les cas où l’actuaire désigné n’a pas recours aux travaux de l’auditeur en raison de circonstances particulières, il doit le préciser dans la section de son rapport portant sur les données. Il doit décrire la procédure de vérification des données qu’il a appliquée.

La sous-section 1510 des Normes de pratique de l’ICA décrit l’utilisation des travaux d’une autre personne par l’actuaire désigné. S’il utilise les travaux d’autres personnes, l’actuaire désigné doit le signaler à l’endroit qui convient le mieux dans son rapport (p. ex., dans la section qui porte sur l’entité ou sur un produit en particulier).

Pour toutes les branches d’assurance (mais plus spécifiquement l’assurance contre les accidents et la maladie, les syndicats d’assureurs et les plans de répartition des risques), l’actuaire désigné doit, sommairement :

- indiquer s’il a utilisé les travaux d’un autre actuaire;

- préciser dans quelle mesure il a utilisé ces travaux;

- justifier l’utilisation de ces travaux;

- décrire l’ampleur de l’examen de ces travaux.

2.2 Instructions sur le dépôt du RAD, du rapport sur l’examen de la santé financière et du rapport d’examen par des pairs

Voici les dates butoirs de soumission des rapports susmentionnés :

- le RAD y compris les tableaux supplémentaires – 60 jours suivant la fin de l’exercice;

- le rapport sur l’examen de la santé financière (ESF) – au plus tard 30 jours suivant sa présentation au conseil d’administration, au comité d’audit ou à l’agent principal, ou un an après la date de clôture de l’exercice, selon la première éventualité;

- le rapport d’examen par des pairs (soit le rapport sur l’examen triennal complet, soit le rapport sur l’examen annuel restreint) – Des copies des rapports des examens exécutés avant diffusion, qu’il s’agisse de rapports complets ou sommaires, portant sur les travaux relatifs aux états financiers doivent être remises au BSIF en même temps que les relevés financiers réglementaires des assureurs multirisques. Dans le cas des examens postérieurs à la diffusion, le rapport de l’examinateur doit être déposé auprès du BSIF dans les 30 jours suivant la diffusion d’un rapport de l’actuaire désigné sur les travaux assujettis à l’examen et, dans le cas des rapports sur la santé financière future, au plus tard le 31 décembre.

La ligne directrice E-15, Actuaire désigné : Dispositions législatives, qualifications et examen par des pairs, du BSIF donne des précisions sur les dates butoirs.

L’entité doit téléverser le RAD, le rapport sur l’ESF et le rapport d’examen par des pairs dans le Système de déclaration réglementaire (SDR). Le fichier électronique doit comprendre l’opinion signée. Une entité qui ne respecte pas les délais de dépôt s’expose à une pénalité monétaire en application du cadre de pénalité pour production tardive et erronée du BSIF.

Pour des raisons de sécurité, les entités ne doivent pas transmettre ces rapports par courriel. Le fichier doit être au format PDF et, de préférence, avoir été créé à l’aide d’un logiciel de création de fichiers PDF plutôt que numérisé, car il est possible d’effectuer des recherches dans les fichiers créés en PDF, mais non dans les fichiers numérisés. Le personnel du BSIF doit être en mesure de copier facilement l’information directement du RAD, du rapport sur l’ESF et du rapport d’examen par des pairs. Par conséquent, ces rapports ne devraient pas être verrouillés et les tableaux devraient être créés dans un format qui permet de transférer facilement les données à une feuille de calcul. Autrement, l’entité doit être en mesure de fournir promptement sur demande les données dans un format interrogeable sur un autre support.

Le BSIF n’exige pas l’envoi d’une copie imprimée du RAD, sauf pour quelques entités. Il communiquera directement avec celles tenues de fournir leurs documents sur support papier.

Les entités doivent suivre les conventions de nomenclature de fichiers énoncées dans les instructions pour les fichiers des relevés financiers non structurés. Les mêmes conventions de nomenclature s’appliquent aux rapports d’examen par des pairs (rapport sur l’examen triennal complet et rapport sur l’examen annuel restreint).

On trouvera des instructions concernant l’utilisation du portail Web sur le site du BSIF (www.osfi-bsif.gc.ca) sous Relevés et données réglementaires > Produire un relevé financier > Sociétés d’assurance multirisques canadiennes et étrangères.

Pour déposer un rapport d’examen par des pairs dans le SDR, les entités doivent d’abord en faire la demande par courriel, à l’adresse ReturnsAdmin@osfi-bsif.gc.ca, ou par téléphone, au 613‑991-0609.

La LSA exige des entités qu’elles déposent leur RAD avec leur état annuel. Le BSIF n’acceptera pas de déclaration ne contenant que l’opinion de l’actuaire désigné en lieu et place de la version intégrale du RAD.

On rappelle aux entités qu’en vertu des dispositions législatives relatives au dépôt des RAD et des opinions avec le relevé P&C, chaque exemplaire du relevé P&C déposé auprès du BSIF doit contenir une copie dûment signée du RAD.

Il convient de noter qu’il est nécessaire, aux termes de la section 7.4, de produire une lettre d’accompagnement distincte pour la communication des modalités de rémunération.

2.3 Instructions sur le dépôt des tableaux supplémentaires

Lorsqu’elles déposent le RAD et le rapport sur l’ESF, les entités doivent remplir et soumettre les tableaux supplémentaires correspondants, qui sont inclus dans des tableurs Excel distincts. Ces tableaux permettent au BSIF de consigner l’information demandée sous une forme qui facilite l’analyse des données.

2.4 Signataire du rapport de l’actuaire désigné

Le RAD doit porter la signature de l’actuaire désigné, qui doit être Fellow de l’ICA.

3. Processus d’examen du BSIF

Le BSIF est conscient de la nature confidentielle du RAD. L’examen de l’état annuel produit peut révéler que l’évaluation d’un actuaire désigné est contestable et doit être révisée. Le surintendant peut rejeter les hypothèses et les méthodes s’il lui semble que les engagements actuariels et autres liés aux polices sont insuffisants.

L’examen du RAD peut avoir lieu longtemps après le dépôt du document, et le BSIF peut demander à l’actuaire désigné de fournir des précisions pour bien évaluer les hypothèses et les méthodes utilisées. L’actuaire désigné doit répondre sans délai aux demandes de renseignements supplémentaires. Les documents requis pour étayer le calcul des engagements actuariels et autres liés aux polices déclarés dans l’état annuel et dans le RAD doivent être accessibles en tout temps et fournis au BSIF sur demande.

Lorsque le bien-fondé d’hypothèses ou de méthodes particulières n’est pas suffisamment démontré, le surintendant peut demander à l’actuaire désigné de choisir d’autres hypothèses ou méthodes et de calculer de nouveau les engagements actuariels et autres liés aux polices. En pareil cas, l’actuaire désigné doit produire un nouveau RAD. Le surintendant peut également demander à l’entité de modifier son état annuel, ou encore d’indiquer ces changements dans l’état annuel de l’exercice suivant. Le surintendant peut exiger un rapport de la part d’un actuaire indépendant.

4. Considérations relatives aux branches d’assurance spéciales

4.1 Assurance maritime

Si l’entité exerce des opérations d’assurance maritime, le RAD doit en faire mention. L’actuaire doit clairement indiquer dans le RAD les provisions établies à l’égard de l’assurance maritime.

4.2 Assurance titres

En vertu de l’IFRS 17, les primes se rapportant à l’assurance titres ne sont plus intégralement acquises dès l’émission; la période de couverture s’étend jusqu’à l’expiration ou la déchéance de la police. Les assureurs titres devront prévoir un passif au titre de la couverture restante (PCR) pour la partie non expirée du contrat d’assurance, et comptabiliser tout profit non acquis dans la marge sur services contractuels (MSC). L’actuaire doit clairement indiquer dans le RAD les provisions établies à l’égard de l’assurance titres.

4.3 Polices acquises avant la date de transition

Selon l’application rétrospective intégrale, le passif au titre du règlement des sinistres survenus avant l’acquisition d’un contrat d’assurance dans un regroupement d’entreprises ou dans un transfert de contrats d’assurance doit être classé en tant que PCR à l’intérieur de la période de règlement de l’opération d’acquisition, du point de vue de l’acquéreur.

Les entités qui procèdent à l’application rétrospective modifiée devront plutôt classer ce type de passif en tant que passif au titre des sinistres survenus (PSS) dans la mesure où elles n’ont pas d’informations raisonnables et justifiables leur permettant d’utiliser l’application rétrospective intégrale. Les entités qui utilisent l’approche fondée sur la juste valeur peuvent aussi classer un passif en tant que PSS.

Le RAD doit clairement indiquer la méthode utilisée ainsi que le montant des polices acquises avant la date de transition. Les renseignements détaillés doivent pouvoir être transmis au BSIF à la demande de ce dernier.

5. Présentation du rapport de l’actuaire désigné

5.1 Plan du rapport

Même si chaque actuaire désigné peut établir la présentation de son rapport, dans la plupart des cas, ce dernier renferme des rubriques semblables aux suivantes :

- Introduction

- Formulation de l’opinion

- Renseignements supplémentaires à l’appui de l’opinion

- Sommaire

- Description de l’entité

- Normes d’importance

- Données

- Charges

- Classement des contrats

- Déclaration des données sur les portefeuilles

- Estimations des flux de trésorerie futurs

- Courbe d’actualisation

- Ajustement au titre du risque non financier

- Passif au titre des sinistres survenus

- Passif au titre de la couverture restante

- Autres passifs et actifs

- Conciliation des passifs

- Passif au titre des contrats d’investissement et de service

- Montant transitoire

- Autres informations à produire

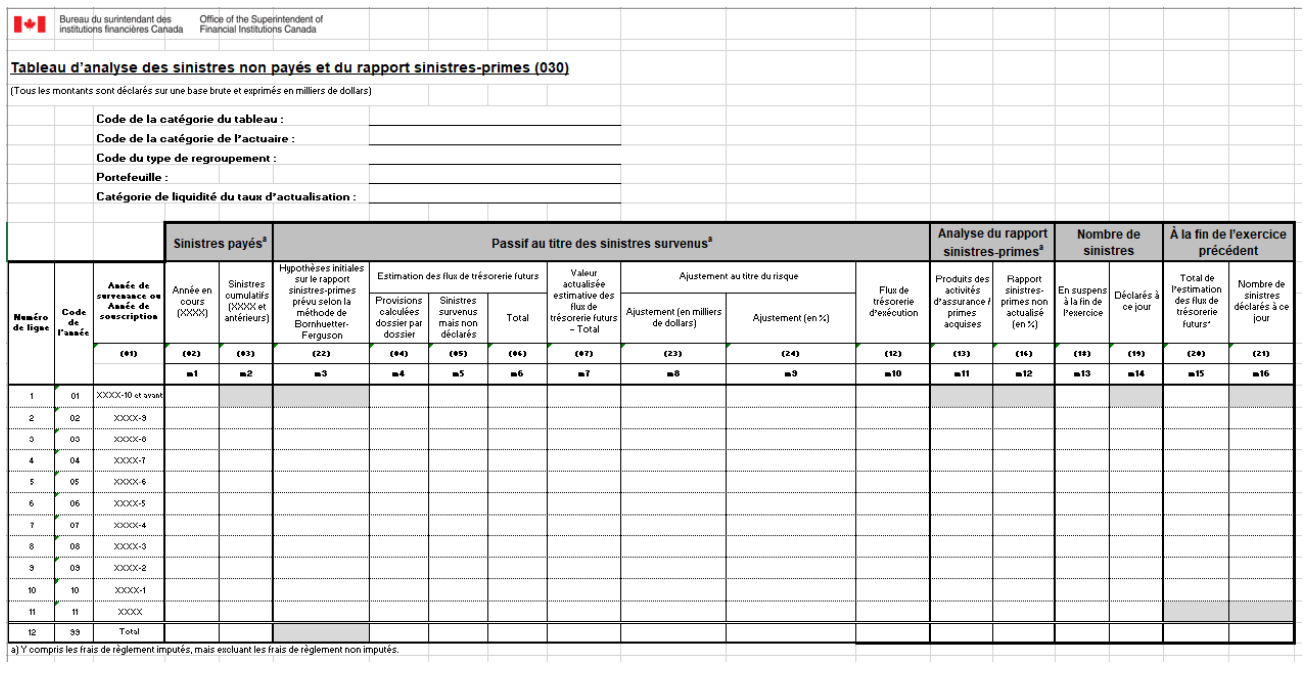

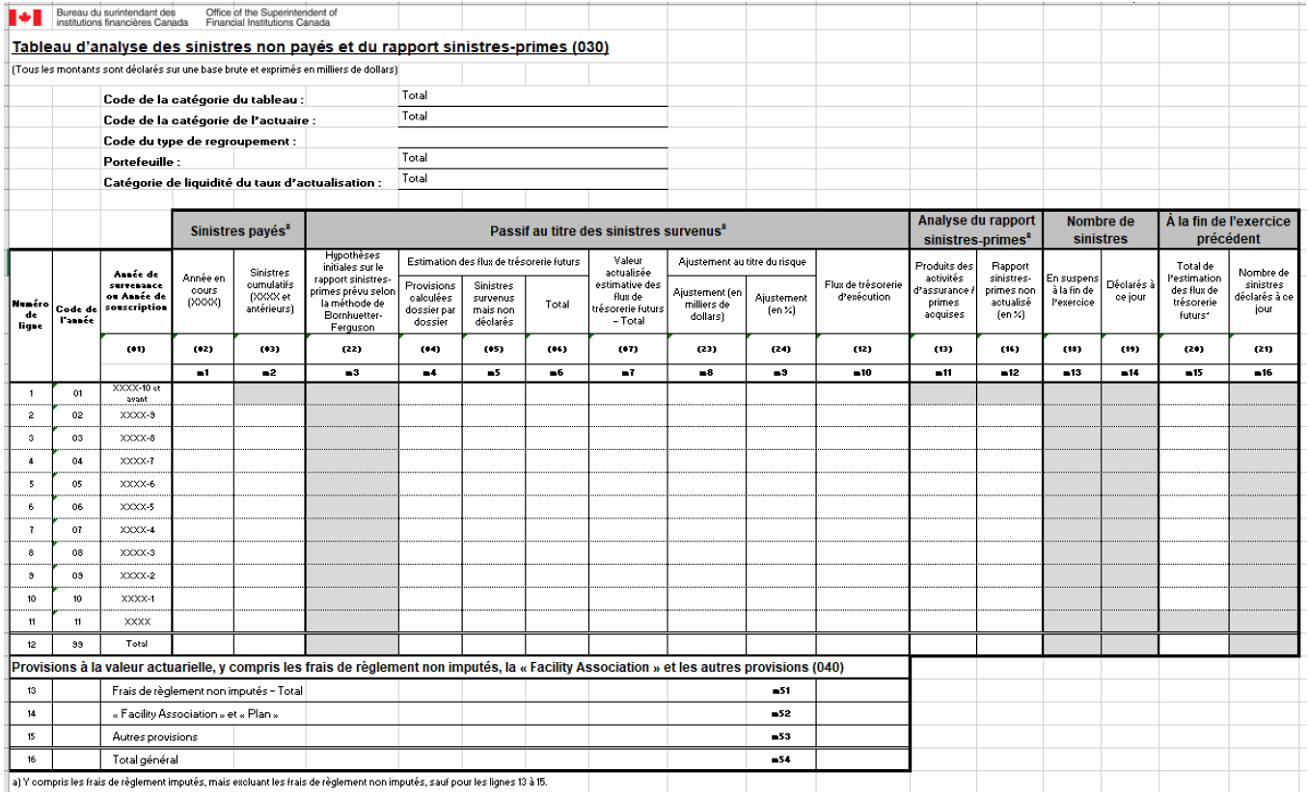

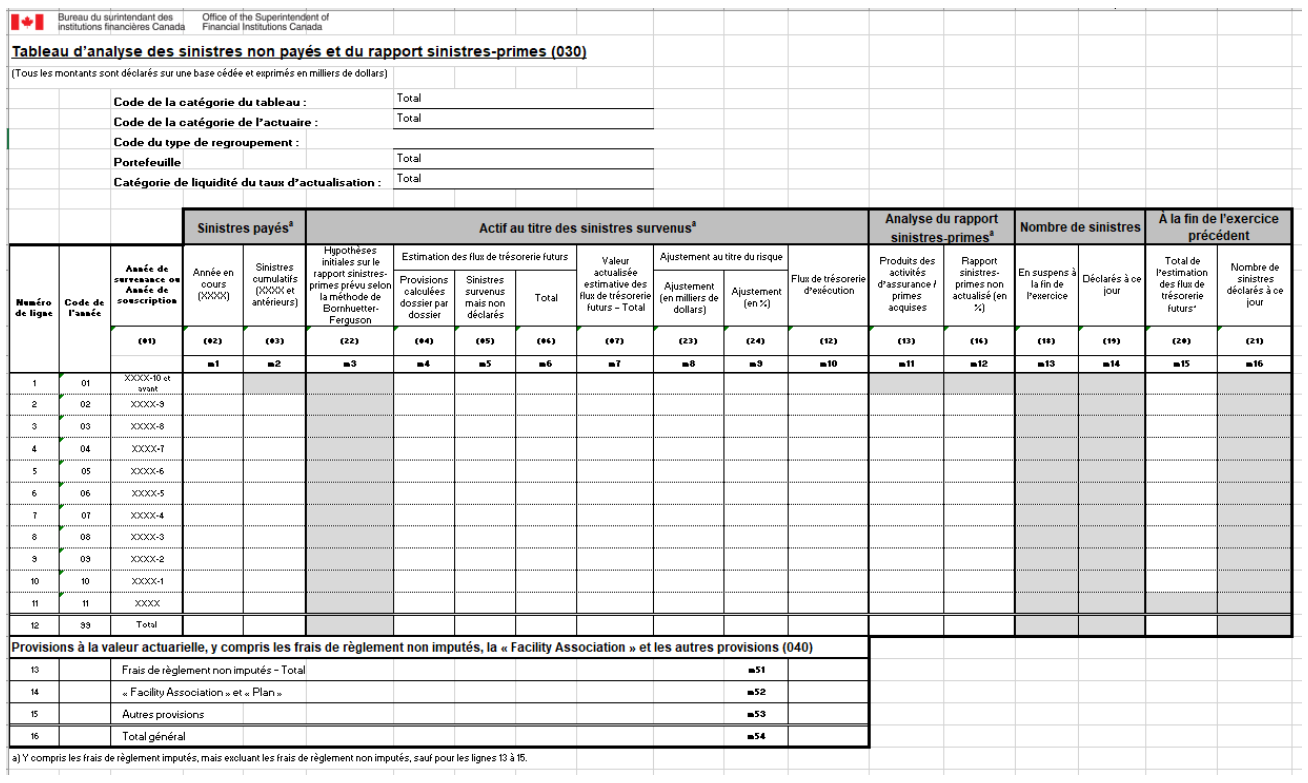

- Tableaux d’analyse des sinistres non payés et du rapport sinistres-primes

- Tableaux et annexes

La section 6, Contenu du rapport de l’actuaire désigné, s’appuie sur le plan qui précède pour aborder ce que doit contenir le RAD. L’actuaire désigné est invité à respecter ce plan.

5.2 Table des matières

Une table des matières indiquant l’endroit où se trouve l’information susmentionnée ainsi qu’une table des matières des tableaux et annexes doivent figurer au début du RAD.

Pour en faciliter la lecture, le rapport doit comprendre des sections facilement repérables et comporter des pages numérotées. La table des matières doit indiquer les numéros de page correspondant aux entrées.

6. Contenu du rapport de l’actuaire désigné

6.1 Introduction

Dans cette partie, il convient d’exposer la portée du RAD et d’indiquer clairement qu’il s’agit d’un rapport d’évaluation actuarielle ou d’un rapport appuyant une opinion actuarielle. Dans cette partie, l’actuaire doit également préciser ce qui suit :

- l’entité concernée;

- la date d’évaluation;

- le nom de l’auteur;

- l’adresse complète, le courriel et le numéro de téléphone de l’auteur;

- l’autorisation en vertu de laquelle l’auteur a préparé le RAD.

6.2 Formulation de l’opinion

L’actuaire désigné doit utiliser le libellé figurant à l’annexe I pour exprimer son opinion. Le libellé de l’opinion doit correspondre aux recommandations formulées dans les normes de pratique de l’ICA – Normes de pratique applicables à l’assurance. Le BSIF assimilera toute opinion variant du libellé à une opinion avec réserve.

Cette section doit comprendre la signature originale et le nom en lettres moulées de l’actuaire désigné du RAD, de même que la date et le lieu de signature.

Les opinions actuarielles présentées aux actionnaires et aux titulaires de polices de l’entité doivent être essentiellement identiques à celles qui sont déposées auprès du BSIF. Dans le cas contraire, l’actuaire désigné doit expliquer par écrit dans le RAD les différences importantes entre les opinions et les justifier. L’actuaire désigné doit aussi informer le chargé de surveillance du BSIF par écrit.

Toute réserve ou restriction touchant un aspect de l’évaluation doit être mentionnée dans cette section du RAD. Ces réserves et restrictions doivent être semblables à celles annexées à l’opinion dans l’état annuel soumis aux actionnaires et aux titulaires de polices. Les mises en garde ou les désaveux ne peuvent figurer dans l’opinion, mais peuvent être signalés à la section 6.3, Renseignements supplémentaires à l’appui de l’opinion.

Dans le cas des succursales pour lesquelles le rapport de l’auditeur externe n’a pu être mis à la disposition de l’actuaire désigné, une opinion avec réserve, assujettie à une révision à la lumière de l’opinion sans réserve de l’auditeur externe, doit être émise. La date prévue d’achèvement du travail de l’auditeur externe doit être indiquée. Une fois achevé le travail de l’auditeur, l’actuaire désigné doit :

- soit produire auprès du BSIF une opinion sans réserve;

- soit produire une opinion révisée assortie d’un RAD pertinent si l’auditeur n’est pas en mesure d’émettre une opinion sans réserve ou s’il modifie les états financiers.

6.3 Renseignements supplémentaires à l’appui de l’opinion

Le lecteur du RAD doit pouvoir comprendre la façon dont les chiffres fournis par l’actuaire désigné ont été calculés. Dans cette section, il faut faire renvoi aux sections, tableaux ou annexes du rapport où ces résultats sont calculés ou résumés. S’il faut faire le total de résultats indiqués à plusieurs endroits, il conviendrait d’inclure un tableau.

Les assureurs devront produire des relevés P&C consolidés. Le BSIF croit que la plupart des actuaires désignés continueront de produire des RAD distincts non consolidés. Le cas échéant, l’actuaire désigné devra également préparer un tableau additionnel et des observations reliant l’information qui se trouve dans le rapport à la formulation de l’opinion visant l’entité consolidée. On s’attend également à ce que l’actuaire désigné évalue les filiales de compétence autre que fédérale selon les normes actuarielles généralement reconnues au Canada et à ce qu’il annexe les rapports dont elles font l’objet au RAD ou à ce qu’il les inclue à titre d’élément distinct de ce rapport.

6.4 Sommaire

Cette section doit résumer les principaux résultats et constatations, de même que tout autre renseignement que l’actuaire désigné désire signaler au lecteur. Plus particulièrement, on doit y retrouver des observations sur la comparaison des résultats techniques réels avec les résultats techniques prévus dans l’évaluation de fin d’exercice précédente, toutes branches d’assurance confondues.

On doit aussi y faire état de toute modification importante des méthodes ou des hypothèses comparativement au rapport précédent, des questions importantes et de la façon dont elles ont été réglées, des problèmes, de données ou autres, décelés par l’actuaire désigné, et de toute autre circonstance inusitée relevée dans le cadre de l’évaluation. Doit aussi être signalée dans cette section toute dérogation aux normes de pratique de l’ICA ou aux exigences du présent mémoire.

6.5 Description de l’entité

6.5.1 Propriété et direction

L’actuaire désigné doit présenter un bref historique de l’entité couvrant sa propriété et ses dirigeants. Les modifications apportées au cours des dernières années doivent être mentionnées, et leurs répercussions potentielles sur l’évaluation doivent être exposées.

6.5.2 Activités

Cette section doit décrire brièvement les branches d’assurance, les catégories de polices souscrites, les réseaux de distribution et la répartition géographique. Elle doit aussi décrire les modifications récentes des polices souscrites, des politiques de souscription et des politiques et procédures relatives aux sinistres, et en expliquer les répercussions.

6.5.3 Réassurance

6.5.3.a Ententes de réassurance

L’actuaire désigné doit décrire les ententes de réassurance de l’entité (types et modalités importantes, ordre d’application des traités, et si les contrats visent les opérations au Canada seulement) et toute modification qui leur est apportée (y compris les changements au chapitre de la conservation ou des montants de réassurance) au cours de la période statistique utilisée dans le rapport. Cette description doit être fournie pour tous les exercices où le montant des contrats de réassurance détenus pourrait être important. Dans bien des cas, il est utile d’expliquer les motifs des changements (le cas échéant). Plus particulièrement, l’actuaire désigné doit indiquer si les modalités des ententes de réassurance ou de rétrocession exigent que les paiements soient versés par le réassureur ou le rétrocessionnaire directement à l’entité cédante au Canada, y compris advenant l’insolvabilité de l’entité cédante.

6.5.3.b Contrats de réassurance détenus – Risque de non-exécution

L’actuaire désigné doit expliquer comment est mesurée la provision au titre de l’effet du risque de non-exécution de la part de l’émetteur des contrats de réassurance détenus. Il doit indiquer si l’ajustement est appliqué aux flux de trésorerie directement ou au taux d’actualisation, ou s’il s’agit d’une combinaison des deux méthodes.

Lorsqu’il établit cette estimation, l’actuaire désigné n’évaluera pas nécessairement la situation financière de chaque réassureur. Par contre, le risque de non-exécution, le cas échéant, de même que les mesures prises à cet égard, doivent être décrits, notamment dans les cas suivants :

- un différend avec le réassureur est survenu;

- une somme recouvrable au titre de la réassurance est nettement en souffrance;

- le réassureur a l’habitude de ne pas régler ses comptes promptement;

- le réassureur a été assujetti à des restrictions d’ordre réglementaire dans son pays d’origine;

- le réassureur a une mauvaise cote de crédit.

On s’attend à ce que l’actuaire désigné discute des questions de réassurance avec les dirigeants et l’auditeur de l’entité afin de déterminer s’ils prévoient des problèmes ou des retards inusités de perception des montants pertinents auprès des réassureurs.

Si des ententes de réassurance ont été commutées ou modifiées, l’actuaire désigné doit indiquer clairement de quelle façon il a tenu compte des changements apportés aux ententes.

6.5.3.c Ententes de réassurance financière

L’actuaire désigné doit communiquer de l’information sur toute entente importante de réassurance financière détenue lorsqu’il n’y a pas de transfert significatif de risque entre l’entité cédante et le réassureur ou lorsque d’autres ententes de réassurance ou lettres d’entente distinctes sont susceptibles de réduire les répercussions financières de la première entente. À défaut de telles ententes, l’actuaire désigné doit déclarer qu’il n’existe aucune entente importante de réassurance financière. Il doit également décrire la démarche suivie pour formuler la conclusion précitée.

6.5.3.d Réassurance avec apparenté

L’actuaire désigné est tenu de déclarer les ententes de réassurance conclues avec des apparentés qui pourraient avoir des conséquences importantes sur le passif au titre des contrats d’assurance (ou de réassurance) émis. Le rapport doit contenir les renseignements suivants : les parties en cause, une description de la réassurance et ses conséquences pour le passif au titre des contrats d’assurance (ou de réassurance) émis.

6.5.3.e Contrats de réassurance rétrospective détenus

L’actuaire désigné doit déclarer tous les contrats de réassurance rétrospective détenus qui sont portés au bilan comme « actif au titre de la couverture restante » (ACR). Il doit notamment fournir une description de la réassurance et préciser le montant de l’ACR lorsque les contrats d’assurance sous-jacents émis sont comptabilisés comme « passif au titre des sinistres survenus » (PSS).

6.5.3.f Fonds retenus au titre des contrats de réassurance détenus

Pour les contrats de réassurance détenus, l’actuaire désigné doit indiquer le montant des fonds retenus. Il doit également fournir une description de la réassurance.

6.6 Normes d’importance

Afin de préparer l’état annuel de l’entité, la direction de cette dernière et l’auditeur externe conviennent habituellement d’un seuil d’importance relative. Le RAD doit faire état de cette norme d’importance. L’actuaire désigné doit aussi expliquer son choix de norme d’importance pour l’évaluation des engagements actuariels et autres liés aux polices.

6.7 Données

Le RAD doit énoncer la portée de l’examen et de la vérification des données par l’actuaire désigné ainsi que la mesure dans laquelle ce dernier a utilisé des données établies par d’autres personnes. Il doit également mentionner les méthodes et procédures utilisées pour déterminer la suffisance, la fiabilité et l’exactitude des données d’évaluation.

Plus particulièrement, le rapport doit décrire le type de données fournies, les procédures d’examen et de vérification de ces dernières de même que les procédures et les mesures appliquées pour garantir la suffisance, la fiabilité et l’exactitude des données d’évaluation.

L’obligation prévue par la loi selon laquelle l’actuaire désigné doit soumettre un rapport accompagnant l’état annuel suppose que l’actuaire désigné a appliqué la norme de prudence indiquée implicitement dans les normes de pratique de l’ICA. Cela oblige plus particulièrement l’actuaire désigné à établir des méthodes de contrôle adéquates lui permettant de vérifier que les données utilisées sont fiables et suffisantes pour le besoin de l’évaluation des engagements actuariels et autres liés aux polices.

Dans le cas où l’auditeur externe n’aurait pas terminé son travail au moment où l’actuaire désigné émet son opinion, se reporter à la section 6.2, Formulation de l’opinion.

6.8 Charges

L’actuaire désigné doit indiquer comment les charges directement attribuables sont déterminées et comment les charges totales de l’entité sont réparties entre les frais d’acquisition, les frais de gestion et d’administration des polices et les autres frais (voir les exemples indiqués aux paragraphes B65(f), B65(l), etc. de l’IFRS 17). Il doit ventiler l’information par type de contrat (contrats d’assurance [ou de réassurance] émis et contrats de réassurance détenus).

Il doit aussi décrire les répartitions de l’ensemble des frais d’acquisition directement attribuables dans un portefeuille aux groupes dans ce portefeuille, ainsi que les répartitions des frais d’acquisition directement attribuables aux renouvellements futurs de contrats (hors du périmètre des nouveaux contrats) aux groupes futurs sur une base systématique, cohérente et rationnelle.

L’actuaire désigné doit préciser le type de charges d’investissement qui sont considérées comme directement attribuables.

Il doit indiquer le traitement des frais d’acquisition pour une période de couverture d’un an ou moins.

Les flux de trésorerie liés aux frais d’acquisition qui sont engagés avant la comptabilisation du groupe de contrats d’assurance auxquels ils se rattachent doivent être considérés à titre d’actif. Cet actif sera réputé être l’actif aux fins des flux de trésorerie liés aux frais d’acquisition.

- L’actuaire désigné doit décrire les deux tests de recouvrabilité (exigés en vertu des paragraphes 17.28E et B35D de l’IFRS 17) d’un actif au titre des flux de trésorerie liés aux frais d’acquisition si les faits et circonstances indiquent que l’actif a pu se déprécier.

6.9 Classement des contrats

Cette exigence ne vise que la première année de mise en œuvre de l’IFRS 17, soit l’exercice 2023. S’il y a lieu, l’actuaire désigné doit déclarer dans le tableau suivant tout changement apporté au classement d’un contrat par suite du passage de l’IFRS 4 à l’IFRS 17 (p. ex., de contrat d’investissement selon l’IFRS 4 à contrat d’assurance selon l’IFRS 17 ou vice versa), le montant du passif ou de l’actif, et le motif du reclassement :

| Branche d’assurance | Passif ou actif des contrats d’assurance (en milliers de dollars) selon l’IFRS 4 (au 31 décembre 2022) | Passif ou actif des contrats d’assurance (en milliers de dollars) selon l’IFRS 17 (au 31 décembre 2023) | Motif du reclassement |

|---|---|---|---|

| vide | vide | vide | vide |

| vide | vide | vide | vide |

| vide | vide | vide | vide |

6.10 Déclaration des données sur les portefeuilles

L’actuaire désigné est tenu de déclarer comment chaque portefeuille est établi au niveau de l’entité juridique. Il doit indiquer tout changement important par rapport au RAD de l’exercice précédent.

La déclaration des données sur chaque portefeuille doit :

- énumérer et décrire les branches d’assurance de l’actuaire désignéNote de bas de page 2 pour chaque portefeuille dans le tableau 1 du tableur supplémentaire annexé;

- L’actuaire désigné doit décrire en quelques mots les circonstances spécifiques de détermination du périmètre des contrats, pour un contrat individuel ou le portefeuille de contrats.

6.11 Estimations des flux de trésorerie futurs

Le RAD doit faire état de toutes les composantes des flux de trésorerie futurs, ce qui peut inclure les éléments suivants :

- Dresser la liste des flux de trésorerie futurs qui sont compris dans les estimations et indiquer comment ils sont générés.

- Décrire les flux de trésorerie liés aux frais de règlement, pour lesquels on fait normalement la distinction entre frais internes (non imputés) et frais externes (imputés). Certains actuaires combinent les frais externes avec les sinistres subis et fondent leur analyse sur le total des sinistres et des frais. D’autres calculent des provisions distinctes pour l’indemnisation et les frais externes. Ces deux méthodes sont acceptables, mais l’actuaire désigné doit clairement indiquer l’approche qui a été suivie. Diverses méthodes servent à constituer des provisions pour frais de règlement internes. Toute méthode conforme à la pratique actuarielle reconnue est acceptable. Le RAD doit décrire la méthode retenue et les changements de méthodes comparativement aux rapports précédents. Les répercussions de ces changements doivent être clairement indiquées et, si elles sont importantes, elles doivent être mentionnées dans le sommaire.

6.12 Courbe d’actualisation

Le RAD doit faire état de ce qui suit et justifier les données d’entrée, les hypothèses et les méthodes utilisées :

- Décrire la ou les méthodes utilisées pour établir la courbe d’actualisation (approche descendante, approche ascendante, etc.) et justifier le choix de la méthode utilisée.

- Les taux d’actualisation en découlant peuvent prendre la forme de taux à terme ou de taux au comptant. Indiquer la forme utilisée et justifier ce choix.

- S’agissant des effets du risque financier (IFRS 17, paragraphe B74(b)), s’il y a lieu, un assureur peut utiliser des taux d’actualisation qui tiennent compte de ces effets, ajuster les flux de trésorerie en fonction de ces effets ou recourir à des combinaisons.

- Si l’entité utilise des taux d’actualisation qui tiennent compte de l’effet du risque financier, décrire comment ces taux sont ajustés.

- Si l’entité ajuste les flux de trésorerie pour tenir compte de l’effet du risque financier, fournir des précisions et énumérer les types de flux de trésorerie touchés.

- Indiquer les taux d’actualisation totaux par exercice et par catégorie de liquidité dans le tableau 3 du tableur supplémentaire annexé, en commençant par « 1 » pour la catégorie la plus liquide (ayant la prime d’illiquidité la plus faible) et ainsi de suite. Les taux sans risque (taux au comptant) ne doivent être fournis que pour l’approche ascendante.

- Pour les contrats évalués selon la méthode de la répartition des primes (MRP), l’actuaire désigné doit déclarer tous les groupes de contrats (séparément pour le PSS et le PCR) dont les flux de trésorerie futurs ne sont pas ajustés selon l’effet de la valeur temps de l’argent et l’effet du risque financier, dans les conditions suivantes :

- pour les flux de trésorerie futurs liés au PSS, on s’attend à ce qu’ils soient versés ou reçus dans les 12 mois suivant le moment où les sinistres surviennent; ou

- pour les flux de trésorerie futurs liés au PCR, le temps qui s’écoule, pour chaque partie de la couverture, entre le moment où l’entité fournit la partie de la couverture en question et la date d’échéance de la prime qui s’y rattache n’excède pas un an.

6.12.1 Approche ascendante

Si l’approche ascendante est utilisée, il faut préciser les éléments qui suivent.

- Taux sans risque

- Décrire la ou les méthodes utilisées pour établir la portion observable de la courbe de taux sans risque (utilisation d’obligations d’État, de swaps, etc.).

- Décrire la source d’information utilisée pour construire les taux sans risque et la durée de la période observable.

- Ventiler les taux sans risque par exercice (s’il y a lieu) dans le tableau 3 du tableur supplémentaire annexé.

- Prime d’illiquidité

- Décrire les catégories de liquidité (en commençant par « 1 » pour la catégorie la plus liquide ayant la prime d’illiquidité la plus faible et ainsi de suite) utilisées pour classer les contrats ou produits d’assurance et les sinistres survenus, et indiquer le nombre de catégories utilisées.

- Pour le PSS et le PCR, respectivement, dresser la liste des branches d’assurance de l’actuaire désigné (auto, biens, etc.) à inclure dans chaque catégorie de liquidité.

- Justifier le nombre de catégories jugé nécessaire et suffisant.

- Décrire les facteurs utilisés pour évaluer les caractéristiques de liquidité des contrats d’assurance (caractéristiques, valeur de sortie, valeur inhérente, coût de sortie, etc.).

- Décrire la ou les techniques utilisées pour établir la prime d’illiquidité par catégorie de liquidité.

- Portefeuille de réplication

- Décrire les types de produits dont l’évaluation se ferait au moyen d’un portefeuille de réplication et justifier le choix de cette méthode.

- Décrire comment le portefeuille de réplication est établi, c’est-à-dire comment l’entité veille à ce que les flux de trésorerie du portefeuille (IFRS 17, paragraphe B46) correspondent exactement à ceux du passif des contrats quant au montant, à l’échéancier et à l’incertitude, dans tous les scénarios.

- Décrire de façon générale les types d’actifs qui doivent composer chaque portefeuille de réplication et justifier les décisions.

6.12.2 Approche descendante

Si l’approche descendante est utilisée, il faut préciser les éléments qui suivent.

- Portefeuille de référence

- Indiquer si l’on utilise les propres actifs de l’entité, une composition d’actifs hypothétique ou les deux, et justifier le choix de la méthode. Si l’on utilise une composition d’actifs hypothétique, préciser la composition des actifs, les types d’actifs utilisés, la cote de crédit, etc., et expliquer le bien-fondé de ce choix.

- Décrire les types d’actifs qui doivent composer chaque catégorie de liquidité d’un portefeuille et expliquer en quoi le portefeuille de référence choisi est adapté à la catégorie de liquidité.

- Décrire tous les ajustements apportés aux courbes de taux pour éliminer les facteurs sans rapport avec l’évaluation des contrats d’assurance (risque de crédit, risque de marché et/ou autres ajustements au titre du risque). Préciser les facteurs qui ont été éliminés et les méthodes utilisées pour déterminer les ajustements pour chacune des catégories d’actifs suivantes :

- Obligations de sociétés

- Actions de sociétés ouvertes

- Actifs à revenu non fixe autres que des actions de sociétés ouvertes (préciser les catégories d’actifs)

- Autres

- Décrire tout ajustement apporté pour tenir compte des différences entre les caractéristiques de liquidité des contrats d’assurance et celles du portefeuille de référence.

6.12.3 Courbes de référence pour les catégories liquide et illiquide

- Les courbes de référence liquide et illiquide sont définies comme étant les courbes d’actualisation de l’IFRS 17 – Fiera Capital de l’ICA, que l’on peut trouver à la rubrique « Les taux et les indices » de la section « Ressources » du site Web de l’ICA.

- Le RAD doit inclure le tableau 2 du tableur supplémentaire annexé dûment rempli.

- L’actuaire désigné doit aussi indiquer si les données de Fiera Capital ont été utilisées pour calculer la prime d’illiquidité et justifier son choix.

- Si les courbes de référence ne correspondent pas aux courbes d’actualisation de l’entité utilisées pour calculer la valeur actualisée des estimations des flux de trésorerie futurs aux fins de la présentation d’information financière, l’actuaire désigné doit expliquer le choix et décrire les principaux facteurs à l’origine des différences.

- Si les courbes d’actualisation de l’entité sont supérieures aux courbes de référence correspondantesNote de bas de page 3, quelle que soit la duration, l’actuaire désigné doit comparer la valeur actualisée des estimations des flux de trésorerie futurs obtenue au moyen des courbes d’actualisation de l’entité à celle obtenue au moyen des courbes de référence, et indiquer le résultat de cette comparaison.

6.13 Ajustement au titre du risque non financier

L’actuaire désigné doit déclarer le montant de l’ajustement au titre du risque sur une base bruteNote de bas de page 2 et sur une base nette ou cédéeNote de bas de page 2, ainsi que la technique utilisée pour établir l’ajustement dans les tableaux 4.1 et 4.2 du tableur supplémentaire annexé. Il doit indiquer le niveau de confiance de l’ajustement au titre du risque au niveau de l’entité dans le tableau 4.1.

L’actuaire désigné doit indiquer le niveau de regroupement utilisé pour déterminer l’ajustement au titre du risque non financier et expliquer en quoi ce niveau représente au mieux la vision qu’a l’entité de l’indemnité qu’elle exige pour la prise en compte de l’incertitude. Si l’ajustement est déterminé selon un niveau de regroupement plus large que les groupes de contrats, l’actuaire désigné doit décrire comment l’ajustement au titre du risque non financier serait réparti entre différents groupes.

Si l’entité comprend plusieurs entités et que la diversification se fait entre les entités, l’actuaire désigné doit l’expliquer.

Il doit décrire la méthode utilisée pour établir l’ajustement au titre du risque et fournir une justification faisant état de l’indemnité que l’entité exige pour la prise en compte de l’incertitude dans ses flux de trésorerie.

L’actuaire désigné doit décrire, s’il y a lieu, comment est construite la courbe d’actualisation utilisée pour actualiser l’ajustement au titre du risque, préciser si cette courbe est différente de celle utilisée pour les flux de trésorerie futurs qui s’y rattachent, et justifier l’approche choisie.

Il doit préciser l’information utilisée pour établir l’ajustement au titre du risque, le cas échéant, notamment ce qui suit.

Approche fondée sur le coût du capital

L’actuaire désigné doit déclarer :

- Les montants projetés du capital, le taux du coût du capital et les taux d’actualisation utilisés pour déterminer l’ajustement au titre du risque au niveau de l’entité. L’information doit figurer dans les tableaux 5.1 à 5.4 du tableur supplémentaire annexé.

- Les techniques utilisées pour déterminer le montant moyen du capital et tout ajustement qu’on a apporté au montant du capital pour calculer l’ajustement au titre du risque (p. ex., suppression d’une composante du capital liée aux risques autres que les risques non financiers visés par l’ajustement).

- La méthode et les facteurs utilisés dans le choix du taux du coût du capital.

- La façon dont l’ajustement global au titre du risque est réparti entre les portefeuilles et les groupes de contrats.

- Si l’entité choisit de tenir compte des avantages de diversification dans son ajustement au titre du risque :

- Les techniques utilisées pour tenir compte de la diversification, y compris toute matrice de corrélation.

- Comment les avantages de diversification sont pris en compte au niveau de consolidation pertinent.

- La ou les techniques utilisées pour déterminer le niveau de confiance du montant de l’ajustement au titre du risque.

- L’actuaire désigné doit quantifier, signaler et justifier l’effet des changements de l’exercice précédent dans la cible de rendement du capital retenue, y compris le retraitement en 2022 dans la première année de la mise en œuvre de l’IFRS 17. Il doit également signaler dans le sommaire l’effet des changements dans la cible de rendement retenue, si celui-ci est important.

Approche fondée sur les techniques quantiles

L’actuaire désigné doit déclarer :

- La méthode (distribution de probabilité pour la valeur actualisée des flux de trésorerie, simulation Monte-Carlo ou autre modélisation de scénario) utilisée pour générer la distribution des risques.

- La ou les techniques utilisées pour déterminer le niveau de confiance du montant de l’ajustement au titre du risque.

- La façon dont l’ajustement global au titre du risque est réparti entre les portefeuilles ou les groupes de contrats.

- Si l’entité choisit de tenir compte des avantages de diversification dans son ajustement au titre du risque :

- Les techniques utilisées pour tenir compte de la diversification, y compris toute matrice de corrélation.

- Comment les avantages de diversification sont pris en compte au niveau de consolidation pertinent.

- L’actuaire désigné doit quantifier, signaler et justifier l’effet des changements de l’exercice précédent dans les quantiles retenus, y compris le retraitement en 2022 dans la première année de la mise en œuvre de l’IFRS 17. Il doit également signaler dans le sommaire l’effet des changements dans les quantiles retenus, si celui-ci est important.

Approche fondée sur la marge

L’actuaire désigné doit déclarer :

- Le niveau de marge utilisé pour chaque branche d’assurance de l’actuaire désigné et justifier ce niveau.

- Comment les marges tiennent compte de la diversification des risques non financiers dans les divers groupes de contrats de l’entité.

- L’actuaire désigné doit quantifier, signaler et justifier l’effet des changements de l’exercice précédent dans les marges retenues, y compris le retraitement en 2022 dans la première année de la mise en œuvre de l’IFRS 17. Il doit également signaler dans le sommaire l’effet des changements des marges retenues, si celui-ci est important.

Approche combinée ou hybride

L’actuaire désigné doit déclarer les informations susmentionnées en vertu des approches applicables, s’il y a lieu.

6.14 Passif au titre des sinistres survenus

Le PSS est constitué des flux de trésorerie d’exécution afférents aux services passés affectés aux groupes de contrats à cette date. Les flux de trésorerie d’exécution comprennent la meilleure estimation des flux de trésorerie futurs, ajustée pour refléter la valeur temps de l’argent (s’il y a lieu), ainsi qu’un ajustement au titre du risque non financier.

6.14.1 Estimations des flux de trésorerie futurs

Les observations concernant les estimations des flux de trésorerie futurs doivent contenir des détails sur le calcul des flux de trésorerie bruts, cédés et nets. Normalement, l’actuaire désigné calcule directement deux de ces flux de trésorerie et arrive au troisième par addition ou soustraction. Les flux de trésorerie calculés directement varieront selon les circonstances de l’entité et les préférences de l’actuaire désigné, mais chacun des flux de trésorerie doit être raisonnable.

Les données, l’analyse et les commentaires découleront normalement des branches d’assurance de l’actuaire désigné. Ce dernier choisira ces branches en fonction de la crédibilité et de l’homogénéité des données résultantes. Si les branches d’assurance de l’actuaire désigné diffèrent de celles du rapport précédent, le RAD de l’exercice en cours doit définir clairement les raisons des changements. Dans certains cas, il peut convenir d’employer différentes branches pour les flux de trésorerie cédés et les flux de trésorerie bruts et nets. Les commentaires doivent indiquer si l’entité est exposée ou non à un volume important de litiges de masse ou de sinistres latents et si elle a connu un événement subséquent. Si l’entité est ainsi exposée, l’actuaire désigné traitera de la nature de ces sinistres et de la façon dont ils ont été pris en compte dans le calcul des estimations des flux de trésorerie futurs liés au PSS.

Si les branches d’assurance de l’actuaire désigné n’englobent pas toutes les polices souscrites par l’entité (p. ex., les syndicats d’assureurs et les plans de répartition des risques), le RAD doit clairement indiquer les montants additionnels et les présenter dans un tableau de rapprochement.

Dans le calcul des flux de trésorerie futurs pour chaque branche d’assurance de l’actuaire désigné, l’actuaire désigné doit à tout le moins tenir compte de ce qui suit :

- tout montant pour récupération et subrogation;

- toute tendance significative quant à la gravité et à la fréquence des sinistres;

- toute modification importante à la protection conférée par les polices;

- les variations du coût de la réassurance ou des ententes de réassurance;

- toute modification des délais de déclaration et de règlement des sinistres;

- les modifications des pratiques de constitution de provisions pour pertes;

- l’effet des modifications apportées à la réglementation;

- les charges d’administration des polices directement attribuables doivent être incluses dans l’estimation des flux de trésorerie futurs qui ne sont pas comptabilisés dans les frais de règlement imputés et les frais de règlement non imputés.

Les commentaires doivent traiter de toute évolution importante (favorable ou défavorable) au chapitre des changements dans les estimations finales établies au cours des années antérieures, des raisons de cette évolution de même que des changements de méthodes et d’hypothèses qui empêcheraient la survenance de toute évolution systématique.

6.14.2 Actualisation des estimations de flux de trésorerie futurs

L’entité doit ajuster les estimations de flux de trésorerie futurs afin de refléter la valeur temps de l’argent et les risques financiers liés à ces flux de trésorerie, dans la mesure où ces risques n’ont pas été pris en compte dans les estimations de flux de trésorerie, à moins que l’entité n’ait choisi d’appliquer le paragraphe 59(b) de l’IFRS 17, auquel cas l’actuaire désigné doit déclarer la ou les branches d’assurance qu’il a utilisées.

6.14.3 Ajustement au titre du risque non financier

Le PSS nécessite toujours un ajustement explicite au titre du risque. L’actuaire désigné est tenu de déclarer la méthode utilisée pour établir l’ajustement et le montant de l’ajustement appliqué au PSS dans les colonnes (01) et (02) des tableaux 4.1 et 4.2 du tableur supplémentaire annexé.

6.14.4 Comparaison des résultats techniques réels avec les résultats techniques prévus des évaluations de fin d’exercice précédentes

Les résultats techniques réels visent les évaluations ultimes brutes et nettes ou cédées non actualisées choisies pour chaque année de survenance pour chaque branche d’assurance de l’actuaire désigné, en date de la fin de l’exercice (le 31 décembre ou le 31 octobre). Les résultats techniques prévus contenus dans les évaluations précédentes visent les évaluations ultimes non actualisées retenues par l’actuaire désigné en date de la fin de chaque exercice. S’il n’existe pas d’évaluations ultimes non actualisées (provisions tabulaires) pour une branche d’assurance, alors les évaluations ultimes actualisées peuvent être utilisées. Le RAD doit préciser le total, toutes branches confondues, et les totaux partiels, s’il est utile de le faire.

Pour évaluer l’effet des modifications apportées aux estimations des flux de trésorerie futurs, le BSIF exige des entités qu’elles comparent, sur une base non actualisée, les résultats techniques réels avec les résultats techniques prévus de chaque branche d’assurance de l’actuaire désigné et de toutes les branches combinées par année de survenance sur dix années d’évaluation. Toutefois, s’il n’y a pas de données sur dix années d’évaluation, l’actuaire désigné doit non seulement le signaler, mais tendre vers la norme de dix ans. Les comparaisons doivent être fournies sur une base brute, et nette ou cédée. Normalement, elles comprendront les frais de règlement externes, et excluront les frais de règlement internes de même que les secteurs d’activité que l’actuaire désigné n’aura pas examinés (p. ex., les syndicats d’assureurs).

En outre, l’actuaire désigné doit comparer les résultats techniques réels avec les résultats techniques prévus de l’évaluation de fin d’exercice précédent pour déterminer l’évolution sur un an en remplissant les tableaux 6.1 et 6.3 du tableur supplémentaire annexé par branche d’assurance de l’actuaire désigné. Il doit aussi préciser la cause de toute évolution importante (favorable ou défavorable) pour chaque branche. Parmi les principales causes importantes, on peut citer les changements de données sur les sinistres réels, de facteurs d’évolution des sinistres, de méthodes de projection, de rapports sinistres-primes prévusNote de bas de page 2, et d’autres changements.

Si les branches d’assurance de l’actuaire désigné sont modifiées, ce dernier doit imputer le passif total réel au titre des sinistres survenus d’après les rapports antérieurs aux branches actuelles de l’actuaire désigné en utilisant une approximation raisonnable. Pour le premier exercice suivant le changement, le RAD doit faire état du changement en utilisant également les anciennes branches d’assurance de l’actuaire désigné.

S’il utilise l’année de souscription ou d’assurance plutôt que l’année de survenance, l’actuaire désigné peut fournir une comparaison entre les résultats techniques réels et les résultats techniques prévus en utilisant les rapports sinistres-primes prévus à partir des données de l’année de souscription ou d’assurance. Dans ce cas, l’actuaire désigné doit en estimer l’effet en dollars, normalement en multipliant la variation du rapport sinistres-primes par les produits des activités d’assurance ou les primes acquises de l’année de souscription ou d’assurance à la fin de l’exercice précédent. Pour l’évolution sur un an, l’actuaire désigné doit remplir les tableaux 6.2 et 6.4.

Chaque fois qu’il constate des écarts importants entre les évaluations ultimes pour une année de survenance, de souscription ou d’assurance donnée où la période de couverture a expiré, l’actuaire désigné doit fournir un commentaire expliquant ces changements des évaluations ultimes pour chaque année de survenance, de souscription ou d’assurance. L’actuaire désigné doit aussi discuter de toute mesure prise pour atténuer le risque que des écarts semblables surviennent de nouveau. Il doit mettre à jour les commentaires formulés dans les RAD antérieurs à la lumière des résultats techniques réels les plus récents. Dans cette section, l’actuaire désigné peut appliquer une norme plus élevée que la norme d’importance retenue pour éliminer les commentaires sur les fluctuations normales des données. Il convient d’utiliser une norme moins stricte pour chaque branche d’assurance, et une norme modérément plus rigoureuse pour les années de survenance plus anciennes afin de ne pas répéter certains commentaires moins importants tirés de RAD antérieurs.

Il peut exister des écarts importants entre les données sur l’évolution des sinistres déclarées à la page 60.45 de l’état annuel et celles qui figurent dans la comparaison des résultats techniques réels. Le BSIF convient que l’entité n’est pas tenue de s’appuyer sur le RAD pour remplir la page 60.45, et que l’imputation des frais de règlement internes, de la Facility Association, etc., pourrait engendrer des écarts. L’actuaire désigné doit informer l’entité de tout écart important et en expliquer les raisons dans le RAD ou indiquer qu’aucun écart n’a été constaté.

L’évolution ultime des sinistres devrait être la même que celle calculée en additionnant les colonnes (3) et (6), en utilisant les données des tableaux d’analyse des sinistres non payés et du rapport sinistres-primes (TASNPRSP) du RAD en vigueur en comparaison à celles des RAD des exercices précédents. L’actuaire désigné doit quantifier et expliquer toute différence prévue qui est attribuable à la modification de la présentation des données dans les TASNPRSP.

6.15 Passif au titre de la couverture restante

Selon la méthode générale d’évaluation (MGE), le PCR est constitué des flux de trésorerie d’exécution afférents aux services futurs affectés aux groupes de contrats à cette date et de la marge sur services contractuels (MSC) des groupes de contrats à cette date. Les flux de trésorerie d’exécution comprennent la meilleure estimation des flux de trésorerie futurs, un ajustement pour tenir compte de la valeur temps de l’argent, ainsi qu’un ajustement au titre du risque non financier.

Selon la MRP, l’entité doit évaluer le PCR, exclusion faite de l’élément de perte, lors de la comptabilisation initiale et à la fin de chaque période de présentation de l’information financière ultérieure en ajustant les primes reçues pour différentes composantes (flux de trésorerie liés aux frais d’acquisition, composant investissement, etc.) comme l’exigent les paragraphes 55 à 59 de l’IFRS 17. Les primes reçues sont habituellement réparties en fonction de l’écoulement du temps sur la période de couverture. L’actuaire désigné doit déclarer les cas où la base de la répartition diffère de l’écoulement du temps au cours de la période de couverture pour un portefeuille donné.

6.15.1 Méthode d’évaluation

L’actuaire désigné doit indiquer les portefeuilles et les groupes de contrats ainsi que la méthode d’évaluation s’y rapportant.

- Pour les groupes de contrats évalués selon la MRP, justifier en détail :

- comment l’entité a rempli les conditions d’admissibilité (résumer, s’il y a lieu, les calculs ou les tests effectués);

- la méthode qu’elle a choisie pour comptabiliser les flux de trésorerie liés aux frais d’acquisition;

- la procédure ou le processus utilisé pour conclure à des groupes de contrats déficitaires.

- Pour chaque portefeuille, l’actuaire désigné doit indiquer les groupes de contrats, les méthodes d’évaluation et la justification du regroupement dans le tableau 7.1, pour les contrats d’assurance (ou de réassurance) émis, et le tableau 7.2, pour les contrats de réassurance détenus, du tableur supplémentaire annexé. L’actuaire désigné doit déclarer tout changement important touchant les portefeuilles, les groupes de contrats et les méthodes d’évaluation qui s’y rattachent par rapport au RAD de l’exercice précédent.

- Pour chaque portefeuille, l’actuaire désigné doit aussi préciser :

- les facteurs utilisés pour définir les groupes de contrats d’assurance aux fins de la comptabilisation des produits des activités d’assurance;

- les tests ou les facteurs utilisés pour définir les groupes de contrats qui, au moment de la comptabilisation initiale, sont déficitaires, n’ont pas de possibilité importante de devenir déficitaires et les autres contrats du portefeuille.

6.15.2 Estimations des flux de trésorerie futurs

Le BSIF s’attend à ce que l’actuaire désigné commente toutes les composantes des flux de trésorerie futurs selon la MGE ou des groupes de contrats déficitaires selon la MRP, et plus particulièrement les éléments suivants (si un élément ne s’applique pas, il doit l’indiquer) :

- les pertes attendues, les charges directement attribuables autres que les frais d’acquisition et les frais de service à l’égard des polices en vigueur;

- les commissions de courtier ou d’agent prévues;

- les ajustements prévus (en plus ou en moins) des polices tarifées en fonction de l’expérience;

- les encaissements de primes attendus;

- les modifications prévues des primes attribuables à des audits, à la production tardive de relevés ou à des avenants.

- les ajustements prévus des commissions au titre des polices à commission variable;

- les montants des sorties nettes pour les contrats déficitaires émis à l’avance.

On devrait trouver dans les commentaires une mention précisant si l’entité a connu des événements subséquents ou non. Le cas échéant, l’actuaire désigné doit décrire la nature de l’événement et la façon dont il a été traité dans le calcul des provisions pour le PCR.

Les estimations des flux de trésorerie futurs doivent aussi détailler comment sont déterminées les polices futures qui ne sont pas encore souscrites pour les contrats de réassurance détenus, c’est-à-dire les estimations des flux de trésorerie futurs au titre des futurs contrats de réassurance détenus qui couvrent la portion non expirée des contrats d’assurance (ou de réassurance) émis. Ces flux de trésorerie incluent les sinistres attendus recouvrables, nets des coûts de réassurance futurs attendus.

6.15.3 Actualisation des estimations de flux de trésorerie futurs

S’il y a lieu, l’entité doit ajuster les estimations de flux de trésorerie futurs afin de refléter la valeur temps de l’argent et les risques financiers liés à ces flux de trésorerie, dans la mesure où ces risques n’ont pas été pris en compte dans les estimations de flux de trésorerie.

6.15.4 Ajustement au titre du risque non financier

Pour les portefeuilles ou les groupes de contrats évalués selon la MRP, un ajustement explicite au titre du risque pour le PCR n’est pas nécessaire lorsque les groupes de contrats ne sont pas considérés comme déficitaires. Toutefois, si les faits et les circonstances indiquent que les groupes de contrats deviennent déficitaires, l’actuaire désigné doit indiquer l’ajustement explicite au titre du risque utilisé dans le calcul de l’élément de perte pour ces groupes. Dans ce cas, l’actuaire désigné doit remplir la colonne (05) des tableaux 4.1 et 4.2 du tableur supplémentaire annexé.

Pour les portefeuilles ou les groupes de contrats évalués selon la MGE, un ajustement explicite au titre du risque est nécessaire. L’actuaire désigné est tenu de déclarer la méthode utilisée pour établir l’ajustement et le montant de l’ajustement appliqué au PCR dans les colonnes (03) et (04) des tableaux 4.1 et 4.2 du tableur supplémentaire annexé.

6.15.5 Marge sur services contractuels

L’actuaire désigné doit décrire la méthode utilisée pour déterminer le taux d’actualisation arrêté qui s’appliquait à la date de comptabilisation initiale afin d’évaluer la MSC et la méthode utilisée pour calculer l’intérêt à capitaliser sur la MSC.

L’actuaire désigné doit expliquer ce qui suit :

- Le nombre de groupes dans chacun des portefeuilles mentionnés aux tableaux 7.1 et 7.2 et les facteurs utilisés (p. ex., segmentation des niveaux de rentabilité) pour déterminer si le nombre de groupes est approprié. Expliquer comment on évalue la rentabilité des contrats pour les affecter aux groupes pertinents, et justifier les autres critères utilisés.

- Les facteurs généraux utilisés pour déterminer les unités de couverture et sélectionner le taux d’actualisation. Si aucun taux d’actualisation n’est utilisé, l’actuaire désigné doit le justifier.

6.15.6 Élément de perte

L’actuaire désigné doit expliquer les principaux facteurs qui déterminent les éléments suivants :

- l’élément de perte pour chaque groupe de contrats déficitaires au moment de la comptabilisation initiale;

- l’élément de perte pour chaque groupe de contrats pour lesquels un élément de perte survient lors d’une évaluation ultérieure;

- selon la MGE, l’actuaire désigné doit aussi décrire les changements subséquents à l’élément de perte pour chacun des groupes de contrats déficitaires.

Lorsqu’un contrat de réassurance détenu ne couvre qu’une partie du groupe de contrats déficitaires sous-jacents, l’actuaire désigné doit indiquer la méthode de répartition systématique et rationnelle utilisée pour déterminer la part des pertes du groupe de contrats déficitaires qui est réassurée. Il doit expliquer comment la composante de recouvrement des pertes est établie.

L’actuaire désigné doit décrire la méthode utilisée pour répartir les variations des flux de trésorerie d’exécution du PCR qui sont précisées au paragraphe 50(a) de l’IFRS 17.

Pour les contrats d’assurance qui sont évalués selon la MRP, il faut fournir des observations concernant les faits et circonstances liés aux groupes de contrats d’assurance pour lesquels un élément de perte survient lors d’une évaluation ultérieure, et indiquer le montant des éléments de pertes, par groupe et par portefeuille.

6.16 Autres passifs et actifs

L’actuaire désigné doit commenter la suffisance des provisions à l’égard des régimes avec franchise auto-assurée, laquelle représente la portion d’un sinistre qui est payable par le titulaire de la police. Elle doit être déclarée nette de la réassurance, et non nette des actifs sous‑jacents. Le RAD doit décrire ces provisions et fournir des détails au sujet de leur calcul.

Si l’actuaire désigné détermine des passifs ou des actifs qui ne sont pas inclus dans les précédentes sections, il doit décrire ces passifs ou ces actifs ainsi que les méthodes et les hypothèses utilisées pour les évaluer.

6.17 Conciliation des passifs

L’actuaire désigné doit fournir les tableaux sur la conciliation des passifs pour chaque portefeuille indiqué dans les tableaux 8.1 et 8.2 du tableur supplémentaire annexé, séparément pour les contrats d’assurance (ou de réassurance) émis et les contrats de réassurance détenus. Ces tableaux doivent être élaborés selon le niveau de l’entité juridique.

6.18 Passif au titre des contrats d’investissement et de service

L’actuaire désigné doit remplir le tableau 9 du tableur supplémentaire annexé pour le passif au titre des contrats d’investissement et de service, s’il y a lieu.

6.19 Montant transitoire

Pour les contrats évalués selon l’application rétrospective modifiée, l’application rétrospective intégrale ou l’approche fondée sur la juste valeur au moment du passage à l’IFRS 17, détailler comment l’entité détermine l’évaluation des contrats à la date de la transition et comment la MSC est déterminée.

Si l’entité traite des polices d’assurance titres, détailler la méthode utilisée pour déterminer le montant transitoire des contrats d’assurance titres à la date de la transition.

7. Autres informations à produire

7.1 Nouvelle nomination

Le BSIF s’attend à ce que l’actuaire désigné possède les qualifications indiquées dans sa ligne directrice E-15, Actuaire désigné : Dispositions législatives, qualifications et examen par des pairs. Le RAD doit indiquer clairement tout écart par rapport à ces exigences, de même que les mesures qui sont ou seront prises pour respecter les exigences au chapitre des qualifications.

Si l’actuaire désigné a été nommé au cours de l’année écoulée, le RAD doit contenir les renseignements suivants :

- la date de la nomination;

- la date de la démission de l’actuaire désigné précédent;

- la date à laquelle le BSIF a été avisé de la nomination;

- la confirmation de la communication avec l’actuaire désigné précédent, comme l’exige le paragraphe 364(1) de la LSA;

- une liste des qualifications de l’actuaire désigné en tenant dûment compte, entre autres, des règles de déontologie de l’ICA.

7.2 Rapport annuel devant être présenté au conseil d’administration ou au comité d’audit

Pour une entité canadienne, l’actuaire désigné doit préciser dans son rapport la date à laquelle il a rencontré le conseil d’administration ou le comité d’audit de celui-ci, conformément à l’alinéa 203(3)f) de la LSA.

Pour une entité étrangère, l’actuaire désigné doit préciser dans son rapport la date à laquelle il a rencontré l’agent principal, conformément à l’article 630 de la LSA.

7.3 Exigences en matière de formation professionnelle continue

Dans son rapport, l’actuaire désigné doit confirmer qu’il respecte les exigences de l’ICA en matière de formation professionnelle continue.

7.4 Communication des modalités de rémunération

L’actuaire désigné doit communiquer les modalités de sa rémunération, démarche qui s’inscrit dans les principes régissant les bonnes pratiques de rémunération du Conseil de stabilité financière (FSF Principles for Sound Compensation Practices), auxquels souscrit le BSIF. L’énoncé de communication doit se présenter de la façon suivante.

Communication des modalités de rémunération

Je confirme que toute ma rémunération directe et indirecte a été établie de la façon suivante :

Ligne à remplir__________________________________________________________

Ligne à remplir__________________________________________________________

Ligne à remplir__________________________________________________________

Ligne à remplir__________________________________________________________

Je confirme que j’ai exécuté mon mandat à titre d’actuaire désigné de façon indépendante de tout intérêt personnel, ou de toute influence, intérêt ou rapport à l’égard des affaires de mes clients ou de mon employeur qui pourrait nuire à mon jugement professionnel ou à mon objectivité.

Je confirme que ma loyauté est intacte et que j’ai déclaré à tous les utilisateurs directs connus de mes services à titre d’actuaire désigné toutes les méthodes utilisées pour établir ma rémunération (et la rémunération du cabinet pour lequel je travaille, ou les deux, selon le cas).

Si l’actuaire désigné travaille auprès d’une entité d’assurance, il doit dresser une liste des composantes majeures de sa rémunération, notamment son salaire de base, les primes reçues en espèces ou en actions, les prestations de retraite ou autres avantages importants, toute autre forme de rémunération (p. ex., prime d’embauche et indemnité de départ) et les avantages indirects (p. ex., indemnité pour usage de véhicule personnel).

Lorsqu’un élément de la rémunération de l’actuaire désigné, parmi ceux énumérés ci-dessus, varie en fonction du rendement de l’entité, la valeur de cet élément en pourcentage cible du salaire de base doit être précisée. Il pourrait s’agir, par exemple, d’une participation à un régime de primes ou à un programme d’options d’achat d’actions qui repose sur les résultats de l’entité. L’entité doit déclarer la base du calcul du montant de ces éléments de rémunération variables.

Si l’actuaire désigné agit à titre d’expert-conseil indépendant pour l’entité, le BSIF exige notamment la production des renseignements suivants :

- Les honoraires d’expert-conseil à verser pour la préparation du RAD, de l’ESF et de tout autre travail réalisé à titre d’actuaire désigné visant l’exercice financier en cours de l’entité.

- La base du calcul des honoraires d’expert-conseil pour les travaux de l’actuaire désigné (p. ex., honoraires fixes, honoraires fondés sur le temps et les dépenses, plafond d’honoraires) et une mention précisant si les honoraires comprennent des mesures incitatives ou une rémunération fondée sur les résultats.

- La proportion, en pourcentage, des honoraires d’expert-conseil à verser à l’actuaire désigné par l’entité par rapport à la charge de rémunération totale facturée à l’entité par l’entité juridique canadienne du cabinet de conseil dans son exercice précédent (<10 %, de 10 à 25 %, de 25 à 50 %, de 50 à 75 %, 75 % et plus).

- La proportion, en pourcentage, des honoraires d’expert-conseil à verser à l’actuaire désigné par l’entité par rapport à la charge de rémunération totale facturée à tous ses clients par l’entité juridique canadienne du cabinet de conseil dans son exercice précédent (<10 %, de 10 à 25 %, de 25 à 50 %, de 50 à 75 %, 75 % et plus).

En raison de sa nature délicate, la communication de la rémunération doit être intégrée à une lettre d’accompagnement distincte adressée à aacompletterpc@osfi-bsif.gc.ca et, sur demande, aux autres organismes canadiens de réglementation avec renvoi à la lettre d’accompagnement dans la section appropriée du rapport de l’actuaire désigné.

7.5 Rapports hiérarchiques de l’actuaire désigné

Le RAD doit rendre compte des rapports hiérarchiques et liens de dépendance de l’actuaire désigné.

L’actuaire désigné qui est un employé de l’entité doit fournir le nom et le titre des personnes auxquelles il doit rendre des comptes et préciser tous les changements à cet égard survenus au cours de l’exercice précédent. Cela comprend tant les rapports hiérarchiques directs qu’indirects. Il faut également fournir de l’information au sujet des changements à prévoir.

L’actuaire désigné qui n’est pas un employé de l’entité doit fournir le nom et le titre des principales personnes-ressources de l’entité avec lesquelles il a des échanges aux fins de diverses fonctions telles que l’évaluation, l’ESF et le soutien relatif au test du capital minimal (TCM), le cas échéant.

Ainsi, on devrait trouver dans le RAD le nom et le titre des personnes suivantes :

- la personne qui a embauché l’actuaire désigné;

- les employés de l’entité avec lesquels l’actuaire désigné s’entretient de ses conclusions et de ses rapports.

7.6 Examen par des pairs des travaux de l’actuaire désigné

Le BSIF exige que les travaux de l’actuaire désigné fassent l’objet d’un examen externe par des pairs, comme cela est précisé dans sa ligne directrice E-15, Actuaire désigné : Dispositions législatives, qualifications et examen par des pairs. La ligne directrice, qui énonce les exigences de l’examen par des pairs, a été révisée en 2012.

L’actuaire désigné doit remplir les tableaux 10.1 et 10.2 du tableur supplémentaire annexé pour chaque rapport d’examen par des pairs produit depuis trois ans.

En outre, l’actuaire désigné doit préciser la date à laquelle le pair examinateur a revu pour la dernière fois l’information qu’il a préparée (le cas échéant) pour aider l’assureur à remplir les tableaux sur le test du capital minimal (TCM) (ou le test de suffisance de l’actif des succursales [TSAS]) des relevés P&C.

L’actuaire désigné doit résumer chacune des principales constatations ou recommandations de chaque rapport d’examen par des pairs et indiquer l’état d’avancement de ces constatations et recommandations pour chaque exercice.

Si aucun examen par des pairs n’a été effectué au cours des trois dernières années, l’actuaire désigné doit le mentionner et en donner les raisons. Il est à noter que de telles circonstances sont rares et, le cas échéant, l’autorisation préalable du BSIF est nécessaire.

7.7 Nouveau dépôt du rapport

Dans son rapport, l’actuaire désigné doit indiquer les motifs du nouveau dépôt.

8. Tableaux d’analyse des sinistres non payés et du rapport sinistres-primes

8.1 Introduction

Les tableaux d’analyse des sinistres non payés et du rapport sinistres-primes (TASNPRSP – voir l’annexe II) ont pour objet la collecte et la présentation, en format standard, des données sur les pertes subies pour l’ensemble des assureurs. La compilation de ces données permettra d’analyser les répercussions de l’actualisation sur les estimations des flux de trésorerie futurs et l’évolution des tendances de perte. Afin de réaliser ces objectifs, les tableaux d’analyse sont présentés par branche d’assurance et par année de survenance et contiennent des informations de l’exercice en cours et sur une base annuelle cumulative.

8.2 Données

Pour chaque branche d’assurance de l’actuaire désigné, il faut remplir une page qui doit correspondre aux tableaux à l’appui dans le RAD. Chacune des branches d’assurance de l’actuaire désigné doit être associée à un seul poste de l’état annuel (voir l’annexe III). Les réassureurs doivent présenter séparément les branches selon qu’elles sont associées à la réassurance proportionnelle ou à la réassurance non proportionnelle.

L’entité doit spécifier à chaque page le niveau de regroupement selon lequel ont été remplis les tableaux, que ce soit selon l’année de survenance ou l’année de souscription, qui doit être le même à toutes les pages. L’assureur qui remplit les tableaux par année de déclaration choisira l’année de survenance.

L’entité doit aussi indiquer, sur chaque page, la catégorie de liquidité correspondante dans le tableau 3 du tableur supplémentaire annexé selon laquelle est calculé le taux d’actualisation sous-jacent de la branche d’assurance de l’actuaire désigné.

Dans le cas où une branche d’assurance de l’actuaire désigné regrouperait plus d’un poste de l’état annuel, l’actuaire désigné doit choisir le poste qui traduit le mieux la situation de l’entité. Si les renseignements sur les produits des activités d’assurance sont moins détaillés que ceux qui ont trait aux sinistres dans une branche d’assurance de l’actuaire désigné donnée (p. ex., automobile – blessures corporelles et dommages matériels – responsabilité), l’actuaire désigné doit soit estimer la ventilation des produits des activités d’assurance, soit fondre les données correspondantes figurant au poste de l’état annuel qui représente le mieux la branche dans laquelle l’entité exerce son activité de souscription.

Une page Total doit aussi être remplie; elle doit correspondre aux données du RAD. Il n’y a pas lieu de remplir une page distincte pour une catégorie que l’actuaire désigné n’analyse pas, mais le total des flux de trésorerie d’exécution de cette catégorie doit être inclus à la ligne 15 (Autres provisions) de la page Total. L’actuaire désigné doit aussi fournir dans le RAD une ventilation avec commentaires quand le montant des Autres provisions est supérieur à l’importance relative retenue.

Dans les TASNPRSP, la valeur actualisée estimative des flux de trésorerie futurs (colonne [7]) doit être inférieure à la valeur totale de l’estimation des flux de trésorerie futurs (colonne [6]). Dans le cas contraire, le RAD doit expliquer l’exception.

Le nombre de sinistres déclarés dans les TASNPRSP doit être établi conformément à la façon dont l’actuaire désigné définit et consigne le nombre de sinistres dans le RAD. L’actuaire désigné doit définir le nombre de sinistres dans le RAD et décrire toute variation par rapport au RAD précédent. S’il est difficile d’obtenir de l’information concernant le nombre de sinistres (p. ex., réassureurs, affaires acceptées), l’actuaire désigné doit justifier dans le RAD la raison pour laquelle le nombre de sinistres ne peut être déclaré.

Le nombre de sinistres pourrait être défini, s’il y a lieu, en fonction de ce qui suit, sans toutefois s’y limiter.

- Si la survenance avec paiements pour de multiples garanties/à de multiples parties est prise en compte comme un sinistre ou comme de multiples sinistres.

- Si les sinistres sans provision au dossier en suspens et sans paiement sont pris en compte dans la définition du nombre de sinistres déclarés.

- Le traitement accordé aux dossiers de sinistres rouverts.

L’actuaire désigné peut calculer le rapport sinistres-primes non actualisé dans les TASNPRSP en utilisant soit les produits des activités d’assurance soit les primes acquises (colonne [13]). Pour les années de survenance antérieures à l’IFRS 17, il faut toutefois déclarer les primes acquises plutôt que les produits des activités d’assurance. Pour les années de survenance antérieures, après le passage à l’IFRS 17, le RAD doit indiquer laquelle des deux bases de calcul est utilisée pour chaque branche d’assurance, s’il y a lieu.

Les TASNPRSP devraient être remplis sur une base brute pour chaque branche d’assurance de l’actuaire désigné et pour le total, ainsi que sur une base cédée pour le total. Tout ajustement de la base brute signalé dans le RAD (p. ex., les syndicats d’assureurs ou la réassurance intersociétés) doit figurer aux lignes 14 et 15 de la page Total.

Il incombe à l’actuaire désigné de garantir que l’information figurant dans les TASNPRSP et les documents électroniques connexes soumis est exacte.

Les chiffres doivent être exprimés en milliers de dollars canadiens.

On trouvera des instructions détaillées sur la façon de remplir ces tableaux à l’annexe IV.

Des instructions détaillées sur la façon de remplir les documents soumis électroniquement se trouvent sur le site Web du BSIF : Tableaux d’analyse des sinistres non payés et du rapport sinistres-primes (TASNPRSP).

9. Annexe I – Formulation de l’opinion

Aux titulaires de polices [et actionnaires] de [la société d’assurance ABC] :

J’ai évalué le passif des polices de [la société] au regard de ses états financiers [consolidés] préparés conformément aux normes internationales d’information financière (IFRS) pour l’exercice clos le [31 décembre XXXX].