Réserve pour stabilité intérieure

La réserve pour stabilité intérieure permet aux plus grandes banques canadiennes d’ajuster facilement le tir au vu des vulnérabilités et des risques systémiques qui se profilent. Cet outil renforce la stabilité du système financier canadien et par le fait même, la confiance du public à son égard.

La réserve pour stabilité intérieure est fixée à 3,5 % du total des actifs pondérés en fonction du risque

Importance de la réserve pour stabilité intérieure

La réserve est un coussin financier pour faire face aux tempêtes. Les grandes banques du Canada (appelées banques d’importance systémique intérieure) doivent mettre de côté des fonds pour éponger les pertes en période d’incertitude financière. La faillite de l’une de ses banques pourrait se répercuter sur l’économie canadienne, voire mondiale.

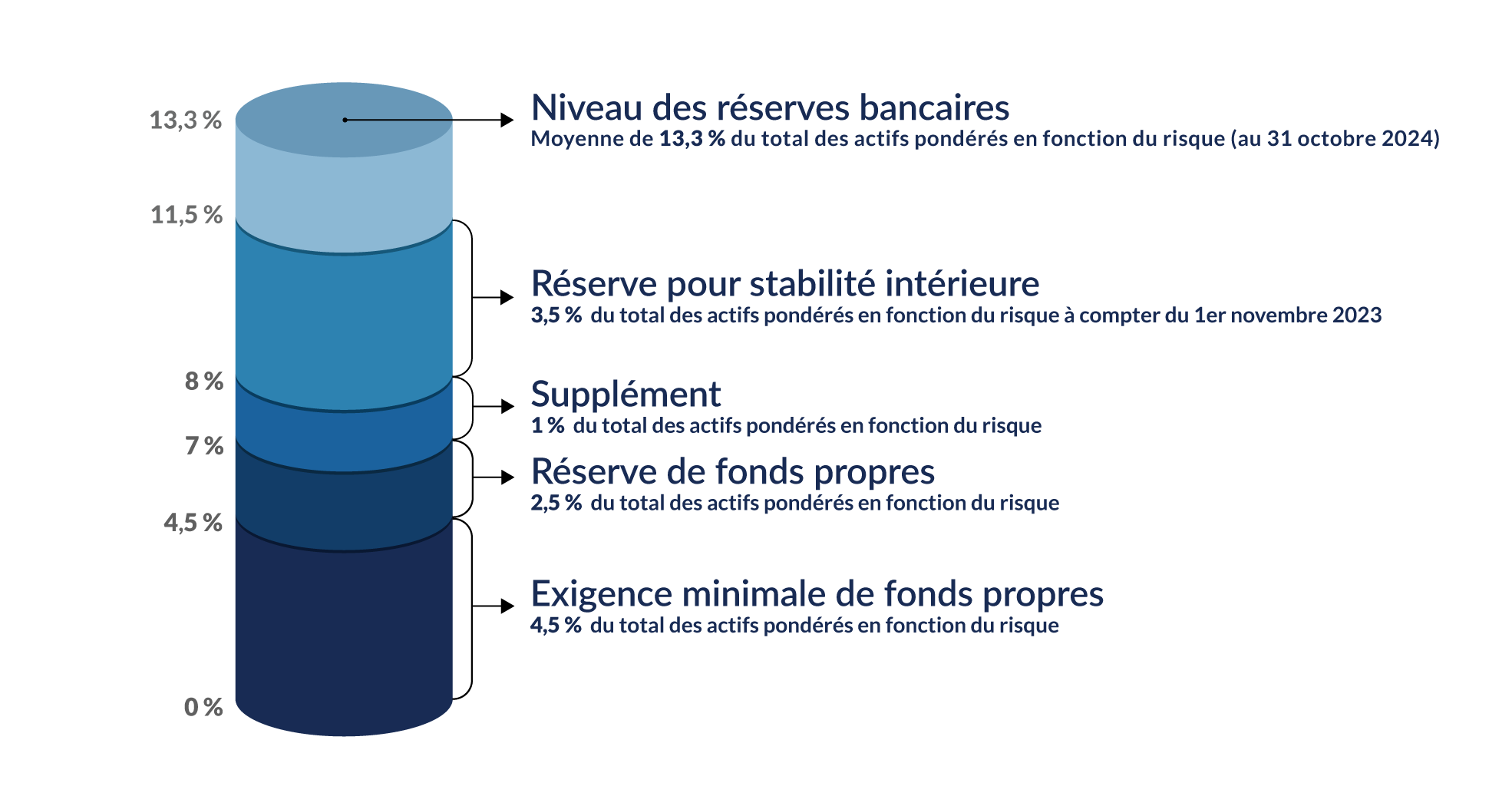

Description texte - Exigences de fonds propres CET1 s'appliquant aux grandes banques

- de 0 % à 4,5 % – Exigence minimale de fonds propres

- 4,5 % du total des actifs pondérés en fonction du risque

- de 4,5 % à 7 % – Réserve de fonds propres

- 2,5 % du total des actifs pondérés en fonction du risque

- de 7 % à 8 % – Supplément

- 1 % du total des actifs pondérés en fonction du risque

- de 8 % à 11,5 % – Réserve pour stabilité intérieure

- 3,5 % du total des actifs pondérés en fonction du risque à compter du 1er novembre 2023

- 13,3 % – Niveau des réserves bancaires

- Moyenne de 13,3 % du total des actifs pondérés en fonction du risque (au 31 octobre 2024)

Établissement du taux de la réserve pour stabilité intérieure

Nous fixons le taux de la réserve en consultation avec nos partenaires fédéraux en réglementation financière. Ce taux est examiné deux fois par année, en juin et en décembre, et peut être changé en tout temps au besoin. Par exemple, le 13 mars 2020, nous avons fait passer la réserve de 2,25 % à 1 % en raison de la pandémie de COVID-19.

Le taux de la réserve est établi à la lumière des tendances financières et d’une gamme de risques et de vulnérabilités importantes, comme :

- Endettement des ménages canadiens

- Le taux élevé d’endettement des consommateurs nuit à leur capacité de bien gérer les tensions financières. Cela peut se traduire par une réduction des dépenses et ultimement, une récession qui à son tour peut entraîner des défauts de paiement et des pertes.

- Déséquilibre des actifs au Canada

- Une forte augmentation de la valeur ou du prix des actifs, tels que les maisons, peut rendre l’économie vulnérable à une chute des prix. Cette chute peut freiner les dépenses et les investissements en plus de plomber la valeur des sûretés détenues par les banques.

- Endettement des entreprises canadiennes

- Le taux élevé d’endettement des entreprises mine la capacité de ces dernières et des gouvernements à résister à des périodes de perturbations économiques. S’ils réagissaient en réduisant leurs dépenses et leurs investissements, les prix pourraient s’effondrer, ce qui pourrait mener à une récession qui entraînerait à son tour des défauts de paiement et des pertes.

- Vulnérabilités systémiques externes

- On entend par vulnérabilités systématiques externes des changements sur la scène internationale (tels que des pandémies, des conflits ou des troubles politiques) qui fragilisent l’économie canadienne et les grandes banques face à un ralentissement économique. Elles englobent les vulnérabilités quantifiables et celles difficiles à mesurer, mais qui, si elles se concrétisaient, pourraient contribuer au risque macroéconomique à l’échelle mondiale.

Examens de la réserve pour stabilité intérieure

Nous examinons périodiquement la réserve pour veiller à ce qu’elle :

- favorise la stabilité du système financier;

- demeure un outil souple pour faire face aux changements.

Examen récent du concept et de la fourchette de la réserve pour stabilité intérieure

Nous avons examiné le concept de la réserve, le 8 décembre 2022, que la limite supérieure de la fourchette passait de 2,5 % à 4 %. Grâce à la nouvelle fourchette :

- la réserve demeurera efficace à long terme, malgré l’incertitude;

- la marge de manœuvre pour réagir à des scénarios graves, mais vraisemblables, est élargie;

-

les grandes banques pourront plus facilement éponger les pertes en période de crise tout en continuant d’octroyer des prêts.